/Rusmet.ru, Виктор Тарнавский/ Как правило, каждый новый год на мировом рынке стали начинается с повышения цен. Это происходит, в первую очередь, в силу того что дистрибуторы и конечные потребители в январе приступают к пополнению складских запасов, истощившихся к концу завершившегося года. Так происходит практически всегда и по одному и тому же сценарию. Но дальнейшие события зависят уже от реального уровня потребления.

Источники роста

Повышение цен на стальную продукцию затронуло в январе 2012 года все основные региональные рынки. Первыми, еще в декабре, пошли вверх котировки на длинномерный прокат, а в январе этот процесс затронул рынок плоского проката. Только в странах Восточной Азии, где Новый год отмечали, согласно китайскому календарю, 23 января, подъем имел, по большей части, виртуальный характер. Впрочем, местные металлургические компании еще задолго до праздников анонсировали увеличение котировок на февраль-март.

Безусловно, январское подорожание стальной продукции имело объективный характер. Большинство потребителей и торговых компаний завершили 2011 год с полупустыми складами, внеся данные о минимальном объеме резервов в свои годовые отчеты. Теперь пришло время для новых заказов. Расширение объема продаж в январе отмечали, в частности, европейские и американские поставщики стальной продукции, а в Восточной Азии рост покупательской активности ожидается в начале февраля.

Увеличение спроса позволило металлургам поднять цены на свою продукцию. В первой половине января основной подъем происходил на рынке длинномерного проката. Так, заготовки производства СНГ впервые с октября прошлого года преодолели отметку $600 за т FOB, а некоторые турецкие компании пытались довести экспортные котировки на арматуру до $700 за т FOB.

В середине месяца эстафету повышения подхватили поставщики листовой стали. В наибольшей степени отличились в этом отношении европейские компании, в течение месяца поднявшие стоимость плоского проката более чем на 50-60 евро за т. Так, если в декабре котировки на горячекатаные рулоны в ЕС не превышали 460-470 евро за т EXW, то предложения на март поступают уже из расчета 520-550 евро за т EXW.

На первый взгляд, резкое подорожание стальной продукции в Европе было вполне оправдано. В течение четвертого квартала 2011 года местные металлургические компании вывели из строя немногим менее 30 млн. т мощностей по выплавке стали в годовом эквиваленте. Сокращение производства, активизация экспортных операций, а также уменьшение объемов импорта (например, в ноябре 2011 года страны ЕС экспортировали 2,52 млн. т стали, а импортировали всего 1,14 млн. т) вследствие низких цен и слабого евро способствовали стабилизации регионального рынка. Уже в начале второй половины января большинство европейских производителей плоского проката полностью распродали февральскую продукцию.

Тем не менее, подъем цен на мировом рынке стали в начале 2012 года не производит впечатления устойчивого и мало-мальски длительного. Эта нестабильность уже проявилась на ближневосточном рынке длинномерного проката, где котировки к концу января резко просели, фактически вернувшись на декабрьский уровень. Дело в том, что увеличение спроса на прокат, которое стало основным источником январского роста, произошло, главным образом, за счет дистрибуторов. Объем конечного потребления стальной продукции повсеместно остается невысоким. Изменений к лучшему в этом отношении по сравнению с концом прошлого года не наблюдается и не предвидится.

Основной причиной спада в конце прошлого года была экономическая депрессия в западных странах, прежде всего, в Европе. Долговой кризис и предложенные методы его решения, заключающиеся в жесткой экономии, сокращении бюджетных расходов и снижении жизненного уровня населения, привели к сужению потребительского рынка и уменьшению объема государственных и частных инвестиций. Соответственно упал спрос на промышленное оборудование и потребительские товары, а в строительной отрасли большинства стран продолжается спад, начавшийся еще в 2008 году.

При этом, если кризис 2008 года был, можно сказать, кризисом перепотребления, то сейчас наступает время «недопотребления». Прежняя политика западных стран, направленная на поддержание экономического роста посредством дешевых денег и увеличения задолженности на всех уровнях (от государства до домохозяйства) потерпела крах. Поэтому, чтобы добиться стабильности, палку приходится выгибать в обратную сторону. Кроме того, частью антикризисной стратегии стран Запада, очевидно, является провоцирование политических кризисов на «периферии». В качестве вероятных целей здесь можно указать, например, недопущение появления новых политико-экономических моделей, альтернативных западному «потребительскому обществу», а также стремление сохранить традиционные направления денежных потоков (во время любых кризисов инвесторы изымают средства из развивающихся и новых рыночных стран, помещая их в доллары, которые воспринимаются в качестве самой надежной гавани).

Очевидно, объем потребления стальной продукции в западных странах в обозримом будущем останется низким вследствие кризиса, вызванного идущей в настоящее время трансформации западной экономической модели. Однако этот кризис косвенно бьет и по экспортно ориентированным экономикам азиатских стран, прежде всего Китая, где к концу прошлого года темпы роста сократились до уровня начала 2009 года. При этом, возможность повторения в Китае политики трехлетней давности, предусматривающей искусственное стимулирование экономики за счет госинвестиций и внутреннего потребления, пожалуй, весьма ограничена. Как выяснилось, это лекарство оказалось ненамного хуже болезни, так как способствует росту инфляции и дестабилизации финансовой системы. В прошлом году особенно тяжело пришлось Вьетнаму, пережившему серьезный кризис, «отложенный» с 2009 года.

Правда, есть еще «ресурсные» экономики, в которых значительная доля ВВП формируется за счет добычи и продажи полезных ископаемых. Это «нефтяные монархии» Ближнего Востока, Россия, Австралия, Бразилия. Благодаря относительно высоким ценам на сырье эти страны могут рассчитывать в текущем году на достаточно приемлемые темпы роста. В более-менее благоприятном положении находятся также страны, чья экономика в значительной мере ориентирована на емкий внутренний рынок (Индия, Турция). Правда, как показывает пример Ливии, Ирана и, вероятно, России, эти страны могут стать мишенью для дестабилизирующих действий извне.

Все вернется на круги своя

Что мы в результате имеем в итоге? С большой степенью вероятности начавшееся в январе повышение цен на плоский прокат не получит продолжения. Точно так же как во второй половине января пошли вниз котировки на длинномерный прокат, в феврале, очевидно, ослабнет рынок листовой продукции. В Восточной Азии этот процесс будет сдвинут во времени по сравнению с Европой и Ближним Востоком, так как там дистрибуторы только начинают пополнение своих складов, однако в целом ситуация, скорее всего, будет развиваться сходным образом.

Чтобы котировки на стальную продукцию смогли возобновить устойчивый рост, необходимо, в первую очередь, восстановление реального спроса. А это произойдет только когда экономика западных стран, достигнув дна, снова начнет подниматься. Однако этого, возможно, придется ждать еще долго. И не известно, какие еще потрясения ожидают мир в ближайшие месяцы.

Следует отметить, что многие металлургические компании при первых же признаках улучшения рыночной ситуации начали снова наращивать выпуск. В частности, об увеличении объемов производства сообщила недавно «Северсталь». В Италии компания Riva возобновила производство горячего проката на заводе Ilva. Американская US Steel подняла загрузку мощностей на заводе в Словакии. В Китае, по данным национальной металлургической ассоциации CISA, выплавка стали в первую декаду января несколько возросла по сравнению с декабрем.

Правда, на другую чашу весов надо положить недавнее прекращение выплавки стали на британском мини-заводе Thamesteel и сообщения Arcelor Mittal о сокращении выпуска в Польше и Чехии. Однако общий баланс, похоже, будет все-таки в сторону расширения производства. Таким образом, при сохранении прежних объемов реального потребления мировой рынок стали через некоторое время может снова столкнуться с избытком предложения.

Довольно часто существенное влияние на стоимость стальной продукции оказывают цены на сырье. Но в настоящее время и этот фактор, в основном, работает против поднятия котировок на прокат. Контрактные цены на коксующийся уголь твердых сортов в первом квартале 2012 года сократились на $50 за т по сравнению с $285 за т FOB Австралия в последние три месяца прошлого года. А на спотовом рынке котировки опускаются в направлении $210 за т FOB. Цены на железную руду пока стабильны, а в феврале ожидается их некоторый рост вследствие активизации китайского рынка. Но в более долгосрочной перспективе, по мнению аналитиков, более вероятным выглядит новый спад из-за расширения добычи железорудного сырья при относительно стабильных объемах выплавки стали в мировом масштабе.

На мировом рынке металлолома февраль часто становился периодом максимального подъема цен. Так было, например, в прошлом году, когда котировки на пике ненадолго превысили отметку $500 за т CFR в Турции и Восточной Азии. Сейчас этот уровень выглядит недостижимым. При относительно постоянных объемах сборов данного сырья снизился спрос на него в странах экспортерах ‒ США, Евросоюзе, Японии. Рынок лома, на протяжении ряда лет бывший дефицитным, становится, по большому счету, избыточным. А цены на лом не могут подняться выше потолков, установленных внутренними котировками на арматуру в Саудовской Аравии и Китае.

Не удивительно, что в январском повышении цен на стальную продукцию не так уж и много объективных причин (хотя они, безусловно, есть), зато много субъективных. Производители стальной продукции понесли весомые финансовые потери во второй половине прошлого года. Учитывая, что металлурги еще не оправились от последствий предыдущего кризиса 2008-2009 годов, сталелитейные компании отчаянно нуждаются в поднятии котировок, чтобы компенсировать недавние убытки и увеличить прибыли.

Кстати, следует отметить, что новые, повышенные, цены ‒ это, по большей части, цены предложения, мало подкрепленные реальными сделками. И подкрепления этого может не произойти. Скорее, потребители, успевшие в январе пополнить свои запасы, будут настаивать на возвращении котировок на прежний уровень.

Таким образом, основные ожидания на ближайшие месяцы на мировом рынке стали имеют, увы, пессимистический характер (по крайней мере, для производителей). Пока в экономике западных стран продолжается кризис, спрос на стальную продукцию во всем мире будет относительно слабым, а на существенный рост цен рассчитывать не приходится.

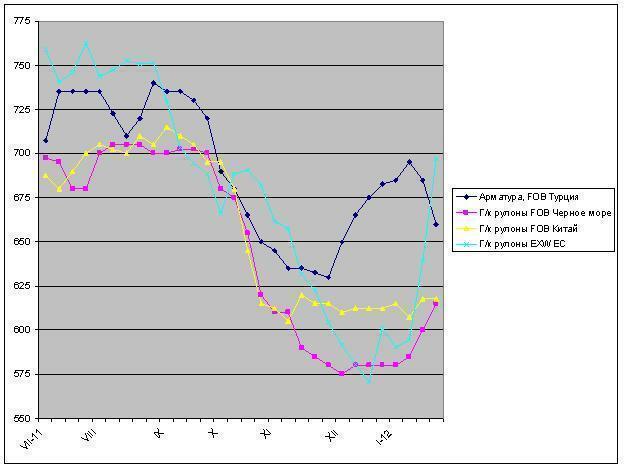

Цены на некоторые виды стальной продукции в 2011-2012 гг., $/т