/Rusmet.ru, Виктор Тарнавский/ Традиционно считалось, что стоимость металлолома достигает максимального уровня в марте, когда сборы сырья все еще остаются недостаточными, а сталелитейные предприятия уже израсходовали зимние запасы, но затем резко падает в апреле благодаря расширению объема предложения. Однако в последние годы это правило не выполняется. В частности, в текущем году мартовское повышение котировок на лом продолжилось и в апреле. Поставщики по-прежнему располагают ограниченными объемами материала и поэтому могут выставлять свои условия покупателям.

В США ожидалось, что металлолом на внутреннем рынке прибавит в текущем месяце не менее $20-25 за т, но реальный рост составил порядка $10 за т по сравнению с концом марта. Негативное влияние на цены оказали, с одной стороны, продолжение спада в американской строительной отрасли, а, с другой, сокращение объемов выплавки стали в стране. Тем не менее, экспортеры, ограничившиеся в прошлом месяце довольно скромным повышением котировок, восприняли и такое умеренное подорожание как сигнал для нового роста.

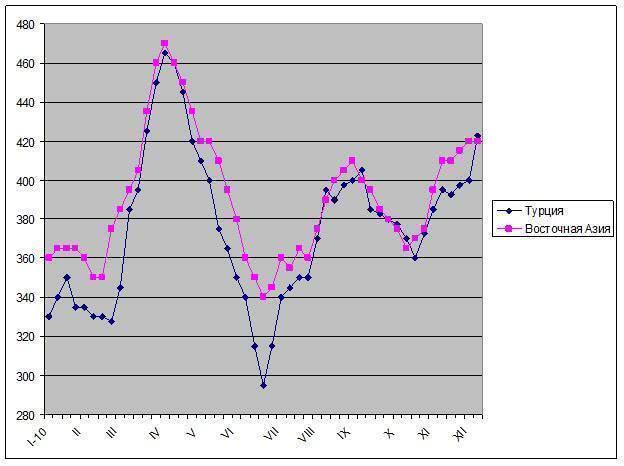

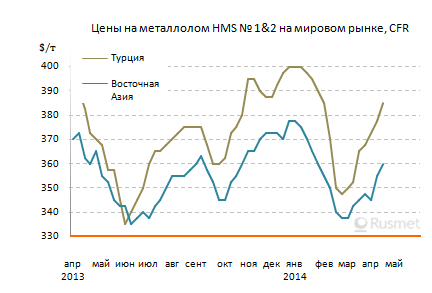

Тем более, что в начале апреля оживился турецкий рынок металлолома. После выборов в местные органы власти, состоявшихся 30 марта, спрос и цены на арматуру в стране немного возросли, а курс турецкой лиры укрепился по отношению к доллару. Вследствие этого турецкие металлурги возобновили закупки сырья, согласившись на его подорожание на $5-10 за т по сравнению с концом марта.

Тем более, что в начале апреля оживился турецкий рынок металлолома. После выборов в местные органы власти, состоявшихся 30 марта, спрос и цены на арматуру в стране немного возросли, а курс турецкой лиры укрепился по отношению к доллару. Вследствие этого турецкие металлурги возобновили закупки сырья, согласившись на его подорожание на $5-10 за т по сравнению с концом марта.

В первой декаде апреля сделки с материалом HMS № 1&2 (80:20), преимущественно, европейского происхождения заключались, как правило, немного ниже отметки $385 за т CFR. Американские трейдеры предлагали аналогичный материал по $385-390 за т CFR, но из-за дороговизны он не пользовался высоким спросом. В то же время, за шредированный лом американского происхождения турецкие потребители были готовы платить до $395 за т CFR вследствие дефицита данного материала.

Правда, к концу прошлой недели торговый оборот резко сократился. Турецким металлургам снова не удалось добиться существенного подорожания длинномерного проката на внешнем рынке, поэтому большинство компаний приостановили закупки дорогостоящего сырья. Впрочем, трейдеры не торопятся, считая продолжение роста цен неизбежным. Большинство турецких мини-заводов еще не обеспечили себя сырьем на май, а значит, вскоре вернутся на рынок.

Поднялись котировки на лом в апреле и в странах Азии. В этом случае инициаторами данного процесса выступили японские компании. В частности, Tokyo Steel Manufacturing с начала текущего месяца дважды объявляла об увеличении стоимости приобретаемого лома для всех своих предприятий и еще дважды – для отдельных заводов. Экспортеры, в свою очередь, взвинтили цены на материал Н2 для корейских покупателей более чем на $20 за т за последние две недели: от $305-310 до почти $330 за т FOB. Пока что потребители этого подорожания не приняли, так как имеют достаточные запасы сырья. Кроме того, в последние дни сообщалось о приобретении корейцами российского лома 3А менее чем по $355 за т CFR.

Наряду с японскими трейдерами, к повышению котировок приступили и американские поставщики металлолома. Им удалось добиться согласия тайванских клиентов на увеличение стоимости HMS № 1&2 (80:20), поставляемого в контейнерах, от менее $350 за т CFR в конце марта до $360 за т CFR и более в апреле. В то же время, в Корее потребители пока отвергают рост цен на американское сырье.

Отчасти это объясняется тем, что корейская строительная отрасль все еще находится в глубоком кризисе, в то время как на Тайване в этом секторе наблюдается определенное оживление. Кроме того, положительное влияние на азиатский рынок лома оказывает долгожданное подорожание китайского длинномерного проката, который в последние несколько недель предлагался в страны Юго-Восточной Азии по крайне низким ценам.

Безусловно, на значительный подъем в текущем месяце поставщики металлолома, скорее всего, рассчитывать не смогут, так как подлинного восстановления рынка конструкционной стали пока не произошло. Но, очевидно, лом еще не достиг своей высшей точки в данном цикле.