/Rusmet.ru, Виктор Тарнавский/ Турецкие производители арматуры в последние несколько недель оказались в весьма сложном положении. Взлет цен на металлолом до более $475 за т CFR поставил их перед насущной необходимостью адекватного увеличения котировок на готовый прокат, однако до недавнего времени это было проблематично из-за низкого спроса. Местные поставщики в странах Персидского залива, Юго-Восточной Азии, Северной Африки предлагали арматуру по весьма конкурентным и, причем, достаточно низким ценам. Уровень спроса был довольно низким, так что потребители не слишком нуждались в импорте. Чтобы компенсировать потерю традиционных рынков, турецкие металлурги наращивали экспорт арматуры в США, страны Латинской Америки и Африки, добившись весьма значительного (кое-где – в разы) роста по сравнению с предыдущим годом, но в абсолютном значении объемы этих поставок были весьма скромными.

Ситуация начала меняться к лучшему только в конце декабря. Прежде всего, в ряде стран пошли вверх внутренние котировки. В частности, Emirates Steel Industries увеличила стоимость арматуры в январе более чем на $40 за т по сравнению с предыдущим месяцем, до около $705 за т EXW. Египетская Ezz Steel осуществила прибавку более чем на $50 за т. Ее новые цены достигли $749 за т EXW (включая налог). Во всем регионе понижение цен в конце декабря произошло только в Иране, но и там стоимость арматуры достигает $780-805 за т EXW.

При этом, в качестве основного обоснования производители указывают на увеличение затрат на полуфабрикаты. Российские и украинские поставщики заготовок перед уходом на каникулы довели цены на свою продукцию до $595-610 за т FOB и, судя по всему, запланировали на вторую половину января дальнейшее повышение. Новые предложения от ряда компаний поступают уже на уровне $630-650 за т FOB, а некоторые производители заявляют о необходимости подъема цен до $660 за т FOB и более. В самой Турции экспортные цены приблизились к $670 за т FOB.

Рост на ближневосточном рынке арматуры позволил экспортерам, наконец-то, поднять котировки. Еще в середине декабря турецкие компании, пытаясь компенсировать подорожание металлолома за счет повышения внутренних цен, начали предлагать арматуру по $665-675 за т EXW (без НДС), а к концу первой декады января котировки практически у всех крупнейших производителей превысили отметку $700 за т EXW. В начале января и экспортные котировки вошли в интервал $660-690 за т FOB, причем, многие производители стремятся сдвинуть цены к его верхней границе. Дороже других пока готовы платить за длинномерный прокат иранские и африканские покупатели. Некоторые турецкие компании пытаются вывести арматуру на уровень $700-710 за т FOB, но сделок по таким ценам еще не было. Стоимость арматуры из СНГ перед праздниками также немного увеличилась, выйдя на уровень $630-640 за т FOB, а в январе экспортеры, которые уже вернулись на рынок, котируют эту продукцию для ближневосточных покупателей в интервале $650-690 за т FOB.

По словам трейдеров, спрос во время праздничной паузы был не слишком высок и ограничивался, в основном, Ираком, Ираном, Саудовской Аравией, странами Африки и Леванта. Покупатели из ОАЭ тоже присутствуют на рынке, но ограничиваются приобретением небольших партий продукции с минимальным сроком поставки. Тем не менее, производители рассчитывают на продолжение роста в январе-феврале. По мнению турецких металлургов, уже при нынешних ценах на металлолом арматура должна стоить не менее $720 за т FOB, а ведь лом в ближайшие недели, очевидно, продолжит подниматься.

Ожидания турецких металлургов, впрочем, могут оправдаться. По крайней мере, обвала цен по образцу апреля прошлого года сейчас не опасается никто. Если 2010 год был для производителей конструкционной стали откровенно провальным, то в 2011-том есть надежда на улучшение. Строительная отрасль Ближнего Востока в новом году, судя по всему, должна прибавить, следовательно в регионе должен оживиться спрос на импортную арматуру. Лидером регионального рынка, как и в 2010 году, останется Саудовская Аравия. Благодаря подорожанию нефти, в конце года достигшей отметки $90 за баррель, бюджет королевства был сведен в 2010 году с профицитом в размере около $29 млрд., а в текущем году нефть, скорее всего, будет еще дороже. По мнению аналитиков, в 2011 году власти Саудовской Аравии, наконец-то, дадут зеленый свет ряду крупных проектов в области инфраструктуры, жилищного и социального строительства, которые были отложены в прошлом году из-за неопределенной экономической ситуации.

Оптимистично настроены специалисты и в отношении ОАЭ. Согласно данным последних опросов, около двух третей местных компаний намерены в 2011 году нанимать новый персонал. Власти, как ожидается, увеличат финансирование строительных и инфраструктурных проектов. При этом, наиболее значительные инвестиции, как и в 2010 году, будут сделаны в Абу-Даби. Правда, в 2011 году в ОАЭ планируется ввод в строй нескольких новых металлургических и прокатных предприятий, так что не исключено, что данная страна превратится в нетто-экспортера арматуры. Зато ОАЭ существенно увеличит импорт полуфабрикатов.

По некоторым оценкам, в течение ближайшего десятилетия страны Персидского залива инвестируют в инфраструктуру, туризм и индустрию развлечений порядка $3 трлн. Безусловно, большая часть проката, необходимого для реализации этой массы проектов, будет произведена на месте. Тем не менее, полностью отказаться от импорта конструкционной стали государства Залива в обозримом будущем все же не смогут.

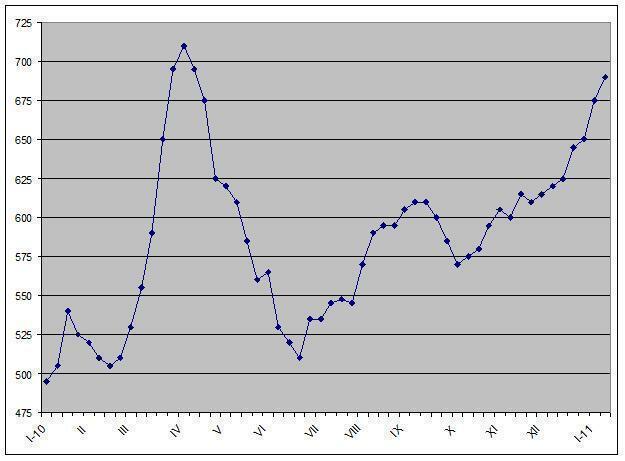

Экспортные цены на турецкую арматуру, $/т FOB