/Rusmet.ru, Виктор Тарнавский/ Повышение цен на прокат, осуществленное производителями стальной продукции в первом квартале текущего года, обернулось спадом в начале второго. Несмотря на все свои усилия, металлурги не смогли добиться желанного для них роста котировок в апреле. Скорее, наоборот, ближе к концу месяца им пришлось пойти на уступки покупателям. Сталелитейные компании все еще сохраняют оптимизм, рассчитывая на улучшение конъюнктуры во втором полугодии. Однако ближайшие перспективы мирового рынка стали выглядят неутешительными.

Не вышло

Как надеялись многие металлургические компании, спрос на стальную продукцию в апреле должен был пойти вверх в силу сезонных факторов. Наступление весны должно было способствовать расширению спроса на прокат, прежде всего, со стороны строительной отрасли. Кроме того, успешное предотвращение нового долгового кризиса в Европе посредством оказания финансовой помощи Греции и оптимистичные данные о ряде отраслей американской экономики позволяли рассчитывать на подъем.

Но желанного для металлургов повышения так и не вышло. Практически во всех сегментах мирового рынка стали уровень экспортных котировок в конце апреля оказался ниже, чем в начале. Ожидаемое расширение спроса в апреле было весьма слабым ‒ намного меньше, чем предполагали поставщики. В результате им пришлось сбавить цены, чтобы не остаться с непроданной продукцией. И хотя в целом рыночная ситуация выглядит сегодня лучше, чем в конце прошлого года, убыточного для ряда крупных производителей, говорить о восстановлении рынка никак не приходится. На нем в настоящее время господствуют негативные ожидания. Большинство аналитиков прогнозируют на май умеренное понижение цен.

Что же нарушило расчеты металлургов? В первую очередь, негативную для них роль сыграли макроэкономические факторы. Мировая экономика в последнее время проходит болезненную и, очевидно, достаточно длительную трансформацию. Прежнее «государство всеобщего благосостояния» в западных странах, в значительной степени базирующееся на дешевых и доступных кредитах, высоком уровне доходов основной массы населения, а также избыточных государственных расходах, уходит в прошлое. На его месте появляется нечто иное ‒ с большими социальными контрастами, постепенным выравниванием стоимости рабочей силы на глобальном уровне (естественно, не в большую сторону) и жестко ограничительной финансовой политикой. Банки все в большей степени кредитуют правительства своих стран, тогда как в реальном секторе наблюдается дефицит финансовых ресурсов, а для населения займы становятся менее доступными.

Этот процесс сопровождается весьма радикальным сокращением уровня потребления. Население не в состоянии покупать столько потребительских товаров, как ранее. Компании вынуждены откладывать планы обновления промышленного оборудования и создания новых мощностей. Ни государство, ни частные корпорации не могут и не хотят инвестировать в долгосрочные проекты ‒ в первую очередь, в строительном секторе.

Некоторое улучшение, наметившееся в этом направлении в первом квартале текущего года, оказалось кратковременным. На самом деле, ничего не изменилось, все прежние проблемы сохраняют свою актуальность. Соответственно, ни реальные потребители стальной продукции, ни дистрибуторы не видят необходимости в существенном увеличении закупок. По некоторым оценкам, инвестиции в реальный сектор экономики в настоящее время сократились в различных странах на 15-25% по сравнению с докризисным уровнем и, скорее всего, в ближайшем будущем изменений к лучшему здесь не произойдет.

В то же время, металлургические компании, рассчитывая на более благоприятную для них обстановку, еще в конце первого квартала принялись наращивать обороты. По данным World Steel Association (WSA), в марте глобальное производство стали достигло рекордного уровня. На максимальные объемы выплавки стали вышел Китай, в котором среднедневной показатель в первые две декады апреля превышал 2,0 млн. т. Высокие темпы роста по сравнению с прошлым годом продемонстрировали такие страны как США, Турция, Россия. Это позволило глобальной сталелитейной промышленности превысить (хотя и незначительно) показатели годичной давности по итогам первого квартала.

По прогнозу британской консалтинговой компании MEPS, в 2012 году объем выплавки стали в мире достигнет 1,625 млн. т, прибавив 5,4% по сравнению с предыдущим годом. В то же время, WSA в своем прогнозе указывает, что мировое видимое потребление стальной продукции в текущем году будет равняться 1,42 млн. т, на 3,6% больше, чем в прошлом году. Как предполагают аналитики WSA, спад на 1,2% в Европе и на 0,6% в Японии будет компенсирован ростом в США на 5,7%, в Китае ‒ на 4,0%, в Индии ‒ на 6,9%. В 2013 году «в плюсе» окажутся уже все регионы, кроме Японии, что позволит нарастить мировое потребление на 4,5%. При этом, как считают в WSA, спрос на стальную продукцию в СНГ лишь в будущем году превысит мировой уровень, а в США, ЕС и Японии показатели 2013 года будут соответственно на 8; 21 и 23% меньше, чем в 2007-ом. Лидерами мирового рынка стали в плане потребления в ближайшие два года станут США, Индия, страны Ближнего Востока и Латинской Америки.

Впрочем, неравномерное развитие характерно для мировой металлургической отрасли и в плане производства. В последние годы наиболее интенсивно расширяли мощности по выплавке стали и выпуску проката Турция, Корея, государства Персидского залива, т.е. крупные импортеры. Новые проекты запланированы либо уже реализуются в Индии, Бразилии и Иране.

Ввод в строй новых мощностей приводит к изменениям в структуре мировой торговли стальной продукцией. Турция благодаря увеличению собственного производства плоского проката резко сокращает его импорт, Саудовская Аравия от импорта арматуры переходит на преимущественные закупки полуфабрикатов, ОАЭ близки к тому, чтобы стать нетто-экспортером длинномерного проката. Растет конкуренция между поставщиками из Китая, Кореи и Японии на Дальнем Востоке. Украинские экспортеры, испытывая трудности со сбытом листовой стали на основных экспортных рынках, вынуждены делать ставку на минимальные цены…

Таким образом, даже безотносительно к глобальным объемам спроса и предложения стальной продукции обороты международной торговли продолжают медленно сужаться. Многие страны активно создают импортозамещающие мощности либо планируют сделать это в обозримом будущем. Дальнейшее развитие металлургических отраслей с опорой, главным образом, на экспорт становится более сложным и сулит меньшие объемы прибыли.

Майские ожидания

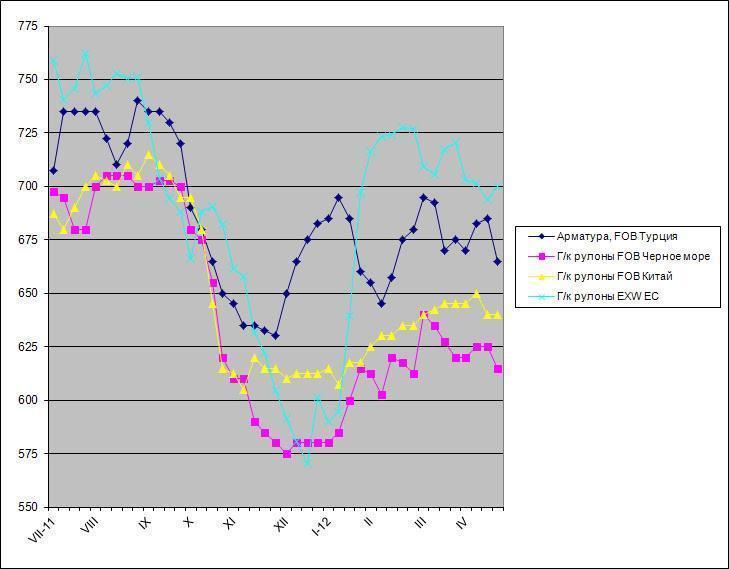

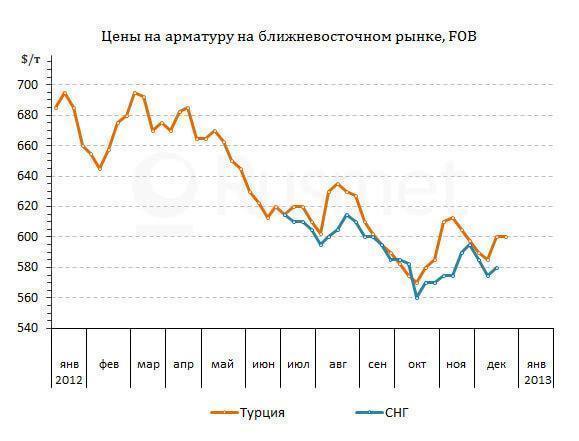

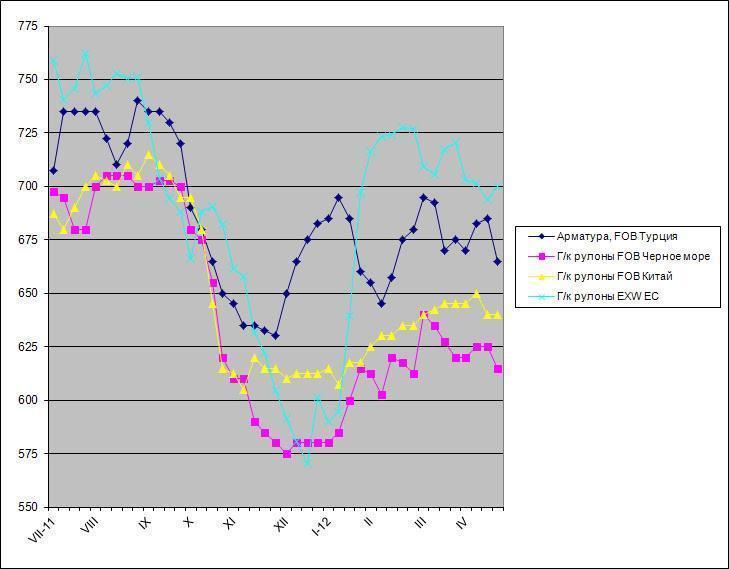

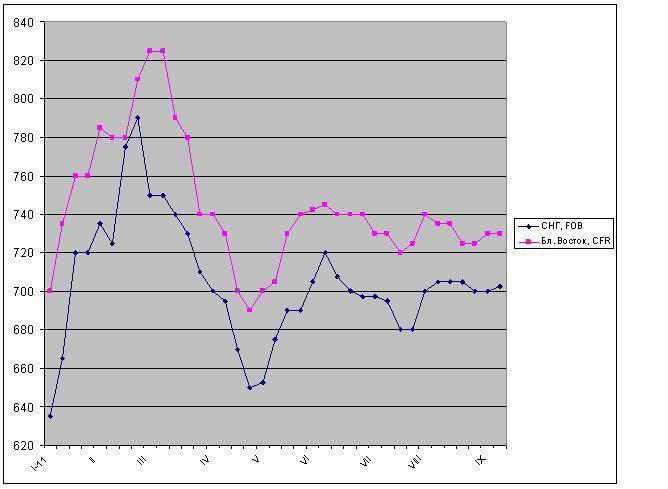

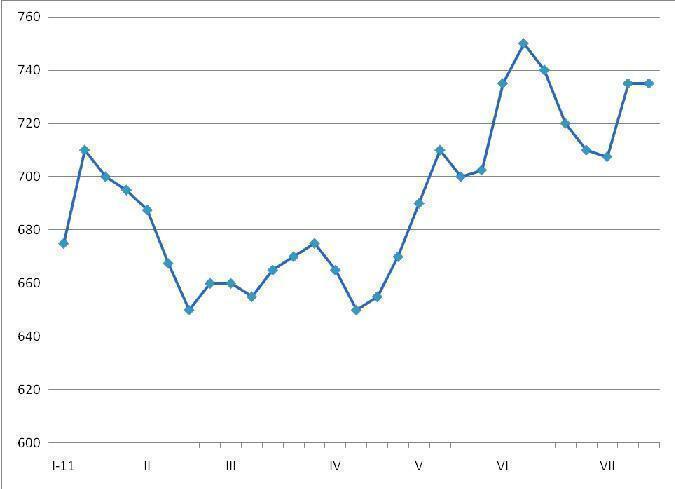

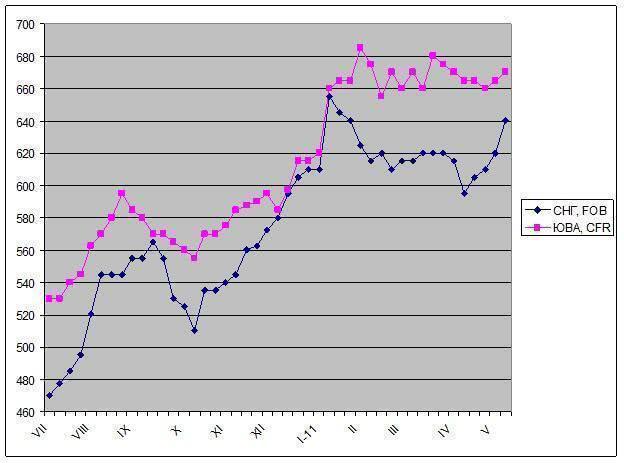

В конце апреля большинство производителей стали отказались от намерения поднять котировки на свою продукцию в ближайшем будущем. Исключений из этого правила мало. Так, об увеличении внутренних цен на 3-5 тыс. иен ($37-62) за т заявили японские корпорации Nippon Steel и JFE Steel, обосновав свои действия ростом затрат и необходимостью компенсации прошлогодних убытков. Тайванская Chung Hung Steel анонсировала осторожное повышение экспортных котировок на $5-10 за т по июньским контрактам, такую же политику пытаются проводить и некоторые китайские компании. Турецкие производители длинномерного проката стремятся добиться желанного роста на протяжении уже двух месяцев. За это время экспортные котировки на арматуру уже дважды выходили на уровень свыше $680 за т FOB и дважды откатывались обратно из-за отсутствия поддержки со стороны покупателей, а теперь, похоже, пытаются повысить эту отметку в третий раз.

Однако чаще металлургам все же приходится уступать. В конце апреля были вынуждены снизить экспортные котировки российские и украинские производители горячекатаных рулонов. Начинает дешеветь и заготовка производства СНГ. Китайские компании так и не смогли добиться продолжения роста цен на горячий прокат и катанку во второй половине апреля и в итоге опустили цены. Наметился спад на внутреннем рынке Евросоюза и в турецком секторе плоского проката.

На мировом рынке стали словно возникли «ценовые потолки», выше которых котировки не могут продвинуться. В секторе длинномерного проката этот предельный уровень установило еще летом 2010 года правительство Саудовской Аравии, зафиксировав внутренние цены на арматуру в интервале $735-760 за т EXW. Строительная отрасль Саудовской Аравии демонстрирует в последние месяцы самый высокий уровень активности в регионе, в результате другим поставщикам приходится ориентироваться на местные котировки. С учетом 5%-ной пошлины на импорт арматуры не из стран Совета сотрудничества зоны Персидского залива, цена в $670-680 за т CFR действительно становится предельной для всего региона. На Ближнем Востоке и в Европе просто нет другого национального рынка, способного обеспечить рост цен до более высокого уровня благодаря своему активному спросу.

Как выяснилось, дошли до предела и цены на горячекатаные рулоны в странах Восточной Азии. Благодаря соперничеству между региональными поставщиками и избыточному объему предложения этой продукции азиатским потребителям удалось фактически установить предельный уровень цен на китайский горячий прокат на отметке $650-660 за т CFR, а на продукцию японского, корейского и тайванского производства ‒ $680-700 за т CFR. Надежды японских и корейских металлургов на подъем котировок выше $700 за т FOB во втором квартале, скорее всего, так и не оправдаются. В конце мая в регионе начинается сезон дождей, а деловая активность пойдет на спад.

Не в состоянии оказать поддержку мировым ценам и такие крупные рынки как китайский, европейский и американский. В Китае правительство по-прежнему не решается поддержать экономику за счет государственных инвестиций и стимулирования внутреннего потребления, как в 2008 году. Это «лекарство», как выяснилось, дает слишком много неприятных побочных эффектов. В результате спрос на стальную продукцию в стране, по данным национальной металлургической ассоциации CISA, в первом квартале 2012 года оказался ниже, чем в тот же период годичной давности. По прогнозу WSA, в 2012-2013 годах объем потребления проката в стране будет увеличиваться не более чем на 4% в год. В то же время инерцию роста китайской сталелитейной отрасли погасить не так-то легко. По-видимому, в обозримом будущем мощности по выплавке стали и производству проката в стране будут избыточными, а внутренние цены ‒ относительно низкими, из-за чего многие компании станут искать сбыт для своей продукции за рубежом. Не следует забывать, что в марте Китай экспортировал более 5 млн. т стали, превысив этот уровень всего во второй раз с лета 2008 года.

В Европейском Союзе, по крайней мере, в этом году специалисты не видят никакого просвета. В конце апреля агентство Standard & Poor’s понизило кредитный рейтинг Испании сразу на две ступени, что привело к новому росту сомнений мирового инвестиционного сообщества в способность европейских стран преодолеть затянувшийся кризис.

Основная проблема ЕС заключается в том, что государства Евросоюза пытаются решить, прежде всего, финансовые вопросы, сокращая издержки и затягивая пояса до предела. Однако такая политика приводит к тому, что доходы госбюджетов из-за экономического спада и сужения потребительского рынка падают чуть ли не быстрее, чем расходы, из-за чего дефициты не сокращаются, а долги продолжают накапливаться. В этой непростой ситуации не удивительно, что дистрибуторы и реальные потребители стальной продукции сокращают закупки до самого необходимого минимума, а европейским металлургам, почти два месяца удерживавшим цены на прокат практически на одном уровне, приходится все же идти на уступки. Очевидно, в мае на подорожание стальной продукции в ЕС рассчитывать не приходится.

США на фоне других стран выглядят в высшей степени пристойно. Несмотря на высокий уровень безработицы и продолжающийся спад в строительстве автомобилестроение, нефтегазодобыча и энергетика наращивают спрос на прокат. Судя по всему, США раньше, чем другие западные страны смогут вернуться на докризисный уровень потребления. Однако США, ранее ‒ крупнейший в мире импортер стали ‒ в последнее время все больше обходятся в этом плане своими силами. Уровень загрузки мощностей в национальной металлургической отрасли в середине апреля составлял 81,1% и был явно избыточным, ‒ по крайней мере, в секторе плоского проката. Кроме того, относительно низкие (из-за конкуренции) внутренние цены и высокий уровень протекционистской защиты американского рынка стали эффективно препятствуют расширению импорта.

В итоге и получается, что ближайший месяц вряд ли принесет производителям стальной продукции что-то хорошее. Скорее всего, серьезного падения котировок не произойдет: большинство металлургических компаний и так имеют минимальную рентабельность либо вообще убыточны, так что на новые уступки по ценам они будут идти очень неохотно. Тем более, что это не слишком поможет в стимулировании спроса. Но и для повышения мировых цен на сталь в мае нет условий.