/Rusmet.ru, Виктор Тарнавский/ Июль – не самый активный месяц на мировом рынке стали, но в этом году спрос на стальную продукцию в середине лета оказался еще ниже обычного. Негативное воздействие на него оказывало приближение периода летних отпусков в Европе и Рамадана в мусульманских странах, но наиболее значительную роль сыграли экономические трудности, испытываемые в последнее время большинством западных стран. Пока низкий спрос еще не означает низких цен: металлургические компании, ограничив объем предложения, смогли минимизировать потери, пойдя лишь на незначительные уступки. Однако осенью нынешнее равновесие на рынке может быть нарушено.

Минимизация

Если судить по опыту предыдущих лет, июль – достаточно благоприятный месяц для мирового рынка стали. В Европе и США это разгар сезонного подъема в строительной отрасли, кроме того, многие покупатели в это время охотно заключают контракты на сентябрь, чтобы уйти на августовские каникулы не с пустыми складами. Металлургические компании, обычно планирующие на июль-август всевозможные ремонты и профилактики, ограничивают объем предложения, что способствует росту цен.

Однако в 2011 году ничего подобного на мировом рынке не происходило. На большинстве региональных рынков в последний месяц спрос, как правило, находился на низком уровне, а котировки медленно снижались. Традиционных летних закупок в нынешнем июле дождались только поставщики длинномерного проката в страны Ближнего Востока, где действительно решили немного запастись продукцией перед Рамаданом, и китайские сталелитейные компании.

Несмотря на то, что правительство КНР продолжает проводить жесткую финансовую политику с целью обуздания инфляции и недопущения спекулятивного подъема на рынке недвижимости потребление стальной продукции в Китае остается высоким, особенно, в строительной отрасли. Вследствие этого внутренние цены на прокат в Китае в течение всего июля медленно увеличивались, а во второй половине месяца этот процесс распространился и на экспортные котировки, тогда как соседи продолжали сбавлять стоимость своей продукции.

Слабость мирового рынка стали обусловлена двумя основными факторами. Первый из них – это макроэкономика. Говорить о посткризисном восстановлении в настоящее время можно только применительно к нескольким странам мира. Это, в первую очередь, государства БРИК, а также Турция и, возможно, Саудовская Аравия, где правительство просто покупает лояльность местного населения за счет беспрецедентных по своему масштабу социальных программ.

В то же время, западные страны, потребляющие львиную долю мировой стальной продукции за пределами Китая (в основном, в виде готовых товаров, содержащих металл), показывают пока достаточно скромные результаты. Единственным «передовиком» в Европе можно назвать Германию, большинство же других европейских государств в 2011 году не могут похвастаться высокими темпами роста ВВП. Недавно Евросоюзу пришлось снова придти на помощь Греции, выделив ей пакет помощи в размере 109 млрд. евро. Однако никаких фундаментальных проблем греческой экономики эта финансовая помощь не решила, тем более, что кредитный рейтинг страны упал до низшей точки, поскольку предложенные меры предполагают ухудшение условий для держателей греческих ценных бумаг.

Ранее помощь от ЕС получили Ирландия и Португалия, весьма тяжелое положение сложилось в Испании и Италии. Более того, по мнению экспертов МВФ, от проблем с высоким уровнем дефицита госбюджета и государственного долга не застрахован и такой европейский «тяжеловес» как Франция. Не удивительно, что в этих условиях промышленники не ждут большого притока заказов в ближайшие месяцы и проявляют осторожность в отношении закупок сырья. По данным Reuters, в июле текущего года Purchasing Managers’ Index еврозоны, отражающий покупательскую активность компаний, сократился до самого низкого уровня с сентября 2009 года.

В США основные проблемы связаны с неспособностью президенской администрации и контролируемого оппозицией Конгресса найти компромисс в вопросе о повышении потолка государственного долга. До контрольного срока, когда американцам нужно или поднять потолок, чтобы продолжить заимствования, или прекратить выплаты госслужащим, чтобы расплатиться по старым долгам, осталось всего несколько дней. И хотя практически все специалисты считают, что США не пропустят этот срок и не спровоцируют неслабый кризис во всей мировой финансовой системе, все эти телодвижения, которые однозначно связываются всеми с приближающимися выборами крайне негативно действуют на национальный бизнес. Как и в Европе, американские дистрибуторские компании удерживают запасы стальной продукции на минимальном уровне и ограничивают объемы закупок.

В Восточной Азии свои проблемы. Слабость западных потребительских рынков обуславливает и сравнительно низкий спрос на продукцию азиатских компаний экспортной направленности. Государственные инвестиции, которые были локомотивом экономического роста региона в 2009-2010 годах, свернуты в связи с исчерпанием средств. Особенно большие проблемы в этом плане возникли во Вьетнаме. Довершают все последствия японского землетрясения 11 марта, от которого до сих пор не оправилась автомобилестроительная промышленность.

Второй дестабилизирующий фактор на мировом рынке стали – это перепроизводство. В той же Японии выплавка стали в первом полугодии сократилась всего на 0,9% по сравнению с аналогичным периодом годичной давности, тогда как объем потребления, по самым приблизительным оценкам, уменьшился не менее чем на 10%. В Корее в прошлом году добавилось более 10 млн. т в год новых мощностей, причем, в основном, в секторе плоского проката. В результате и корейские, и японские, и, кстати, китайские компании стремятся наращивать экспорт, ориентируясь, прежде всего, на один и тот же дальневосточный рынок, отнюдь не резиновый.

Аналогичная ситуация возникает в Турции, где в первом полугодии текущего года производство плоского проката возросло более чем на 50% по сравнению с аналогичным периодом прошлого года, причем, процесс ввода в строй новых мощностей еще не завершен. По мнению местных специалистов, осенью на турецком рынке возможно резкое падение цен на плоский прокат.

Наконец, в США роль главного «возмутителя спокойствия» играет компания Renco, весной этого года купившая часть североамериканских мощностей «Северстали». Ее новосозданное металлургическое подразделение RG Steel в июне запустило после длительного простоя завод Sparrows Point и теперь отвоевывает для него место на рынке, сбивая цены. Впрочем, в США это не единственный производитель, увеличивший объем выпуска в последние месяцы.

Впрочем, пока избыток предложения не мешает металлургам удерживать цены на относительно стабильном уровне. Некоторые компании, в частности, в Европе и Восточной Азии несколько сократили объем выпуска на летние месяцы. Кроме того, все надеются на осень, когда рынок, как ожидается, снова пойдет на подъем. Но насколько оправданы эти надежды?

Что такое осень?

Каждый год металлургические компании в конце лета объявляют о повышении цен. Логика здесь вполне понятна. В сентябре заканчиваются отпуска, компании возвращаются к работе. Дистрибуторы и конечные потребители пополняют запасы стальной продукции, истощившиеся за лето. Потребительский рынок начинает подготовку к сезону предрождественских распродаж, выдавая новые заказы промышленников. Наконец, в этом году окончание Рамадана приходится на 30 августа. Вполне достаточно причин, чтобы рассчитывать на увеличение спроса на стальную продукцию и рост цен.

Однако ожидания участников рынка пока противоречивы. Оптимисты (к ним относится, например, Arcelor Mittal) считают, что осенью экономика западных стран действительно оживится, а потребление стальной продукции соответственно возрастет. Многие специалисты предсказывают на осень подъем в странах Ближнего Востока. Политическая ситуация там перестала ухудшаться, бизнес приходит в себя после шока, а строительная отрасль постепенно выходит из кризиса.

Более пессимистично настроены специалисты корейской компании Posco. По их мнению, стабильности рынка угрожает, прежде всего, избыточное производство. Излишки стальной продукции помешают металлургам повысить цены осенью этого года; наоборот, в сентябре-октябре не исключается новый спад.

При этом, основная проблема заключается даже не в том, что стальной продукции слишком много, а в том, что сократились обороты международной торговли прокатом. Турция, Корея, Индия – страны, добившиеся в этом году высоких темпов роста производства стали, ‒ традиционно были нетто-импортерами. Введенные в строй в последние месяцы в этих странах новые мощности имеют ярко выраженный импортозамещающий характер. При этом, практически все они сосредоточены в секторе плоского проката, преимущественно, горячекатаных рулонов. Похоже, именно горячий прокат в ближайшие месяцы станет самой проблемной зоной на мировом рынке стали.

Уменьшение закупок на ряде крупных рынков подрывает позиции экспортеров и усиливает конкуренцию. В первом полугодии резко возросли поставки стальной продукции в европейские страны, причем, наиболее значительный прирост продемонстрировали Турция, Индия, Китай, страны СНГ – как старые, так и новые игроки на региональном рынке. Именно конкуренция со стороны импорта заставляет европейских металлургов удерживать низкие цены на свою продукцию.

Восточноазиатские и индийские компании проявляют повышенную активность и в зоне Персидского залива. Причем, дальневосточные горячекатаные рулоны, заготовки из Японии и Кореи предлагаются там дешевле, чем более традиционная продукция из Турции и стран СНГ. В свою очередь, российские и украинские компании расширяют поставки в США и страны Латинской Америки.

Подобные изменения в направлении торговых потоков могут вызвать новый всплеск протекционистских настроений. В частности, в Индонезии уже начаты антидемпинговые расследования по импорту толстолистовой стали и холоднокатаных рулонов, а европейская металлургическая ассоциация Eurofer ополчилась на турецких поставщиков горячего проката.

При этом, далеко не факт, что в сентябре на рынках США, Европы, Восточной Азии произойдет желанный рост продаж. Покупатели будут ориентироваться, прежде всего, на состояние экономики своих стран, а оно вряд ли успеет так быстро измениться к лучшему. Пока более вероятным выглядит другой вариант: столкнувшись с недостаточным спросом и сопротивлением со стороны потребителей, металлургические компании после попытки подъема цен в сентябре будут вынуждены снова сбрасывать цены. Кстати, именно так развивались события на мировом рынке плоского проката в прошлом году.

Впрочем, вряд ли осенью этого года рынок ждет резкое падение цен. Металлургам некуда отступать. Практически все ведущие корпорации сообщали о снижении объема прибыли во втором квартале текущего года, когда резкое подорожание сырья не сопровождалось соответствующим увеличением стоимости стальной продукции (а вот в первом квартале было все наоборот). Между тем, сырье и в третьем квартале осталось дорогостоящим. Цены на железную руду и коксующийся уголь уменьшились в июле всего на 1,5-5% по сравнению с предыдущим кварталом, а металлолом в течение всего июля сохранял стабильность, несмотря на то что спрос на этот материал со стороны азиатских покупателей был низким, а турецких – очень низким.

В любом случае, в августе никаких особых изменений на мировом рынке стали произойти не должно. Спячка: низкий спрос и минимальное предложение. В конце месяца многие металлургические компании в расчете на осеннее оживление, наверняка, попытаются приподнять котировки, но успех их начинаний будет зависеть, в первую очередь, от состояния мировой экономики в ближайшие месяцы.

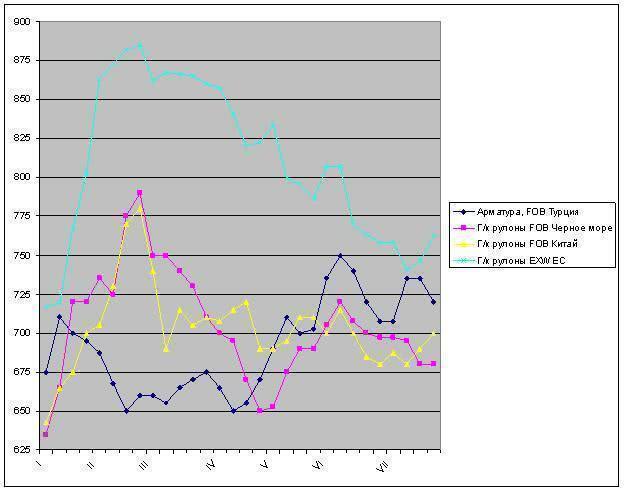

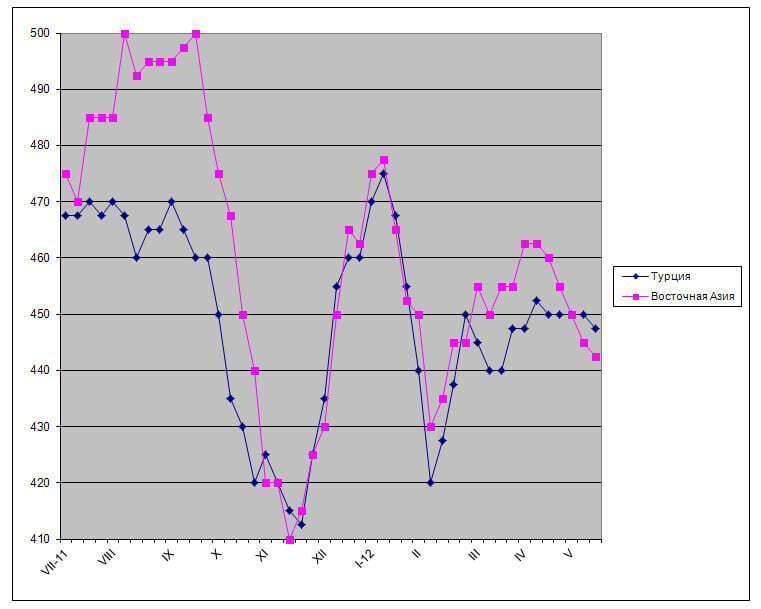

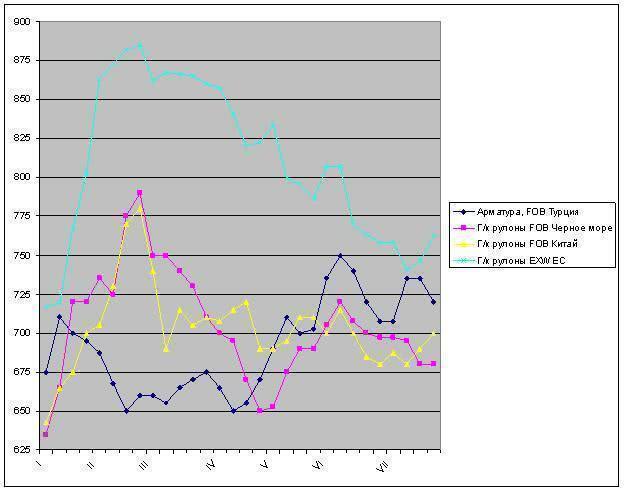

Цены на некоторые виды стальной продукции в 2011 г., $/т