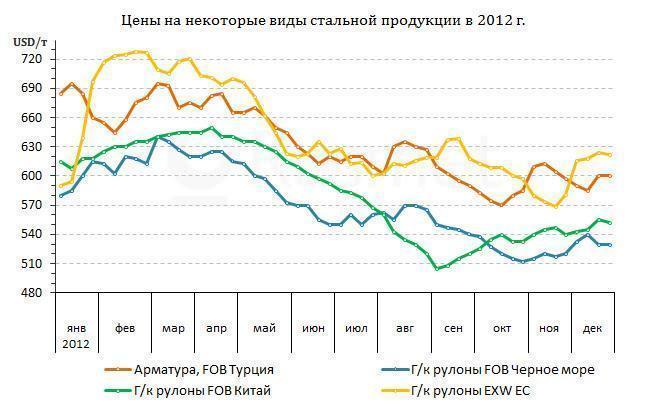

/Rusmet.ru, Виктор Тарнавский/ Мировая металлургическая отрасль завершает 2012 год не в самом лучшем состоянии. Цены на основные виды стальной продукции сократились на 15-20% по сравнению с максимальными значениями первого полугодия, и не известно, когда они смогут вернуться на прежний уровень. Выплавка стали в странах «остального мира» без учета Китая и Индии в январе-ноябре сократилась на 1,3% по сравнению с аналогичным периодом предыдущего года. В такой ситуации трудно воспринимать с оптимизмом ближайшие перспективы, даже если многие специалисты прогнозируют на 2013 год некоторое улучшение.

Рыночная обстановка

В декабре на большинстве региональных рынков был отмечен незначительный рост цен на стальную продукцию. По сравнению с концом ноября котировки практически везде увеличились на $10-20 за т, а в Южной Европе подорожание превысило 40 евро за т для плоского проката. Однако этот результат вряд ли обрадовал металлургов, поскольку они рассчитывали на большее.

Традиционно в декабре цены на стальную продукцию идет вверх. Это связано с тем, что в этом месяце потребители закупают прокат перед длительной праздничной паузы и заключают новые контракты с поставкой в начале следующего года, чтобы пополнить запасы, которые обычно находятся перед Новым годом на минимальном уровне. Но в 2012 году потребительская активность была заметно слабее обычного. Большинство покупателей не собираются отказываться от прежней политики «точечных» закупок под текущие потребности, поскольку не уверены в скором оживлении на рынке и в экономике в целом.

Кризис в экономике западных стран продолжается. Правительства пытаются смягчить его действие, накачивая новые миллиарды в финансовую систему. В течение года Европейский центральный банк предоставил региональным финансовым учреждениям более триллиона евро трехлетних кредитов, которые, в основном, пошли на выплату прежних долгов и компенсацию потерь прошлых лет. В США Федеральная резервная система стартовала новую программу выкупа ценных бумаг из банков, направляя на эти цели $45 млрд. в месяц. Однако для реального сектора все эти мероприятия практически бесполезны. Скорее, наоборот, потому что раздача денег поддерживает на относительно высоком уровне цены на биржевые товары, в частности, энергоносители, тогда как спрос на стальную продукцию остается низким, а стоимость металла падает.

Еще более серьезное отрицательное воздействие оказывают на реальный сектор экономики действия правительств многих стран по сокращению бюджетных дефицитов. Происходит это за счет уменьшения государственных и частных инвестиций, что также резко негативно сказывается на состоянии металлургической отрасли. В Европе, которая находится в эпицентре кризиса, потребление стальной продукции в 2012 году, по оценкам региональной металлургической ассоциации Eurofer, было на 27% меньше, чем в докризисном 2007 году.

При этом, каких-либо изменений данной политики в 2013 году не предвидится. Эксперты, предсказывающие на новый год улучшение состояния экономики и некоторый рост потребления стальной продукции, исходят просто из того, что рано или поздно кризис дойдет до крайней точки, и тогда можно будет оттолкнуться ото дна и постепенно всплывать вверх. Однако кто сказал, что это дно будет скоро достигнуто?

Реальное улучшение рыночной ситуации произошло в последние месяцы только в Китае. Действительно, национальный товарный экспорт с октября начал расти. Оживились промышленные отрасли, работающие, преимущественно, на внутренний рынок. Правительство собирается запускать в 2013 году ряд крупных инвестиционных программ, т.е. продолжает прежнюю политику стимулирования экономики посредством капвложений из бюджета.

Тем не менее, подорожание стальной продукции в Китае в декабре было относительно небольшим, потому что вызывалось не столько реальным прогрессом, сколько появлением благоприятных ожиданий. К тому же, национальная металлургическая отрасль имеет ахиллесову пяту – избыточный объем мощностей. Их совокупный размер, по данным китайской металлургической ассоциации CISA, достигает миллиарда тонн в год. Если год назад китайские сталелитейные компании смогли сократить выпуск и тем самым сбалансировать спрос и предложение, то теперь заводы работают с максимальной возможной загрузкой. Этот фактор, очевидно, и в ближайшие месяцы будет препятствовать подъему цен на прокат в стране. Не зря ведущие металлургические компании Китая ограничились на январь минимальным повышением котировок.

Избыток предложения характерен, впрочем, для всей Восточной Азии. Японская экономика находится в привычном для себя состоянии стагнации. К тому же, правительство, опрометчиво остановившее все 54 атомных реактора страны после прошлогодней аварии на станции «Фукусима», так и не смогло запустить их вновь. Вследствие этого стране приходится тратить огромные средства на импорт угля и сжиженного природного газа, а тарифы на электроэнергию резко подскочили вверх, поставив в неблагоприятное положение национальную промышленность.

Падение темпов экономического роста произошло и в Корее. В наибольшей степени пострадало судостроение: компании отрасли по данным за первые десять месяцев 2012 года получили на 55% меньше заказов (по тоннажу), чем за тот же период годом ранее. В глубоком кризисе находится и строительство.

Чтобы компенсировать недостаточный спрос внутри страны, китайские, японские и корейские компании вынуждены форсировать экспорт. А для привлечения внимания покупателей им приходится идти на уступки. В декабре металлургические компании из Восточной Азии пытались прекратить демпинг и, наконец, добиться повышения котировок на плоский прокат. Первое им в некоторой степени удалось: минимальный уровень цен на японские и корейские горячекатаные рулоны приподнялся от $500-520 за т FOB в ноябре до $520-530 за т FOB в декабре. Второе – пока нет. Как и в предыдущие месяцы, большинство потребителей игнорируют предложения о поставках листовой стали в феврале-марте по ценам, на $20-40 за т превышающим январские.

Низкий спрос и избыток предложения, препятствующие росту цен, были в декабре не только азиатскими проблемами. В некоторых вариациях, это сочетание наблюдалось в последний месяц 2012 года на всех региональных рынках.

Несоответствие

Пожалуй, наиболее красноречивый пример слабости нынешнего рынка стали продемонстрировала в декабре Европа. В самом конце ноября вспыхнул новый скандал, связанный с крупнейшим итальянским меткомбинатом Ilva, уличенном в повышенном уровне загрязнения окружающей среды. Судебные органы потребовали прекращения производства агломерата, кокса, чугуна и стали на предприятии, что, очевидно, должно было привести к его закрытию, а также наложили арест на 1,5 млн. т его продукции. Сотни компаний столкнулись с перспективой остаться без ведущего поставщика проката.

Во второй половине декабря итальянский парламент утвердил декрет, позволяющий Ilva продолжать работу, пока на нем будет продолжаться модернизация, направленная на радикальное сокращение выбросов вредных веществ. Тем не менее, судьба завода несколько недель оставалась неопределенной, а спрос на плоский прокат в стране приобрел характер ажиотажного.

Несмотря на все это дело ограничилось тем, что стоимость этой продукции в Италии, ранее находившаяся на значительно меньшем уровне, чем в других европейских странах, вышла на среднерегиональные показатели. В Германии или Центральной Европе котировки на плоский прокат в декабре практически не изменились. По мнению аналитиков, отсутствие видимой реакции было вызвано как крайне слабым спросом, так и повышенной активностью поставщиков из-за рубежа (преимущественно, из Индии, Китая, Турции, СНГ), поспешившими покрыть дефицит на итальянском рынке.

Как ни странно, от истории с Ilva выиграли, скорее, турецкие металлурги, которым во второй половине декабря все-таки удалось получить согласие потребителей на увеличение стоимости плоского проката, в среднем, на $20 за т по сравнению с концом ноября. Впрочем, в немалой степени этому, очевидно, способствовала приостановка выпуска продукции на местном предприятии MMK Metalurji, остановленном в начале декабря из-за неблагоприятной конъюнктуры. Смогли поправить свои дела и экспортеры из стран СНГ, в декабре также поднявшие котировки для Турции на $10-20 за т. Правда, вряд ли им удастся продолжить эту тенденцию в следующем месяце.

В прошлые годы металлургические компании достаточно часто прибегали к выводу из строя избыточных мощностей с целью балансировки рынка. Однако в 2012 году мало кто из производителей плоского проката (производство длинномерной продукции является более гибким, и там ограничение выпуска достаточно широко используется) могли последовать примеру MMK Metalurji, даже в кризисной Западной Европе. Проблема в том, что приостановка производства приводит к потере рабочих мест, а к этому крайне отрицательно относятся власти. Так, закрытие двух доменных печей на французском меткомбинате Florange компанией Arcelor Mittal вызвало скандал, замешанным в который оказался даже президент Франции. И этот кризис еще не разрешен. Многие компании хотят продать убыточные активы, но в последние месяцы никому не удавалось решить эту задачу.

Сырьевой фактор в этой обстановке работает, скорее, против металлургов. При низком спросе им трудно поднять цены до такого уровня, чтобы компенсировать затраты. В декабре, в частности, произошел мощный скачок на спотовом рынке железной руды, стоимость которой в течение месяца возросла более чем на 12%. Китайские металлургические компании практически не смогли отреагировать на этот шаг.

Впрочем, подорожание руды, судя по всему, имеет достаточно кратковременный характер. С более серьезной проблемой столкнулись во второй половине декабря производители длинномерного проката в Турции и Восточной Азии. Необходимость перенесения на стоимость конечной продукции даже относительно небольшого повышения котировок на металлолом вызвала у них немалые трудности. Турецкие компании довольно быстро подняли цены на арматуру до $575-585 до $590-605 за т FOB, но дальнейший рост оказался под вопросом из-за сопротивления потребителей. Точно так же подорожание японского и американского металлолома в Азии так и не нашло адекватного отражения в региональных котировках на длинномерный прокат вследствие кризиса в строительной отрасли и наличия на рынке дешевой китайской продукции.

Судя по всему, эта проблема несоответствия желаний и возможностей останется актуальной для мировой металлургической отрасли и в 2013 году. Сталелитейные компании будут стремиться к повышению котировок, чтобы компенсировать увеличение затрат на энергоносители и сырье и просто улучшить свои финансовые показатели. Однако низкий спрос будет постоянно препятствовать этому и сдерживать подъем цен. Добиться существенных изменений здесь можно будет только в случае положительных перемен в мировой экономике.