/Rusmet.ru, Ковшевный Виктор/ НП НСРО «РУСЛОМ.КОМ» делает ставку в металлургии на внутренний рынок, потому что внешних рынков сбыта для России нет в перспективе ближайших лет. Мало кто задумывается, что с 2000 года по 2014 год объем производства металлов в мире вырос в 2 раза, тогда как население Земли увеличилось лишь на 16%.

Интересно, что еще в 2000 году много говорили об избытке металлургических мощностей, что вполне справедливо: никаких видимых структурных изменений в мировой экономике не произошло, чтобы был надежный фундамент для такого роста. В Европе и в большинстве развитых стран давно все построено. Вся эта история с ростом производства становится еще более захватывающей, когда посмотрим на ситуацию в металлопотребляющих отраcлях. Там даже близко нет такого роста, в ряде передовых стран есть даже спад.

Данные и визуализация Rusmet.ru

Остается Китай и еще несколько стран, в которых произошли колоссальные изменения в уровне инфраструктуры: новые морские порты, аэропорты, небоскребы, самые необычные здания, супер-дороги — автомобильные и железнодорожные путепроводы. Но они тоже построены. Что дальше? Строительство военного назначения? Да, здесь Китай тоже пошел впереди планеты всей, начав несколько лет назад строительство новых подлодок и военных кораблей и скупая в Европе передовое оборудование для производства проката из спецсталей.

В 2014 году рост производства наблюдаеся не только за счет Китая. Практически все страны и регионы, кроме стран Южной Америки, демонстрируют рост, а лидерами по темпам роста стали страны Ближнего Востока. Даже в России есть небольшой рост, правда за счет освободившегося места Украины.

Количественные изменения на мировых рынках металлов стали базой для качественных изменений, которые наступают прямо на глазах. То, что происходит сегодня, типично для любого рынка. Возьмем рынок алюминия, более 80% которого Россия экспортировала и пока еще экспортирует. Сначала Китай является крупнейшим покупателем, радуя соседние страны своими аппетитом, всеядностью и прожорливостью. Потом он становится крупнейшим производителем того, что раньше ел, и начинает с аппетитом смотреть на страны, которые были раньше его поставщиками, без стеснения выкидывая их c традиционных рынков сбыта. Государственная политика стимулирует экспорт, поэтому Русалу, как и другим нашим предприятиям, предстоит проявить чудеса изобретательности, чтобы сохранить свои позиции в Китае и других странах. Такая судьба ждет любую сырьевую компанию, потому что в будущем, несмотря на дефицит ресурсов на нашей планете, глобальная политика будет выстраиваться таким образом, что покупатели сырья будут диктовать свои цены, а не поставщики. Тогда, можно смело рассчитывать, что доля России будет неизменной, но только в таком случае наша страна становится не просто сырьевым придатком мира, а конкретно — сырьевой колонией Китая.

Другой показательный пример — рынок спецсталей, где Китай с начала 2000-х годов покупал более трех четвертей от общего объема потребления, одновременно заявляя, что уже к 2010 году станет крупнейшим производителем в мире. В 2001 году в Китае было произведено 750 тыс. т нержавеющей стали, а спустя 13 лет, в 2014 году — почти 20 млн. т.

Посмотрите, что писали тогда отраслевые издания. Это 2000-2002 гг., цитата из первого обзора Русмет по нержавеющей стали: «Продолжающийся мировой кризис перепроизводства заставил крупных японских производителей стали пересмотреть подходы к бизнесу. Проявились следующие тенденции: … Объединение металлургических компаний и образование крупных холдингов. Цель — лучшая координация и планирование производства. Несмотря на общее падение производства рядовых сталей, производство спецсталей в Японии демонстрирует уверенный рост. Этот рост явился результатом нового подхода к рынку, при котором производители стремятся сами влиять на увеличение потребления их продукции путем активного продвижения новых материалов и развития новых рынков. Учитывая, что в странах Юго-Восточной Азии и в самой Японии повышенная вероятность землетрясений и тайфунов, японские металлурги развернули активную рекламу конструкционных сталей нового поколения. Федерация черной металлургии Японии провела серию международных семинаров по использованию новых конструкционных сталей. Одновременно было выпущено несколько англоязычных периодических изданий с целью рекламы японской конструкционной стали, технологии ее изготовления и готовых стальных изделий. Параллельно японская стальная продукция была сертифицирована по самым жестким мировым стандартам. Внутри страны были организованы регулярные семинары, пропагандировавшие более широкое использование новых сталей. Акцент был сделан на строительстве конструкций со стальными каркасами взамен устаревающих зданий, использование передвижных и легкоразборных зданий промышленного и бытового назначения, а также применении конструкционных сталей при строительстве защитных береговых сооружений. Широко пропагандировались преимущества спецсталей в автомобилестроении, кораблестроении… Даже инвестиции на исследовательские работы сокращены по всем направлениям, кроме разработки новых конструкционных подшипниковых, пружинных сталей для автомобилестроения и высокотехнологического машиностроения.»

Теперь, давайте посмотрим, что говорили в это время в России. Цитата 2002 г.: «В России в 1991-2001 гг. имело место снижение производства нержавеющей стали почти в 6 раз. В 2001 году выпуск коррозионно-стойких сталей составил почти 55% против уровня 1999 года. Во многом по этой причине потребление коррозионно-стойких сталей у нас во много раз меньше, чем в западных странах. В расчете на одного человека в год: в России-1,1 кг, а в США — 8-10, Японии, Швеции, Германии — 10-15, в Италии — более 16 кг.

В 2003 году особенно заметным станет противоречие между растущей эффективностью сбытовых структур и низким качеством российской продукции. Усилится техническое отставание российской промышленности и в области ассортимента, и в области качества. Резко возрастет конкуренция между российскими заводами, которая осложнится активным освоением российского рынка зарубежными производителями, особенно в секторе нержавеющего и сложнолегированного проката.»

На этом фоне смешно читать, как робко отстаивала тогда свои интересы Россия в переговорах об условиях вступления в ВТО. 2002 год: «Учитывая структуру отрасли российская сторона предложила исключить из перечня запрещенных субсидий кредиты под гарантию федеральных (региональных) властей на реконструкцию и реструктуризацию без увеличения объемов производства предприятиям имеющим мощности до 1 млн.т. в год, в том числе и на социальную защиту высвобождаемых работников.»

Параллельно таким переговорам, которые сводились к фразе «позвольте нам дышать», конкуренты России наращивали производство под практически беспроцентные кредиты и государственные гарантии.

Итак, 2014 год. Что мы имеем? Мировой рынок увеличился в два раза, металлургия реально обновилась. Отечественная черная и цветная металлургия сильно завязана на экспорт, потому что экспортируется 30-90% от объема производства в зависимости от типа сырья, металлов и сплавов. Медленно, но верно наступают видимые и невидимые санкции. В мире все построено еще 15 лет назад. И Китай закончил основные инфраструктурные проекты. На этом фоне неразвитость российской инфраструктуры и масштабы территории должны восприниматься как подарок, потому что на весь объем металлов, производимых в России, есть потенциальный спрос.

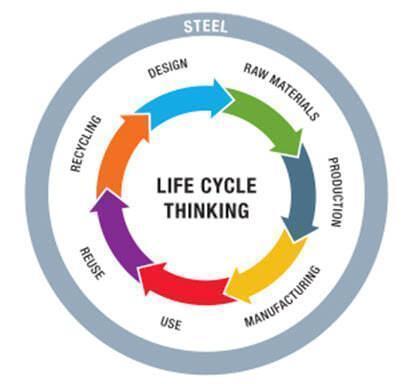

Западные страны, тем временем, стали активно говорить про зеленую экономику, зеленую сталь, про то, что металлы обладают замечательным свойством — их можно перерабатывать на 100%. Стали часто повторять три буквы LCA и LCI, что означает «Оценка жизненного цикла» («Life cycle assesment», «Life cycle inventory»). Суть — переработка и утилизация металлопродукции являются незаменимым звеном жизненного цикла.

Жизненный цикл металлопродукции (LCA — Life cycle assesment) — Западный подход.

Иллюстрация с сайта Worldsteel.org

Все ли завязано на любовь к природе? Разгадка наступает, если мы изучим программы и стратегии устойчивого развития мировых автопроизводителей или других металлопотребляющих отраслей. Они, на удивление, тоже повторяют три буквы LCA, объясняя, что таким образом несут ответственность перед потребителями за качество материалов, используемых в автомобилях. Цель такой политики — привязка потребителя к себе: использовал металлоизделие, сдай его, получи скидку и возьми новое. Производители выстраивают контроль над всем жизненным циклом, уделяя серьезное внимание работе с ломопереработчиками и утилизаторами. Раньше одним из инструментов защиты своих сталепроизводителей были всевозможные техрегламенты и стандарты, именно поэтому до сих пор локализация производств комплектующих в России не выполнима в принципе. Завтра именно программы утилизации станут инструментом защиты рынка следующего поколения и базой для роста сбыта новых товаров. Из программ автопроизводителей очевидно, что уже в самое ближайшее время главная ставка в мире будет делаться на электромобили. Какой сделать стимул для покупателей, как заставить их покупать новые машины, сделанные из стали «правильных» металлургов? Сначала — вбить в голову «Замени старую машину на электромобиль — защити природу!», потом — дать скидку в качестве премии за сдаваемую машину.

Это будет завтра. Поэтому у России есть время проснуться, чтобы через 10-15 лет эту статью не цитировали, сокрушаясь об упущенном времени «Еще тогда об этом говорили, и все все понимали». Металлургическим предприятиям необходимо научиться думать по-новому, или они рискуют оказаться невостребованными и позабытыми.

Для России этот вопрос относится и к государственной власти, потому что зарубежные металлурги получают мощную поддержку от государства в виде субсидий, займов, налоговых преференций и госзаказов. Эта поддержка с первого взгляда не видна, но ее обнаружит любой исследователь, детально изучив взаимосвязи в металлопотребляющих отраслях и межгосударственные торговые потоки.