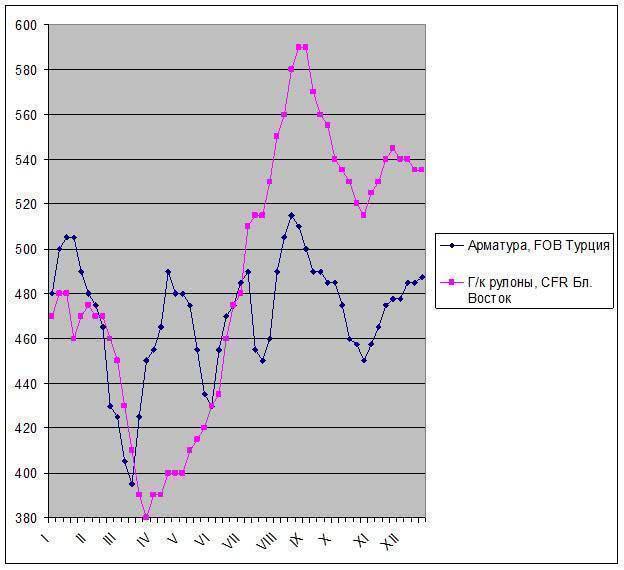

/Rusmet.ru, Виктор Тарнавский/ В отличие от США и ЕС, где металлурги, в общем, завершают год на мажорной ноте, на ближневосточном рынке стали продолжается депрессия. Спрос на плоский прокат в последнее время стабилизировался на низком уровне, цены тоже. Стоимость российского горячего проката в Турции, Иране и других странах региона составляет, в среднем, $550-560 за т CFR с поставкой в январе-феврале, холодного – около $630-640 за т CFR. Украинские компании предлагают горячекатаные рулоны по $515-540 за т CFR, но холоднокатаные идут практически на одном уровне с российскими.

Египетская компания EZDK установила мартовские котировки на горячекатаные рулоны для стран Ближнего Востока на отметке $585-590 за т FOB, однако в этом она исходит, скорее, из общемировых ожиданий роста цен на плоский прокат в начале 2010 года, чем из каких-либо специфических региональных факторов. Наоборот, большинство экспертов сходятся в том, что в течение первого квартала будущего года спрос на листовую сталь в странах Ближнего Востока будет относительно слабым, да и в дальнейшем основные надежды возлагаются на одну лишь Турцию.

Впрочем, ситуация на региональном рынке длинномерного проката еще более безотрадная. По некоторым оценкам, потребление арматуры в ОАЭ в 2009 году сократилось более чем вдвое по сравнению с предыдущим годом, значительный спад наблюдается и в других странах Персидского залива, за исключением, разве что, Ирака. Перспективы на первую половину 2010 года видятся довольно смутные. Уже очевидно, что правительства нефтедобывающих стран не откроют финансирования для крупных строительных проектов, пока не обретут уверенности в стабильности мировых цен на нефть. Те же почти весь декабрь находились вблизи отметки $70 за баррель, что, в принципе, позволяет странам-экспортерам балансировать бюджеты, но практически не оставляет каких-либо финансовых излишков.

Правда, с другой стороны, скорее всего, правительства стран Залива все же поддержат инвестициями свою строительную отрасль, которая обеспечивает немало рабочих мест не только для «гастарбайтеров», но и для местных граждан. Поэтому можно предположить, что спрос на арматуру и другие виды конструкционной стали в 2010 году превысят уровень текущего года не менее чем на 10-15%. Однако восстановление, судя по всему, будет медленным. Более активным ожидается спрос в странах Северной Африки, но повторения ажиотажа марта-апреля 2009 года, когда массированные закупки арматуры в Египте привели к подъему цен более чем на $100 за т в течение месяца, в обозримом будущем, очевидно, не произойдет. Урок был усвоен.

В течение последних нескольких недель внутренние цены на арматуру в странах Ближнего Востока относительно постоянны. В ОАЭ местные компании предлагают ее по $490-500 за т с доставкой, в других странах, являющихся крупными импортерами арматуры (Египет, Иран, Саудовская Аравия, Сирия) цены варьируют где-то между $520 и $550 за т с металлобазы (без налогов).

Правда, турецкие компании в середине декабря повысили экспортные и внутренние цены на арматуру, примерно, на $10 за т. На местном рынке продукция средних размеров предлагается по $480-490 за т EXW (без НДС), котировки для иностранных покупателей достигают $490-495 за т FOB. Однако потребители считают эти цены завышенными, так что сделок мало.

Поднимать цены турецких металлургов заставляет, прежде всего, дороговизна металлолома. Стоимость американского материала HMS № 1&2 достигает $320-325 за т CFR, закупки европейского или российского лома осуществляются, в основном, по $310-315 за т CFR, но ни у кого нет сомнений в грядущем повышении. Непогода в Европе и Северной Америке привела к значительному сокращению сборов лома и увеличению его стоимости «на земле». В США в январе ожидается рост цен не менее чем на $40 за т, в связи с чем экспортеры будут стараться довести свои котировки до $350 за т CFR Турция и более.

В нынешней ситуации осуществить адекватное повышение цен на арматуру практически нереально. В связи с этим турецкие компании уменьшают объемы производства. По данным World Steel Association, выплавка стали в Турции в ноябре сократилась до 2,14 млн. т против 2,28 млн. т в октябре, но декабрьский показатель, вероятно, будет ниже 2 млн. т. Некоторые компании снизили загрузку мощностей на 30% и более.

Впрочем, сокращение использования дорогостоящего металлолома означает расширение спроса на полуфабрикаты. Благодаря этому поставщики из стран СНГ получили возможность для увеличения котировок. Пока что стоимость украинских и российских заготовок удерживается на уровне $415-420 за т FOB, но некоторые компании уже сумели заключить контракты на январь из расчета $430 за т FOB, а то и более.

Цены на горячекатаные рулоны и арматуру в странах Ближнего Востока, $/т