Вступление. Можно ничего не менять, как предлагают некоторые чиновники. “Подумаешь”,- говорят они: “Осталось потерпеть немногим больше 2 месяцев, а дальше посмотрим”. Это “подумаешь” обернется для бюджета более, чем 224 млн.руб. недополученных таможенных платежей и более 4 млрд.руб. потерянной валютной выручки в платежном балансе России.

Для ломозаготовителей – это стремительное падение вниз и будущий удар по металлургам, вследствие драматического падения ломосбора “на земле”.

1. Ситуация на рынке. Что произошло в августе-сентябре 2019.

Цены заводов

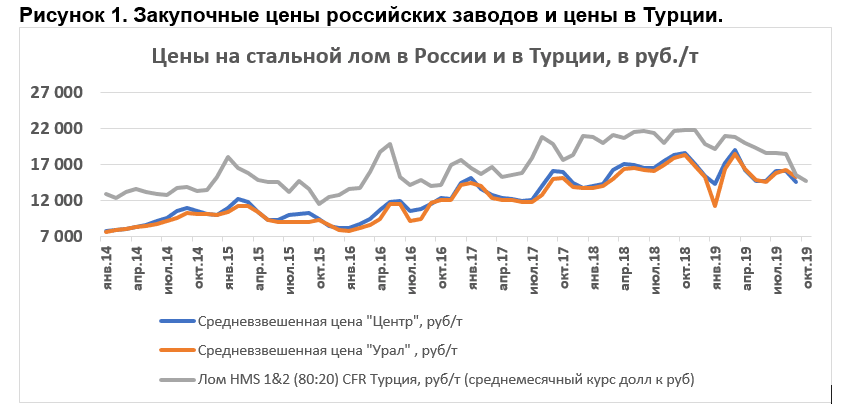

После вступления России в ВТО, цены стали повторять общемировые тенденции. Падение цен в сентябре-октябре обусловлено резким спадом цен на международных рынках. Цены на внутреннем рынке всегда были ниже, чем в ближайших странах-крупнейших потребителях лома. В 2019 году цены в Турции падали непрерывно с февраля, особенно сильное падение произошло в сентябре. Cредние цены крупных потребителей в России в сентябре снизились 1035-1520 руб./т, в Турции – почти на 3000 руб.

Таблица 1. Закупочные цены российских заводов и цены в Турции.

| Месяц | апр.19 | май.19 | июнь.19 | июль.19 | авг.19 | сент.19 | окт.19 |

| Средневзвешенная цена «Центр», руб/т | 16 175 | 14 695 | 14 750 | 16 155 | 16 110 | 14 590 | — |

| Средневзвешенная цена «Урал» , руб/т | 16 335 | 14 910 | 14 600 | 15 845 | 16 280 | 15 245 | — |

| Лом HMS 1&2 (80:20) CFR Турция, руб/т (среднемесячный курс долл к руб) | 20 066 | 19 349 | 18 610 | 18 640 | 18 459 | 15 511 | 14 710 |

Стоит отметить, что в графиках сравнения цен Турции и России сравниваются несопоставимые цены (цена CFR в Турции и цена на российских заводах) — правильно было бы сравнивать цену на условиях FOB в Российских портах. Поэтому при анализе графика надо учитывать, что стоимость доставки из России в Турцию 33-35 долларов за тонну, плюс 10-12 долларов таможенная пошлина на октябрь 2019

Цены “на земле”: катастрофа.

Из писем игроков рынка.

4 сентября 2019, руководитель компании в Ростовской области, которая работает на внутренний рынок: “Абинск уронил цены на 2000 руб. Сегодня утром покупали лом за 13, а завтра надо продавать по 12 тыс. Все говорят о катастрофе.”

Комментарий. В Москве в тот день цена была уже 11500.

28 августа 2019, руководитель компании в Ленинградской области, которая работает на внутренний рынок и на экспорт: “Ситуация по заводам. Северсталь — зимний запас собран, завод не голодный, будет далее производить еженедельное понижение цен. НЛМК — в связи со сложностями в реализации готовой продукции — на сентябрь месяц в транзитных поставках отказано, поставки лома пойдут только от своих «дочек». АЭМЗ — есть усиление местного ломомсбора в связи с падением цен на экспорте, снижают цены для транзитных поставок, причем делают это быстрее остальных заводов и на большую величину. Балаково — поскольку завод только вошел в активы Абинска, наверно это единственный завод, который будет поддерживаться ценами для обеспечения выполнения плана закупок. ОМК (Навашино) — в августе ремонт оборудования, объемы поставок сильно лимитированы. Тагмет — покупки лома на вагонах остановлены, завод затарен. ВТЗ — покупка лома в плановом режиме, но цены снижают вместе со всеми. БМЗ — план на сентябрь установлен и будут стремиться его выполнить, есть сложности по финансам. Общий итог — по всем заводам в сентябре видится желание по снижению цен еженедельно от 300 до 500 руб.”

23 августа 2019, руководитель компании в Ростовской области, которая работает на внутренний рынок и на экспорт: “Лоббисты уже в ускоренном порядке цены на лом снижают. Против экономики не попрешь. В Ростове в портах 3 игрока осталось уже с 1 июля, кто сейчас хоть что-то покупает.”

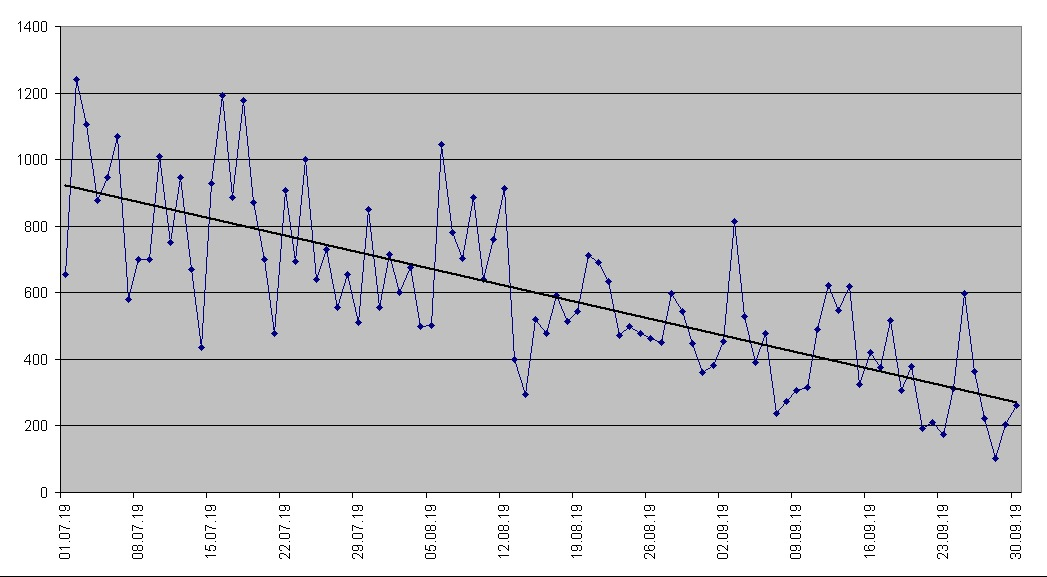

Рисунок 2. Закупочные цены “на земле”.

На рынке началась настоящая паника, которая привела к разным последствиям, в зависимости от региона: средневзвешенное снижение цен в сентябре пот сравнению с августом составило 3100 руб.

Объемы рынка – лом никому не нужен?

Внутренний рынок. Когда производители труб и ряд металлургических предприятий выступили в начале 2019 года c инициативой полного закрытия экспорта лома на полгода, они обещали, что возьмут дополнительные объемы лома. Что произошло на самом деле? Производство труб в России по данным Металл Эксперт за 8 месяцев: 2019 год — 8,124 млн. тонн 2018 год — 8,199 млн. тонн, выплавка стали 8 мес.: 2019 — 48,2 млн. тонн, 2018 — 48,5 млн. тонн. Налицо небольшое снижение производства, за которым следует снижение потребления лома. Квотирование экспорта с 1 сентября 2019 года по факту превратилось в закрытие рынка почти на месяц, из-за задержки в выдаче лицензий. Внутренние потребители тоже стали отказываться от закупки у независимых компаний – лом стал никому не нужен, что повлияло на резкое снижение цен. Так было в Казахстане, когда закрыли экспорт. Только обернулось все это потом резким скачком цен, потому что ломосбор упал, из-за того, что многие компании обанкротились и ушли с рынка.

Внешний рынок. По данным Worldsteel производство стали в мире в августе 2019 увеличилось на 3,4% по сравнению с августом 2018, в-основном, за счет Китая (рост 9,3%) и стран ЮВА. Производство стали увеличилось в США (рост 0,3%) и на Украине (рост 8,5%). А в странах, основных потребителях российского лома, произошло снижение производства: Турция (падение 12,4%), Южная Корея (падение 2,6%), Испания (падение 4,6%), Италия (падение 26,7%).

Таблица. Экспорт черного лома из России.

Рыночная конъюнктура сложилась таким образом, что экспорт уже в августе значительно снизился из-за снижения спроса на российский лом. За 8 месяцев 2019 года экспорт лома снизился на 10,1% без вмешательства государства. Начиная с сентября были введены квоты, которые из-за технического вопроса в выдаче лицензий фактически закрыли экспорт лома из России почти на месяц. По экспертным оценкам экспорт лома в сентябре на уровне 30-50 тыс.т.

Ломозаготовка “на земле” упала в разы.

В 2019 г. цена на металлопродукцию в России снизилась минимум на 1300-1500 руб за тонну, упал и спрос на нее. В конце лета значительная часть металлургических заводов РФ применила в отношении лома черных металлов стоп-отгрузку, что говорит о создании зимних запасов лома и подтверждает отсутствие дефицита металлолома на рынке. Сейчас средняя стоимость тонны черного лома на отечественном рынке чуть более 13 тыс.руб. Но уже в сентябре текущего года в ряде регионов цена на лом «на земле» практически достигла ценового дна — 10 000 — 11 000 руб. за тонну. Ломозаготовители вынуждены работать без рентабельности, чтобы закрыть обязательства по контрактам на поставку.

Кроме того, с 1 сентября 2019 г. в России специальное регулирование в отношении экспорта лома черных металлов усугубило и без того неблагоприятную ситуацию внешнеторговой деятельности и ломозаготовки в стране. Напомним, что основной целью введения данной меры инициаторы обозначали влияние на ценообразование. Вступление в силу Постановления Правительства о квотировании экспорта лома не повлекло его немедленного исполнения со стороны профильного ведомства, участникам внешнеэкономической деятельности начали выдавать лицензии лишь спустя месяц. Таким образом, экспорт был заморожен и заготовка лома в условиях неопределенности, соответственно тоже. Ломозаготовители не стремились вкладывать средства, в том числе кредитные, в формирование новых партий лома, так как не были уверены в возможности их реализации как на внешнем, так и на внутреннем рынке. Ограничение будет действовать еще три месяца, совокупная квота определена в объеме 1 млн 9,2 тыс. тонн.

Так выглядит график заготовки лома по дням у одного из лидеров рынка России, который осуществляет поставки как на внешний, так и внутренний рынок. Динамика стабильно отрицательная.

Рисунок 4. Динамика закупки лома “на земле” у крупного ломозаготовителя.

тонны

даты

По данным АО «ПСКОВВТОРМЕТ»

Генеральный директор АО «ПСКОВВТОРМЕТ» Стечкевич Дмитрий Любомирович комментирует: «Введения квотирования экспорта не повлияло на снижение цен на металлолом на внутреннем рынке, это следствие международных тенденций. Однако ощутимый вред нанесен объемам ломозаготовки. Будет ли восстановление рынка в ближайшее время? Скорее нет! Мировой ломосбор приспосабливается к новым условиям, в том числе ценовым».

2. Ситуация на рынке. Что нас ждет до конца 2019, если не изменить ситуацию с Правилами квотирования.

Главный вывод. Даже если полностью открыть экспорт из России, убрав квотирование, суммарный экспорт лома за оставшиеся неполные 3 месяца не превысит 690 тыс.т. При этом, экспорт пока скорее жив, чем мертв только на Дальнем Востоке. Годовой экспорт 2019 не превысит 3 млн. 249 тыс.т., что означает снижение на 25,9% к 2018.

Мировой спад на металлургических рынках, кроме Китая, приведет к тому, что спрос на российские полуфабрикаты и металлопрокат снизится. Этот значит, что из-за слабого спроса внутри России металлургическое производство сократится к прошлому году от 2 до 5%. Спрос на лом на внутреннем рынке будет ниже прошлогоднего. Торговая война США с Турцией приведет к дальнейшему спаду спроса на российский лом со стороны крупнейшего потребителя. Это значит, что на внешнем рынке будет очень трудно продать лом. А текущая цена в Турции говорит о нерентабельности поставок в Турцию для большинства регионов, кроме Ростовской области. В южных регионах ситуация тоже очень тяжелая: цена на фрахт и стивидорные услуги составляет около 35 долларов, плюс 11-12 долларов таможенная пошлина, что ставит экспортеров в отрицательную рентабельность.

Экспорт лома оказывает положительное влияние на международный торговый баланс России. С 2000 года экспорт вторичных металлов принес больше 20 млрд.долларов США. Экспорт, не превышающий 14% от ломосбора, помогает устойчивости ломозаготовителей в периоды, когда спрос на внутреннем рынке падает. Еще не поздно повлиять на ситуацию. Очень важно, чтобы все, кто влияет на принятие решений, поняли: любые ограничения на рынке лома наносят удар по отечественной металлургии. Главная опасность – падение ломосбора и массовое банкротство ломозаготовителей. Восстановить ломосбор будет очень трудно, уже зимой на металлургических предприятиях возникнет острейший дефицит лома, за которым последует резкий рост цен на лом. Полностью повторяется сценарий Казахстана, о котором Ассоциация НСРО “РУСЛОМ.КОМ” предупреждала в марте 2019. Кстати, Казахстан, чтобы оживить убитый ранее рынок из-за закрытия экспорта, в итоге пошел на крайности – лицензирование на рынке лома отменили, НДФЛ отменили с 1 января 2018, заменив на 3% агентского налога.

3. Кто заработал и кто проиграл на квотировании.

Государство. Производство что стали, что труб в России снизилось по отношению к прошлому году. Так что убыток государству налицо. Дополнительный объем лома не будет выбран внутренними потребителями, не будет выбран экспортерами, которым эти квоты даны. А тем экспортерам, которые умеют работать или из географического расположения в силу рыночной конъюнктуры — эти квоты просто не дали. Рынок с апреля 2019 жил в неопределенности – когда введут ограничения. Прямые потери от снижения экспорта на 800 тыс.т. по году составят–более 679 млн.руб. в виде недополученных таможенных платежей и около 9 млрд.руб. валютной выручки (расчет делался по курсу доллара 65 руб/долл). Еще можно отыграть потерю 224 млн.руб.таможенных платежей и 4,5 млрд.руб. валютной выручки, если принять кардинальное решение по квотированию – либо отменить полностью, либо изменить правила, чтобы их могли получить, кто реально сможет использовать квоты.

Заводы. В сентябре российские заводы закупили 2 млн.282 тыс.т черного лома. С учетом закупки у дочерних предприятий снижение закупочных цен на лом на 1500 руб. могло принести 3,4 млрд.руб.выгоды. В октябре ситуация начнет меняться, в связи с остановкой ломосбора заводы будут вынуждены начать поднимать цены. В октябре-ноябре 2019 они дополнительно заработают 3-4 млрд.руб. Неопределенная ситуация начнется в декабре 2019-январе и феврале 2020. Если казахстанский сценарий повторится, то осенний выигрыш в 7 млрд обернется зимой и весной в полуторакратные потери 11 млрд.руб. за счет роста цен на лом, чтобы восстановить ломосбор.

Ломозаготовители. Если где-то прибыло, где-то убыло. В настоящее время общие потери ломозаготовителей в сентябре, вызванные тем, что купили лом по более дорогой цене, чем продали, превышают 4 млрд.руб. Более высокие потери по сравнению с выгодой металлургов связаны с кредитными обязательствами и сорванными экспортными контрактами.

4. Текущие проблемы

- Под квотирование попал лом коррозионностойких сталей, который традиционно находился на уровне 70-100 тыс внутреннее потребление и 100-115 тыс т/год – экспорт.

- Экспортные партии формируются судовыми партиями по 3-30 тыс.т. Это означает, что компании, которые получили право на квоту в размере 100-200-300-700 т и все что ниже 3 тыс.т – не смогут ею воспользоваться, потому что передать ее по текущим правилам никому невозможно.

- Мертвые души. Квоты автоматически распределили между 323 компаниями, которые вели деятельность в 2016-2018 гг. Из которых 54 компании не смогут получить квоты: исключены из ЕГРЮЛ (12), предстоящее исключение из ЕГРЮЛ (10), стадия ликвидации (13), банкротство (4), реорганизация (3), ликвидировано (10) и прочие. При этом, нераспределенный объем составляет 50 тыс 456 т. Количество компаний, которые вели деятельность в 2017-2018-2019 составляет только 72. Есть и такие компании, которые начали экспортную деятельность в 2019 году и не вели такой деятельности в 2016-2018, таких компаний – 31. Это означает, что при текущих правилах за квотами обратится только часть компаний, которые имеют право получить квоты. Обратятся и другие компании, но они не получат – поэтому общая статистика, отражающая динамику запросов, должна включать только принятые заявки. Из анализа активности экспорта в 2019 и с учетом закрытых компаний, минимальный невыбранный объем квот составит 300 тыс.т.

- Экспортёры вынуждены заморозить деньги, платя агентский НДС на остаток невывезенного с территории России товара на 30.09.19 (в связи с невозможностью получить квоты) начислить НДС нужно, а права на вычет наступает только после фактического экспорта. А это сотни миллионов рублей, выведенных из оборота минимум на 9 месяцев.

- Дискриминация регионов. Лицензия на экспорт – федеральная. Это означает, что нельзя отследить экспорт в конкретном регионе. В результате, искусственно ввели дискриминацию компаний по региональному признаку – на Юге коэффициент 0,5 , на ДВ – 0,6, на Северо-Западе 0,8. Чем компания из Владивостока хуже компании из петербурга? Компании, зарегистрированные в Крыму, вообще не имеют права экспортировать. А любые другие, которые придут в Крым – пожалуйста. Наложили на крымские компании двойные санкции и зарубежные и свои.