ИК «Антанта Капитал»: «Чусовской металлургический завод» — Рост не за горами.

Чусовской металлургический завод — предприятие с полным циклом выпуска металла. Отличительной особенностью компании является высокий уровень диверсификации производственного сортамента — завод выпускает сортовой прокат, феррованадий, авторессоры и чугун. Акции Чусовского завода являются одними из наиболее недооцененных в отрасли — EV/EBITDA`2007, по нашим оценкам, составит около 2. Мы провели анализ справедливой стоимости акций ЧМЗ по методу дисконтированных денежных потоков. По нашим расчетам, она составляет $140.6, что на 95% превышает текущие котировки. Мы рекомендуем покупать акции ЧМЗ.

> Основной составляющей высокой инвестиционной привлекательности Чусовского метазавода мы считаем строительство современного сталеплавильного комплекса мощностью 1.2 млн т слябов в год. Мы ожидаем, что комплекс начнет работать в 2010 г., что, по нашим расчетам, приведет к 60%-ному росту EBITDA и увеличению свободного денежного потока компании на 160%.

> Рыночные цены на отдельные виды сортового проката (например, арматуру), которые выпускает и ЧМЗ, в 2007 г. достигли своих исторических максимумов. Мы полагаем, что это положительным образом скажется на финансовых результатах компании уже в текущем году.

> В последние годы финансовое положение ЧМЗ оставалось стабильным. В 2006 г., по нашим оценкам, выручка компании снизилась всего на 9.4% до $388.6 млн, что было обусловлено падением рыночных цен на феррованадий. Вместе с тем EBITDA и чистая прибыль компании увеличились на 55% и 52.5% благодаря снижению цен на сырье — уголь, металлолом, ванадийсодержащую руду. Как следствие, рентабельность выросла с 11% до 19%. В ближайшие годы мы прогнозируем рост финансовых результатов компании и сохранение высокого уровня рентабельности.

> Производственные показатели ЧМЗ в последние годы не отличались взрывным ростом и увеличивались довольно плавно. В 2006 г. выпуск проката вырос на 3.5% до 425 тыс. т, рессор — на 18.6% до 76.5 тыс. т, феррованадия — на 4.5% до 2.3 тыс. т. В дальнейшем мы опирались именно на такие невысокие темпы и по всем видам продукции прогнозировали постепенный рост на уровне 3% в год.

> Головная компания — ОМК — проводит на ЧМЗ масштабную программу по реконструкции и модернизации прокатного, рессорного и ванадиевого производства. По нашим расчетам, в 2006-2010 гг. на эти мероприятия будет потрачено около $200 млн.

Инвестиционное заключение

Мы считаем Чусовской металлургический завод одним из наиболее интересных объектов для инвестирования среди небольших компаний металлургического сектора. Предприятие активно развивается, наращивает объемы производства и, согласно нашим расчетам, существенно недооценено фондовым рынком.

Один из важнейших проектов в программе по модернизации производства – строительство на ЧМЗ сталеплавильного комплекса по выпуску заготовки (слябов) для последующего производства широкого листа. На предприятии предполагается построить кислородно-конверторный цех, установить печь-ковш, вакуума-тор, а также установить машину непрерывного литья заготовок (МНЛЗ). Мощность комплекса составит около 1.2 млн т. Далее заготовка будет направляться в Выксу, где на стане-5000 из нее начнут делать широкий лист для дальнейшей его переработки в трубы большого диаметра (ТБД) на Выксунском металлургическом заводе – одном из ведущих трубных предприятий страны. По нашим расчетам, после ввода в строй комплекса в 2010 г. денежный поток ЧМЗ увеличится на 160%, что существенно повысит инвестиционную привлекательность его ценных бумаг.

Другой положительный момент – растущие цены на металлопрокат, в особенности на сортовой. Например, стоимость арматуры в настоящее время достигла своего исторического максимума и держится на уровне $590/т.

Напомним, что арматура, уголок, балка и швеллер представляют основной сортамент ЧМЗ в сегменте сортового проката, поэтому, по нашему мнению, благоприятная конъюнктура, сложившаяся на рынке, положительным образом повлияет на финансовые результаты компании в 2007 г.

Перспективным мы также считаем производство феррованадиевой продукции. В 2004-2005 гг. произошел небывалый скачок стоимости феррованадия, обусловленный острым дефицитом. Сейчас взрывного роста цен на ванадий ждать не приходится, но на протяжении нескольких лет, по нашим расчетам, они сохранятся на неком стабильном уровне. Кроме того, ЧМЗ планирует освоить выпуск более дорогого продукта FeV80 – феррованадия с содержанием металла 80%. Мы считаем это позитивным фактором, поскольку во всем мире потребители постепенно переходят именно на этот вид сплава.

Не стоит забывать и о рессорном сегменте. Здесь ЧМЗ является безусловным лидером российского рынка и продолжает развивать это направление. В 2007 г. будет запущен в действие стан по выпуску малолистовых рессор (мощность – 6 тыс. т в год).

Другим фактом в пользу Чусовского метзавода мы считаем то, что он входит в состав такой крупной структуры, как Объединенная металлургическая компания.

В то же время существуют и определенные риски инвестирования. Например, нельзя исключать возможности ухудшения конъюнктуры рынка сортового металлопроката или феррованадия. Кроме того, наша справедливая цена сильно привязана к появлению на предприятии нового сталеплавильного комплекса. Возможные операционные трудности по реализации проекта могут сместить его запуск на поздний срок, что приведет к пересмотру и снижению нашей справедливой цены.

Несмотря на это, мы считаем Чусовской метзавод очень интересным и перспективным активом для инвесторов. Через несколько лет компания может выйти на совершенно новый производственный и финансовый уровень — как по масштабам своей деятельности, так и по эффективности производства. Кроме того, завод станет ключевым предприятием в производственной цепочке ОМК по выпуску ТБД.

Справедливая цена акций компании, рассчитанная по методу дисконтированных денежных потоков, составляет $140.6, и мы рекомендуем покупать эти бумаги.

Информация о компании

Чусовский металлургический завод находится в Центральной области Урала и представляет собой сравнительно небольшое предприятие сталелитейной отрасли с полным технологическим циклом.

Основная продукция Чусовского метзавода:

> сортовой прокат (арматура, уголок, швеллер, балка),

> автомобильные рессоры,

> феррованадий,

> чугун.

Необходимо отметить, что по отдельным видам продукции компания занимает ведущие позиции в России. Мы считаем этот факт одним из главных достоинств ЧМЗ, и прежде всего это касается рынка автомобильных рессор, на котором доля завода составляет около 76%. Практически вся автомобильная промышленность страны обеспечивается рессорами Чусовского метзавода. Кроме того, завод является одним из крупнейших российских производителей феррованадия (доля на рынке РФ — 30%).

В то же время доля компании в общероссийском выпуске стали невелика — лишь около 1%. На рынке сортового проката позиции ЧМЗ также не столь значительны. Так, по арматуре ЧМЗ занимает около 3%, по уголку — 4%, по балке и швеллеру — 3%. На наш взгляд, малые объемы в данном случае нельзя отнести к ощутимым недостаткам, поскольку у компании налажены прочные связи с потребителями, которые в какой-то степени страхуют ЧМЗ от некоторых отраслевых рисков, например обвала цен.

Главными экспортными направлениями Чусовского метзавода на сегодняшний день являются как страны Евросоюза — Финляндия, Италия, Испания, Чехия, Германия, так и азиатские государства — Китай, Иран, Южная Корея, а также США.

Структура акционеров

Главным бенефициаром Чусовского метзавода является Объединенная металлургическая компания, владеющая около 80% акций эмитента через аффилированный структуру — Металлургический инвестиционный банк. Около 10% бумаг находится в номинальном держании у Депозитарно-клиринговой компании (ДКК).

В ближайшем будущем компания осуществит дополнительный выпуск привилегированных акций объемом 748 633 бумаг. Размещение будет проходить по закрытой подписке. Цена акций практически соответствует текущим рыночным котировкам – $73. Таким образом, компания планирует привлечь около $54 млн, которые пойдут на реализацию программы по реконструкции производства.

Производственная деятельность

На сегодняшний день основную долю в выручке ЧМЗ занимает реализация сортового проката – около 42%. В то же время компания имеет два очень интересных и перспективных, на наш взгляд, направления: авторессоры и феррованадий. Это выгодно выделяет завод на фоне других металлургических предприятий.

Сортовой прокат

Одной из главных составляющих выручки Чусовского метзавода является производство сортового проката строительного назначения. Основа сортамента завода в этом сегменте — арматура, уголок, балка и швеллер.

В 2006 г. по сравнению с 2005 г. производство проката увеличилось на 3.5% и составило 425.2 тыс. т. Мы полагаем, что выпуск строительного металлопроката является весьма перспективным направлением в силу динамичного развития в России жилищного и промышленного строительства, что будет поддерживать спрос на данные виды проката на высоком уровне.

В настоящее время цены на строительный прокат достигли своих исторических максимумов. Например, арматурный прокат стоит сейчас в районе $590-600/т, что является беспрецедентным показателем. Поэтому хороший спрос вместе с высокими ценами, на наш взгляд, будут способствовать увеличению доли выручки от продаж строительного проката ЧМЗ как в 2007 г., так и в перспективе.

Авторессоры

Производство автомобильных рессор, на наш взгляд, является той изюминкой в деятельности Чусовского металлургического завода, которая выделяет его на фоне других. Компания является российским лидером по выпуску этой продукции и занимает 76% внутреннего рынка.

В 2006 г. Чусовскому металлургическому заводу удалось существенно нарастить объемы производства рессор по сравнению с 2005 г. – на 18.6% до 76.5 тыс. т.

По нашим расчетам, выпуск рессор на предприятии будет расти. В частности, в ближайшее время компания планирует запустить новый стан прокатки заготовок малолистовых рессор проектной мощностью около 6 тыс. т в год. Таким образом, после введения стана в строй производство составит около 82 тыс. т авторессор в год. Мы полагаем, что такого объема ЧМЗ может достичь уже в 2007 г.

Феррованадий

Чусовской металлургический завод является заметным игроком и на российском рынке ферросплавов на основе ванадия, где его доля составляет около 30%. Основной конкурент завода – компания Ванадий-Тула. ЧМЗ получает руду с высоким содержанием ванадия от расположенного относительно недалеко Качканарского ГОКа. Здесь мы считаем необходимым заметить, что ЧМЗ имеет полный технологический цикл производства феррованадия.

С 2002 г. производство феррованадия постепенно росло и за 5 лет увеличилось на 77%, составив в 2006 г. около 2.3 тыс. т. Согласно планам компании, в будущем выпуск этой продукции будет постепенно расти.

Сегодня ЧМЗ выпускает в основном сплав с 50%-ным содержанием ванадия (FeV50). Однако на мировом рынке ферросплавной продукции существует тенденция вытеснения этого продукта сплавом с более высоким содержанием металла – 80% (FeV80). Отметим, что на заводе ведется работа по увеличению доли FeV80, что, по нашему мнению, приведет к росту выручки от продаж феррованадия.

Состояние и перспективы мирового рынка феррованадия

Мы решили отдельно остановиться на ситуации и тенденциях на рынке феррованадия, поскольку считаем его производство достаточно перспективным и прибыльным направлением в бизнесе ЧМЗ.

Общая информация о ванадии

Ванадий — незаменимая составляющая при производстве следующих видов сталепродукции:

> углеродистые стали, высокопрочные низколегированные стали (трубы большого диаметра),

> легированные стали (изделия для нефтехимической промышленности),

> инструментальные стали,

> ванадийсодержащие сплавы на основе титана (авиакосмическая и атомная техника, химическое машиностроение, судостроение).

Теоретически заменителем ванадия может быть ниобий, но в силу высокой стоимости и редкости последнего в металлургии этот металл практически не используется.

Добавление ванадия делает сталь мелкозернистой, придает ей большую упругость и прочность. Такая сталь легче переносит удар и изгиб, упорнее сопротивляется истиранию, лучше противостоит разрыву.

Ресурсная база

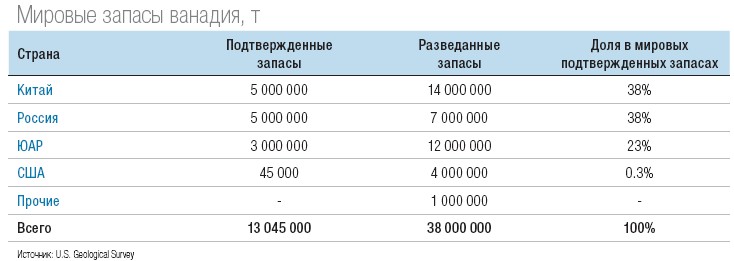

Общие разведанные мировые запасы ванадия в рудах (преимущественно тита-номагнетитовых) оцениваются в 13 млн т, в то время как вероятные ресурсы – в 38 млн т. Основная часть запасов сосредоточена в Китае, России и ЮАР. Мировые ресурсы ванадия, согласно информации U.S. Geological Survey, составляют более 63 млн т.

Производство и потребление ванадия

Мировое производство пентоксида ванадия (металл не производится в чистом виде) в 2006 г. выросло на 12% и составило около 99 тыс. т (218 млн фунтов). Лидерами производства 2006 г., по данным Stratcor, стали ЮАР, Китай, Россия и США.

Мировое потребление металла в 2006 г. по сравнению с 2005 г. выросло лишь на 8% и составило около 98 тыс. т (216 млн фунтов). Напомним, что львиная доля ванадия (около 90%) потребляется металлургической отраслью для производства высокопрочных низколегированных, легированных и инструментальных сталей. Наиболее высокий уровень потребления ванадия был зафиксирован в Китае и некоторых других странах Азии, а также в Западной Европе, Северной Америке и странах постсоветского пространства, что неудивительно, поскольку именно в этих регионах сильно развито металлургическое производство.

Цены: зависимость от баланса производства и потребления

В последние годы потребление ванадия было выше, чем производство. Такие условия спровоцировали небывалый рост цен на феррованадий.

В 2006 г. потребление и производство практически находились на одном уровне, и, как следствие, стоимость феррованадия также отступила с завоеванных позиций. На наш взгляд, в 2007 г. эта тенденция не только сохранится, но и несколько усилится, что будет способствовать стабилизации цен на феррованадий.

Пик роста цен пришелся на конец 2004 г. — начало 2005 г. — то время, когда разрыв между производством и потреблением был особенно велик. Естественно, стоимость феррованадия резко пошла вверх. Затем последовало столь же резкое падение. И хотя цены падали стремительно, они не вернулись на прежние уровни, а остановились на уровне $30-40 за кг.

На наш взгляд, равновесие между спросом и предложением пентоксида ванадия в целом сохранится, что станет стабилизирующим фактором для цен на этот продукт. Постоянный рост мирового выпуска сталей, в том числе высокопрочных низколегированных, легированных, не даст ценам слишком сильно снижаться. Мы считаем, что средняя цена феррованадия в 2007 г. составит $30/кг

Стратегия развития ЧМЗ и инвестиции

Основные направления инвестиционной стратегии, которую реализует на ЧМЗ головная компания ОМК:

> Реконструкция прокатного производства и создание нового сталеплавильного комплекса по выпуску слябов.

> Модернизация рессорного сегмента.

> Развитие ферросплавного производства.

В 2007 г. ОМК намерена потратить на реализацию стратегии на ЧМЗ около $40 млн. Всего в 2006-2012 гг., согласно нашим расчетам, общая сумма инвестиций в ЧМЗ составит около $200 млн.

Наши расчеты основаны на том, что основной этап программы – запуск нового сталеплавильного комплекса – завершится в 2010 г., а средства, которые будут освоены в 2008-2009 гг., будут привлечены, по нашему мнению, за счет размещения эмиссии акций, что принесет компании около $55 млн.

Новый сталеплавильный комплекс – путь к успеху

На наш взгляд, наиболее важной частью стратегии, может оказать особенно сильное влияние на денежный поток компании, является создание на ЧМЗ современного сталеплавильного комплекса по выпуску слябов. В частности, к 2009 г. на заводе предполагается построить кислородно-конверторный цех, установить печь-ковш, вакууматор и машину непрерывного литья. Годовая проектная мощность по производству слябов составит 1.2 млн т. Однако, на наш взгляд, рост производства будет постепенным, и в 2010 г. объем выпуска составит около 600 тыс. т, в 2011 г. — 800 тыс. т, а в 2012 г. — 1 млн т.

Отметим, что этот проект полностью вписывается в общую концепцию ОМК, направленную на развитие сегмента по выпуску ТБД на Выксунском металлургическом заводе. Произведенные на ЧМЗ слябы будут поставляться в Выксу, где ОМК намерена запустить стан-5000, который, в свою очередь, будет делать из слябов широкий лист. Из этой заготовки на ВМЗ планируется катать трубы диаметром до 1420 мм, с толщиной стенки до 48 мм.

Мы полагаем, что реализация данного проекта позволит Чусовскому метзаводу существенно увеличить денежный поток в будущем, что повысит инвестиционную привлекательность его акций. По нашим расчетам, доля выручки от реализации слябов будет составлять около 45% от общего показателя.

ЧМЗ также проводит мероприятия по модернизации существующего прокатного производства, что приведет к росту производства, а также повышению качества выпускаемого сортового проката.

Рессоры: постепенный рост качества и производства

В рессорном сегменте ЧМЗ также реализует ряд перспективных проектов. В частности, в ближайшее время в эксплуатацию должен быть запущен новый стан прокатки заготовок малолистовых рессор немецкой компании HVD Kuczpiol. Данный проект увеличит существующие мощности на 6 тыс. т рессор в год, что будет способствовать росту производства в 2007 г. на 7% – до 81-82 тыс. т рессор.

Компания намерена провести реконструкцию стана 580 для производства малолистовых рессор, ввести новую технологию окраски, а также объемно-поверхностной закалки рессорных листов. Мы полагаем, что эти мероприятия повысят качество выпускаемой продукции, что, учитывая растущее производство автомобильной продукции в РФ, является немаловажным фактором. В дальнейшем ЧМЗ планирует постепенно расширять производство рессорной продукции.

Феррованадий: курс на увеличение доли ванадия

Приоритетным направлением в сегменте по выпуску феррованадия на ЧМЗ является начало производства феррованадия с 80%-ным содержанием ванадия (FeV80). Напомним, что в настоящее время компания производит лишь феррованадий с 50%-ным содержанием металла (FeV50).

На сегодняшний день на ЧМЗ реализуется программа по вводу в эксплуатацию в ферросплавном цехе установки алюмотермического передела пятиокиси ванадия, которая позволит производить как и FeV50, так и FeV80. Этот проект продиктован тенденциями на мировом рынке феррованадия, где потребители все большее внимание уделяют именно FeV80, в то время как доля FeV50 постепенно снижается, и, скорее всего, в какой-то момент этот сплав полностью уйдет с рынка.

Мы полагаем, что проект по производству FeV80 осуществляется весьма своевременно и в будущем позволит ЧМЗ укрепить свои позиции в первую очередь на экспортных рынках. Доля экспорта феррованадия у компании достигает 50%.

Финансовое положение ЧМЗ

В последние годы финансовое положение ЧМЗ было довольно устойчиво. В 2006 г. по сравнению с 2005 г., по нашим оценкам, произошло снижение выручки на 9.4% в связи с резким падением цен на феррованадий на мировом рынке. В то же время заводу удалось существенно нарастить показатели прибыли и рентабельности. Это было обусловлено снижением цен на основное сырье и, соответственно, уменьшением величины себестоимости продукции. Так, EBITDA компании увеличилась на 55% до $72.3 млн, а чистая прибыль — на 53% до $27 млн. В результате рентабельность по EBITDA выросла с 11% до 19%.

По нашим расчетам, в 2007 г. выручка компании примерно будет соответствовать показателям 2005 г., однако EBITDA будет расти и дальше и по итогам года окажется на уровне $120 млн, а рентабельность EBITDA достигнет 27%. Такая ситуация объясняется благоприятной ценовой конъюнктурой на основных рынках сбыта ЧМЗ, а в особенности на рынке сортового проката строительного назначения.

Прогноз выручки ЧМЗ на ближайшие 5 лет мы проводили на основе предполагаемого роста производства по всем видам продукции, а также с учетом прогноза цен по продукции, выпускаемой на предприятии.

Отметим, что компания не озвучивает конкретные цифры по увеличению объемов выпуска товарной продукции, отмечая лишь, что намерена постепенно увеличивать выпуск проката, рессор и феррованадия. Поэтому мы решили заложить в нашу модель дисконтированных денежных потоков довольно скромную цифру 3% по всем видам продукции. Мы полагаем, что такой подход даст нам наиболее реальную картину развития событий и в то же время позволит консервативно подойти к прогнозу финансовых показателей компании.

Феррованадий

Стоимость феррованадия в 2007 г. мы оценили на уровне текущих рыночных цен. Согласно нашим расчетам, с 2009 г. ЧМЗ может полностью перейти на выпуск феррованадия с 80%-ным содержанием металла, что автоматически повысит отпускную цену на эту продукцию. В дальнейшем мы прогнозируем стабильную ценовую конъюнктуру на рынке феррованадия, обусловленную близким уровнем спроса и предложения.

Мы прогнозируем резкий рост выручки и остальных финансовых показателей компании в 2010 г. В этот период, по нашим расчетам, начнет функционировать новый сталеплавильный комплекс, ориентированный на выпуск слябов.

Текущий год, согласно нашей оценке, будет успешным для компании. Основной причиной, на наш взгляд, являются высокие цены на сортовой прокат, рессоры и чугун. Кроме того, относительно небольшой рост себестоимости, вызванный менее существенным, чем на основную продукцию, ростом цен на сырье, благоприятно отразится на показателях прибыли и рентабельности EBITDA.

Оценка компании

Мы провели оценку Чусовского метзавода, применив метод дисконтированных денежных потоков. Справедливая стоимость акций компании составила $140.6, что на 95% превышает текущие котировки. Мы рекомендуем покупать бумаги компании.

В модели мы использовали коэффициент Beta unlevered, равный 1.27 по Дамо-дарану для компаний сталелитейной отрасли. Долгосрочный темп роста взят на довольно консервативном уровне, поскольку в постпрогнозный период весьма сложно предположить, каковы будут объемы производства компании.

Мы оценили справедливую стоимость бумаг ЧМЗ с учетом допэмиссии привилегированных акций, объем которой составляет 748 633 бумаг. В результате размещения ЧМЗ привлечет около $54 млн. По нашим расчетам, чистый долг ЧМЗ уменьшится после размещения допэмиссии, в результате чего увеличатся денежные средства компании.

Сравнительный анализ

Для проведения оценки стоимости акций Чусовского МЗ методом сравнения рыночных мультипликаторов с компаниями-аналогами мы решили использовать показатели нескольких российских металлургических предприятий: ЗСМК, ОЭМК, Ашинского МЗ, Металлургического завода им. Серова, Ижстали.

Как видно из таблицы, ЧМЗ выглядит недооцененным по всем четырем мультипликаторам, особенно это касается коэффициента EV/EBITDA. На наш взгляд, это положительный фактор, поскольку данный мультипликатор характеризует неплохой уровень рентабельности, который мы прогнозируем у ЧМЗ в 2007 г.

Результаты сравнительного анализа

Заметим, что оценка методом сравнительного анализа практически в 2 раза меньше оценки по DCF. Однако такой метод не учитывает рост денежного потока компании в результате реализации инвестиционных проектов – например, такого грандиозного, как строительство сталеплавильного комплекса. Поэтому мы полагаем, что метод дисконтированных денежных потоков позволяет наиболее объективно оценить фундаментальную стоимость компании и справедливую цену ее акций. Мы оставляем справедливую стоимость бумаг ЧМЗ на уровне $140.6 и рекомендуем их покупать.