/Rusmet.ru, Виктор Тарнавский/ Ближневосточный рынок длинномерного проката вступает в период решающих испытаний. Рамадан завершился, и теперь ожидается, что спрос на конструкционную сталь должен пойти в рост, способствуя повышению цен на эту продукцию.

Еще до окончания Рамадана покупатели арматуры из Египта, Ирана, Ирака, стран Леванта начали приобретать ее в небольших количествах, чтобы пополнить запасы после длительной паузы. Кроме того, оживился и турецкий рынок, флагманом которого в этом году выступает жилищное строительство. По данным местных статистических органов, за первые семь месяцев текущего года ввод в строй жилых площадей превысил на 26,7% показатели аналогичного периода годичной давности.

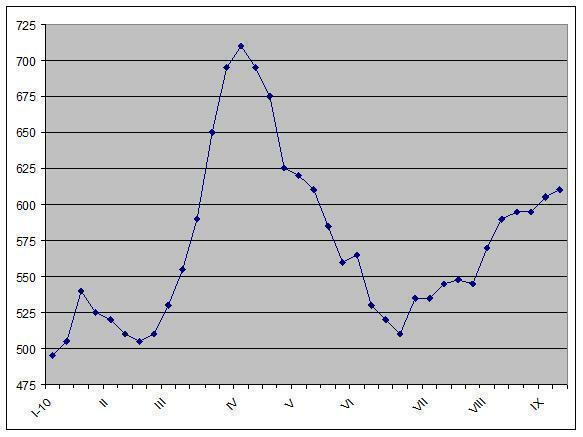

Воспользовавшись благоприятной возможностью, турецкие компании в начале сентября подняли внутренние цены на арматуру до около $620-630 за т EXW (без НДС), а экспортные котировки – до около $605-615 за т FOB. Это повышение не было полностью поддержано потребителями, однако в последние дни перед завершением Рамадана сообщалось о сделках из расчета $610-620 за т CFR в Египте и до $630 за т CFR в странах Персидского залива с поставкой в конце сентября и октябре. Тем не менее, общий уровень спроса был низкий. В частности, по-прежнему отсутствовали на рынке покупатели из ОАЭ, приобретающие арматуру мелкими партиями у местных производителей по ценам порядка $620-625 за т с доставкой.

В настоящее время, когда после Рамадана прошло всего несколько дней, ближневосточный рынок длинномерного проката на мгновение застыл в неустойчивом положении. По мнению аналитиков, от того, в какую сторону он сейчас качнется, будут зависеть определяющие его тенденции на ближайшие несколько месяцев. Цены на арматуру (и, соответственно, катанку, заготовку, металлолом) в регионе могут пойти вверх, а могут, по примеру прошлого года, отступить назад и стагнировать до весны. Резких скачков, при этом, не ожидается: рынку фактически предстоит выбор между небольшим повышением и таким же умеренным спадом. Скорее всего, даже в лучшем случае арматура в Персидском заливе и Северной Африке в ближайшем будущем вряд ли дойдет до апрельских $700 за т CFR, но и падение до менее $550 за т CFR выглядит маловероятным.

Пока у участников рынка больше доводов в пользу повышения цен. В последние месяцы спрос на прокат со стороны дистрибуторов был слабым. Это означает, что торговые компании израсходовали большую часть запасов, образовавшихся весной, и теперь должны возобновить закупки. Строительная отрасль большинства ближневосточных стран наращивает обороты.

По данным компании Danube Building Materials, в странах Персидского залива в настоящее время реализуются строительные проекты совокупной стоимостью в $1,3 трлн., из которых более $700 млрд. приходится на ОАЭ. Некоторые стройки, остановленные во время кризиса, снова возобновлены. Кроме того, правительство эмирата Абу-Даби реализуют программу стимулирования экономики посредством государственных инвестиций, в частности, в развитие инфраструктуры. Курсы акций ведущих строительных компаний на бирже Дубаи в первые дни после Рамадана пошли вверх. Как полагают некоторые специалисты, еще до конца сентября строители в ОАЭ начнут расширять закупки стальной продукции, а за ними на рынок подтянутся дистрибуторы. Причем, если небольшие партии проката им было выгоднее приобретать у местных поставщиков – Emirates Steel Industries либо катарской компании Qasco, то крупные надо будет импортировать.

Свою роль в повышении цен на арматуру на Ближнем Востоке может сыграть и стоимость сырья. Цены на металлолом в Турции в последнее время колеблются в интервале $385-400 за т CFR, при этом, сомнительно, что уход турецких покупателей с рынка вызовет серьезное падение. К тому же, не так много времени осталось до зимы, когда поставки металлолома сокращаются. Некоторые турецкие металлургические компании уже сейчас жалуются на дороговизну лома и сообщают, что не в состоянии отказаться от повышения цен на арматуру.

Тем не менее, рост котировок отнюдь не выглядит гарантированным. Многие поставщики длинномерного проката, рассчитывая на увеличение спроса после Рамадана, запланировали на сентябрь расширение объемов производства. Турецкие компании, начиная с конца июля и до сентября включительно, постоянно закупали металлолом в объемах, превышающих их обычные потребности. Если загрузка производственных мощностей в ближайшее время, действительно, резко возрастет, то предложение вполне может превысить спрос.

Не следует забывать и о том, что потребности ближневосточного рынка в импортной арматуре значительно уступают докризисному уровню. В Персидском заливе строительный рынок только прошел крайнюю точку спада. Так, региональные производители цемента сообщили о снижении доходов в первом полугодии текущего года на 13,5% по сравнению с аналогичным периодом годичной давности. При этом, единственной страной в регионе, где был отмечен рост продаж, стала Саудовская Аравия. То же самое можно, очевидно, сказать и о стальной продукции. Не зря ее потребители все еще проводят осторожную политику, воздерживаясь от крупных покупок. Кроме того, во всех странах региона в этом году весьма значительно возросла выплавка стали. Соответственно, увеличилась и рыночная доля местных производителей.

Итак, если собрать все воедино, получается, что некоторое повышение цен на длинномерный прокат в странах Ближнего Востока во второй половине сентября вполне вероятно. Не исключен даже и скачок ажиотажного спроса, если все начнут одновременно пополнять израсходованные запасы, как это произошло в марте. Но каким бы ни был подъем, он в любом случае будет неустойчивым. Производственные мощности ближневосточных (в частности, турецких) металлургических компаний создавались во времена бума, который в обозримом будущем не повторится. Сейчас они избыточны.

Цены на турецкую арматуру, $/т FOB