/Rusmet.ru — Селим Аргун (Selim Argun), менеджер по продажам, «Metkim Metal», Турция/ Прежде чем приступить к рассмотрению ситуации, сложившийся на турецком рынке лома черных металлов, необходимо рассмотреть некоторые ключевые моменты, касающиеся состояния мировой и турецкой металлургии, которые помогут нам впоследствии понять суть происходящего.

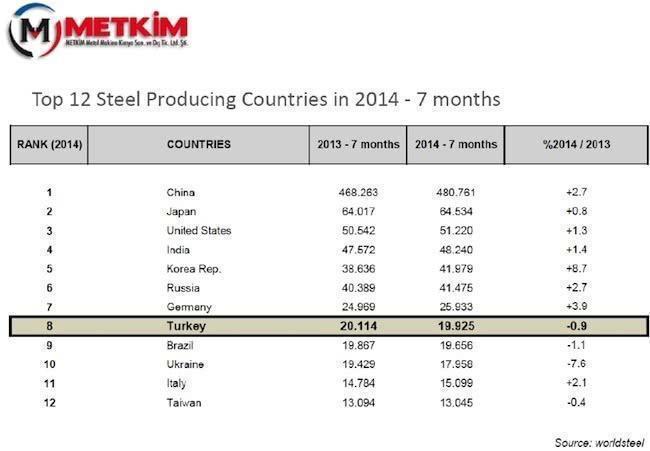

Согласно рейтингу крупнейших мировых производителей стали, составленному Wordsteel (ранее — WSA, World Steel Association, Таблица 1), Турция по итогам семи первых месяцев текущего года сохранила свое место среди лидеров, сократив общее производство стали всего на 0,9% относительно аналогичного периода прошлого года. Также следует отметить, что лидером по увеличению выплавки стали за указанный период стала Республика Корея(+8,7% к АППГ), а вот аутсайдером выступила Украина (-7,6% к АППГ).

Таблица 1. Крупнейшие мировые производители стали по итогам 7 месяцев 2014 г.

На основании сравнительного анализа импорта в Турцию лома черных металлов (Табл. 2) следует, что за период с января по июль 2014 г. в сравнении с АППГ импорт лома увеличился на 4%. Однако, следует отметить изменения в структуре поставщиков и объемах поставок. Так, например, традиционно крупнейший поставщик металлолома на турецкий рынок – США — уменьшили поставки за рассматриваемый период на 25,9% до 2,351 млн. т. Такое снижение объемов поставок в Турцию объясняется тем, что на фоне сокращения предложения лома из США страны Персидского Залива, такие как Кувейт, Оман, Саудовская Аравия и т.д., увеличили импорт американского лома. Также сократился импорт из Румынии, Болгарии, Ливана и других традиционных для Турции поставщиков.

Таблица 2. Структура импорта лома черных металлов в Турцию по итогам 7 месяцев 2013/2014 гг.

На фоне этого заметно выделяется увеличение импорта лома черных металлов из стран СНГ, в первую очередь из России и Украины. За первые семь месяцев, по сравнению с аналогичным периодом прошлого года, импорт металлолома из России в Турцию увеличился на 65,3%, до 1,733 млн. т, что позволило ей стать вторым по значимости поставщиком лома после США. Благоприятным фактором для увеличения импорта из РФ является возможность портов Санкт-Петербурга использовать различные классы морских судов для экспорта металлолома.

Что же касается Украины, то она стала безусловным лидером по росту темпов экспорта лома в Турцию. Если в прошлом году украинские поставки были незначительны, то уже за первые семь месяцев текущего года они увеличились на 607,2% до 479 тыс. т. Также следует отметить увеличение экспорта со стороны некоторых стран Европейского Союза, например, Эстонии (+105,2%), Нидерландов (+71 %), Бельгии (+65,6%), Швеции (+36,9%), Франции (+35%), Дании (+29,8%) и др.

Наряду с импортом металлолома также интересно проследить изменения, произошедшие в структуре импорта в Турцию квадратной стальной заготовки за первые семь месяцев 2014 г. (Табл. 3 и 4). За рассматриваемый отрезок времени импорт стальной заготовки в Турцию увеличился на 2,6% по сравнению с АППГ, что объясняется в первую очередь политическим кризисом на Украине. В то же время, в стоимостном выражении импорт практически не изменился и составил чуть более $1 млрд. (-0,7% к АППГ). Лидирующие позиции среди стран-экспортеров стальной заготовки в Турцию принадлежат Украине (1,019 млн. т), России (591 тыс. т) и Грузии (47,3 тыс. т).

Таблица 3. Импорт стальной заготовки в Турцию по итогам 7 месяцев 2014 г.

Таблица 4. Структура импорта стальной заготовки в Турцию по итогам 7 месяцев 2014 г.

Особое внимание следует обратить на увеличение на турецком рынке спроса на полуфабрикаты из Китая. Несмотря на определенные проблемы с качеством стальной заготовки и сроками транспортировки, эта тенденция за последнее время набирает обороты, благодаря привлекательным конкурентоспособным ценам.

Переходя к рассмотрению ценовой ситуации на турецком рынке лома черных металлов следует отметить, что цены будут рассматриваться на базисе HMS 80:20 CFR Turkey, при поставке глубоководными морскими судами.

В начале января началось снижение цен и в феврале был достигнут уровень 340 $/т, после чего началась положительная коррекция с учетом сезонных колебаний, и в августе цена составила уже 380 $/т. В конце августа произошло резкое снижение цен до 330-340 $/т, что объясняется увеличением предложения стальной заготовки со стороны китайских поставщиков и низким спросом на готовую продукцию со стороны традиционных потребителей турецкой стальной продукции.

Таким образом, китайская продукция может представлять серьезную угрозу, так как она сможет заполнить все рынки стальной продукции, привлекая покупателей конкурентоспособной ценой. На фоне этих новостей некоторыми участниками рынка высказывается мнение, что некоторые страны осуществляют протекционистский подход по отношению к китайской продукции с целью переформатировать мировой баланс сталелитейных мощностей.

В краткосрочной перспективе мы не ожидаем серьезных изменений цен: они продолжат плавное снижение. Положительная коррекция произойдет во второй половине четвертого квартала, но увеличение не превысит уровня 390-400 $/т, который был отмечен в начале года.Мы выражаем надежду, что все наши партнеры по бизнесу достигнут поставленных целей, несмотря на столь непростую ситуацию на рынке лома черных металлов.