/Rusmet.ru, Виктор Тарнавский/ В феврале металлургические компании по всему миру стремились продолжить повышение цен, так успешно начатое в предыдущем месяце. Этому способствовало и приближение весеннего подъема деловой активности, сопровождавшееся расширением закупок проката дистрибуторами и конечными потребителями. Однако подъем котировок, судя по всему, имеет свои пределы. На протяжении месяца металлурги сталкивались с нарастающим сопротивлением покупателей, заставившим некоторых производителей пойти на уступки.

Пределы роста

Повышение цен на стальную продукцию в начале текущего года было обусловлено рядом объективных факторов. Прежде всего, за ним стояло увеличение видимого спроса. Дистрибуторы и конечные потребители, в конце прошлого года сокращавшие складские резервы, в январе-феврале возобновили закупки, восполняя израсходованные запасы. Кроме того, кризис в западных странах несколько утратил свою остроту (в представлении инвесторов и промышленников), так что металлурги могли рассчитывать на некоторый рост заказов со стороны конечных потребителей. С приближением весны начал расти спрос и со стороны строительной отрасли стран Северного полушария в силу сезонного фактора.

Это оживление происходило на фоне относительно ограниченного объема предложения. По данным World Steel Association (WSA), в январе в мире было выплавлено на 7,8% стали меньше, чем за тот же период годичной давности. При этом, если европейские страны благодаря некоторому улучшению конъюнктуры нарастили выпуск по сравнению с декабрем, то в Восточной Азии, наоборот, наблюдался спад. В Китае, например, в январе 2012 года было произведено на 13% меньше стали, чем в январе 2011-го. Хотя частично это объясняется празднованием Нового года по китайскому календарю (23 января), но надо отметить, что, например, в прошлом году никакие праздники не мешали китайским металлургам увеличивать выпуск.

Сырьевой фактор был для производителей стали в феврале в целом нейтральным. Стоимость коксующегося угля на спотовом рынке в феврале медленно опускалась. Железная руда, наоборот, слегка приподнялась по сравнению с январем. На рынке металлолома происходили колебания цен внутри достаточно узкого интервала. При этом, металлургические компании были крайне заинтересованы в подъеме котировок на стальную продукцию. Во второй половине прошлого года они понесли значительные финансовые потери из-за плохой конъюнктуры и были намерены взять реванш. К тому же, на мировом рынке стали уже несколько лет подряд неудачное для производителей второе полугодие компенсируется более благоприятной конъюнктурой в первом.

Отсюда и проистекает стремление производителей стали как можно раньше заявить о подъеме котировок. В феврале в Европе и Восточной Азии велась активная торговля апрельской продукцией, а в конце месяца некоторые компании открыли предложения по майским контрактам, установив для себя новые ориентиры.

Если брать горячекатаные рулоны, то наиболее умеренно вели себя в феврале китайские экспортеры. Во второй половине месяца они предлагали майскую продукцию всего по $635-645 за т FOB, тогда как корейские компании выставляли предложения на апрель на уровне $700-720 за т FOB, а их японские коллеги объявили $750 за т FOB в качестве целевого ориентира на второй квартал. В Европе новое повышение цен попыталась инициировать корпорация Arcelor Mittal. Еще в середине февраля ее испанское подразделение анонсировало подорожание апрельского горячего проката до 560-580 евро за т EXW.

Однако взлет цен до этих высот не был поддержан потребителями. Во второй половине февраля большинству европейских компаний пришлось пойти на уступки, сбавив котировки на плоский и длинномерный прокат на 10-20 евро за т. В частности, те же горячекатаные рулоны в настоящее время котируются во многих странах региона на уровне 520-540 евро за т FOB. Да и в Азии при заключении реальных сделок цены на горячий прокат редко превышают $670-680 за т FOB. И несмотря на приближающийся весенний подъем деловой активности маловероятно, что котировки в ближайшие несколько недель существенно превысят эти отметки.

Слабость рынка стали, как и в прошлом году, объясняется, в первую очередь, экономическими трудностями. При этом, основных «болевых точек» две – Китай и Европа.

Гири на ногах

Для Китая серьезной проблемой является избыток мощностей в металлургической промышленности. По некоторым оценкам, в стране может выплавляться до 800 млн. т стали в год. Между тем, в январе-феврале среднедневной объем производства составлял порядка 1,70 млн. т, что соответствует всего около 620 млн. т в год. Впервые за много лет китайская сталелитейная отрасль не наращивает, а сбавляет обороты. При этом, по данным местных источников, в первые полтора месяца текущего года в стране быстро увеличивался объем складских запасов основных категорий проката.

Из-за кризиса в Европе китайские компании потеряли немалую часть экспортных заказов на потребительские товары. Возможности для дальнейшего стимулирования внутреннего спроса очень ограничены. Китайское правительство, обжегшись в 2008-2009 годах на массовом предоставлении кредитов с сомнительными перспективами возврата, резко ужесточило свою денежную политику и только в последнее время очень медленно и постепенно ослабляет ограничения. Вследствие этого спрос на стальную продукцию увеличивается, но очень неторопливо. Соответственно, и внутренние цены на прокат прибавляют неуверенно и понемногу, а котировки на китайскую продукцию оказываются на $40-70 за т ниже, чем у азиатских соседей. Если во второй половине прошлого года разница в ценах на китайский прокат, с одной стороны, и японский, корейский, тайванский и индийский, с другой, почти исчезла, то в этом году она снова возросла.

Аналогичные разрывы появляются и на европейском рынке. Предварительное решение проблемы греческого долга (правительство Греции согласилось пойти на дальнейшее ужесточение финансовой политики, в ответ получив списание значительной части долга и 130 млрд. евро финансовой помощи) ничего не изменило в экономическом плане. По-прежнему основной антикризисной мерой считается жесткая экономия, угнетающая потребительский рынок. В результате, если Германия и скандинавские страны могут чувствовать себя относительно благополучно, то на юге и в значительной части Восточной Европы ВВП в этом году сократится, а спрос на стальную продукцию понизится. Таким образом, тогда как германские металлурги еще не исчерпали возможности для повышения цен, их коллегам в Польше или Италии приходится сбавлять обороты.

Негативное влияние на европейский рынок стали начинает играть и валютный фактор. В первой половине февраля курс евро по отношению к доллару был низким, что повышало конкурентоспособность европейской стальной продукции. Но ближе к концу месяца евро вернулось на ноябрьский уровень $1,33-1,345, так что региональный рынок стал более подверженным влиянию относительно дешевого импорта. В Восточной Азии, кстати, японская и корейская валюты, наоборот, подешевели, что позволяет местным производителям понижать экспортные котировки.

Нестабильная устойчивость

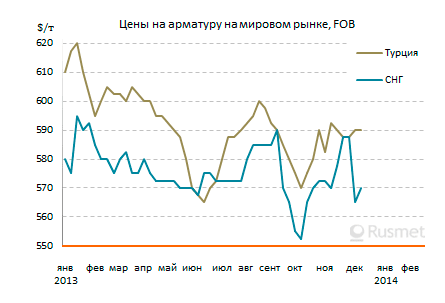

Ограниченным выглядит и рост цен на длинномерный прокат, который в феврале ограничивается странами Ближнего Востока. Отправной точкой для него стал подъем в Турции ‒ одной из немногих стран мира, где строительная отрасль не испытала серьезного спада. При этом, февральские морозы вызвали перебои с поставками природного газа и электроэнергии и соответственно сокращение выпуска стальной продукции. Сезонное расширение внутреннего спроса на конструкционную сталь на этом фоне привело к подорожанию арматуры в Турции более чем до $700 за т EXW, а заготовок ‒ до $620-630 за т EXW.

Но при попытке перенесения этого подъема на внешний рынок турецкие компании столкнулись с большими трудностями. Большинство стран региона по-прежнему испытывают серьезные экономические и внутриполитические проблемы. Из-за этого строительная отрасль находится в более-менее благополучном состоянии только в Саудовской Аравии, Катаре и отчасти в Ираке и ОАЭ. В этой ситуации решающее влияние на рынок оказывает фиксация внутренних цен на арматуру на саудовском рынке в интервале $735-760 за т EXW. Так как готовый прокат из Турции и СНГ облагается 5% импортной пошлиной, конкурировать с местными поставщиками можно лишь при условии предложения арматуры не выше $670-680 за т CFR.

Преодолеть эту отметку, вывести региональные цены на арматуру до $700 за т CFR и более можно только за счет строительного бума в других странах Ближнего Востока и притока частных инвестиций в строительство в Саудовской Аравии (при реализации финансируемых государством проектов используется, преимущественно, стальная продукция местного производства). Однако ничего подобного не происходило в последние месяцы и вряд ли произойдет в обозримом будущем.

Еще одним важным событием февраля стал вынужденный уход Ирана с мирового рынка стали. Западные страны, объявив новые санкции против этого государства, фактически парализовали его внешнюю торговлю, запретив банкам из других стран вести операции с иранскими коллегами под угрозой отлучения от мировой финансовой системы. Пока преодолеть это препятствие иранцам не удалось (по крайней мере, в торговле стальной продукцией). В дальнейшем это может негативно отразиться на позициях российских компаний, поскольку Иран в последние годы был одним из крупнейших покупателей российской стали.

В Европе и Восточной Азии котировки на длинномерный прокат в феврале, в основном, стагнировали. И хотя с началом весны в этих регионах ожидается некоторое оживление, состояние строительной отрасли практически повсеместно остается депрессивным. В частности, очень медленно выходит из спада китайский строительный сектор. В прошлом году правительство страны приостановило реализацию ряда проектов и ограничило инвестиции частных компаний и локальных органов власти в эту сферу. Сейчас контроль, похоже, ослабевает, но очень постепенно.

В результате получается, что стремление металлургических компаний к подъему котировок на стальную продукцию упирается в «потолок», образовавшийся вследствие глобального экономического кризиса. По-видимому, в течение марта производители стальной продукции будут пытаться поднимать цены, но их успех в данном начинании, скорее всего, будет иметь ограниченный характер. Традиционный для мирового рынка стали период роста в первом полугодии в этом году, очевидно, будет слабее обычного. Впрочем, по мнению некоторых экспертов, именно во второй половине текущего года можно будет ждать некоторого улучшения рыночной ситуации.

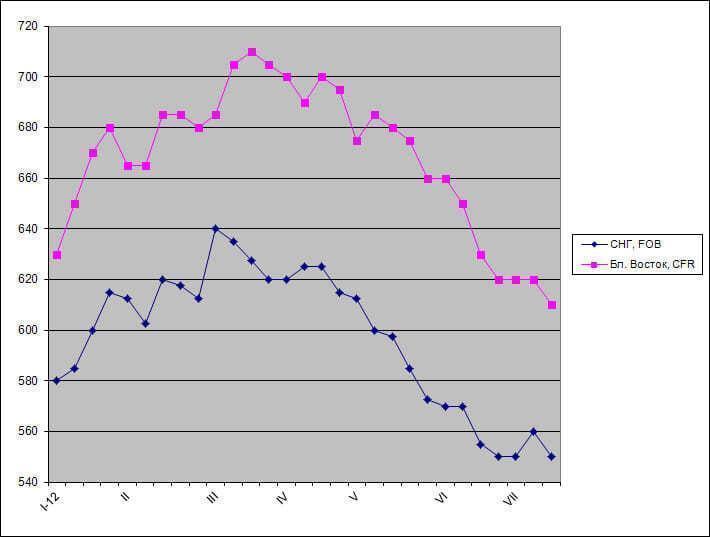

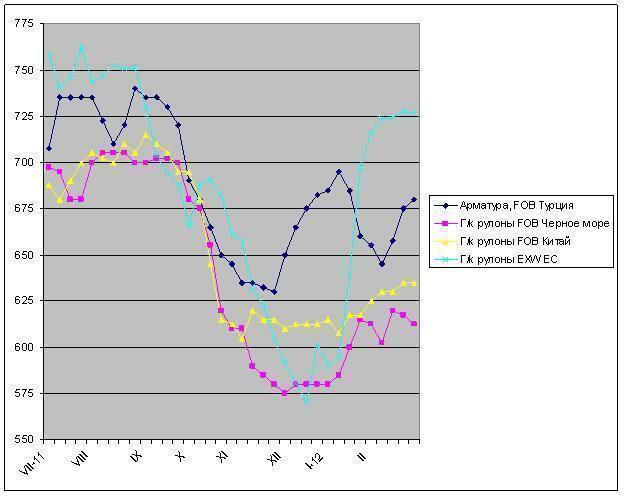

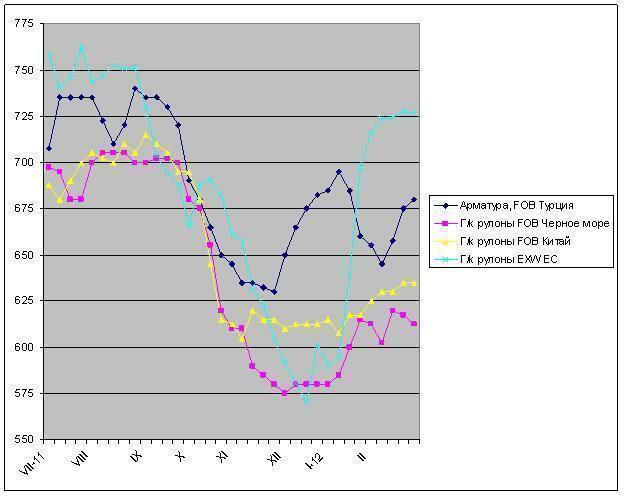

Цены на некоторые виды стальной продукции в 2011-2012 гг., $/т

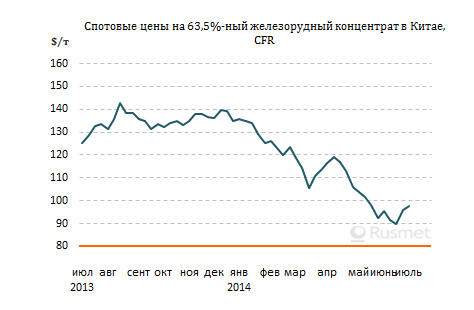

Кроме того, росту цен на руду способствовали обнадеживающие сигналы, приходившие в последнее время из Китая. Правительство в очередной раз обнародовало ряд проектов «микростимулирования» экономики с помощью государственных инвестиций в строительство железных дорог и жилья в ряде городов страны. Индекс промышленного производства в июне оказался самым высоким за последние полгода. По мнению некоторых аналитиков, это дает определенные надежды на расширение производства стали в Китае во втором полугодии и повышение цен на прокат и, соответственно, сырье. К тому же, запланированные на этот год проекты расширения мощностей железорудных компаний уже завершены, так что в ближайшие месяцы объем предложения будет относительно постоянным.

Кроме того, росту цен на руду способствовали обнадеживающие сигналы, приходившие в последнее время из Китая. Правительство в очередной раз обнародовало ряд проектов «микростимулирования» экономики с помощью государственных инвестиций в строительство железных дорог и жилья в ряде городов страны. Индекс промышленного производства в июне оказался самым высоким за последние полгода. По мнению некоторых аналитиков, это дает определенные надежды на расширение производства стали в Китае во втором полугодии и повышение цен на прокат и, соответственно, сырье. К тому же, запланированные на этот год проекты расширения мощностей железорудных компаний уже завершены, так что в ближайшие месяцы объем предложения будет относительно постоянным.

Экспортные поставки турецкой арматуры в последний месяц «вытягивает» Египет. Правительство страны так и не стало вводить импортные пошлины на эту продукцию, местные компании в начале декабря подняли цены примерно до $660 за т EXW, так что трейдеры охотно приобретали турецкую продукцию по ценам, доходившим до $600 за т FOB в конце ноября и $595 за т FOB в декабре.

Экспортные поставки турецкой арматуры в последний месяц «вытягивает» Египет. Правительство страны так и не стало вводить импортные пошлины на эту продукцию, местные компании в начале декабря подняли цены примерно до $660 за т EXW, так что трейдеры охотно приобретали турецкую продукцию по ценам, доходившим до $600 за т FOB в конце ноября и $595 за т FOB в декабре.