/Rusmet.ru, Виктор Тарнавский/ В ноябре на мировом рынке стали не происходило существенных изменений. Цены на стальную продукцию на большинстве рынков изменились за месяц, в лучшем случае, не более чем на $10 за т. Правда, это изменение чаще всего происходило в сторону повышения. Ближе к концу года спрос на стальную продукцию увеличился, поскольку потребители начали заключать контракты на январь, когда они традиционно пополняют складские запасы. Кроме того, росту цен на прокат способствовала относительная дороговизна сырья – железной руды и металлолома. Тем не менее, серьезных предпосылок для долгосрочного повышения котировок на стальную продукцию сейчас нет.

Хронические проблемы

В ноябре медленный спад на мировом рынке стали сменился неуверенным повышением, связанным, прежде всего, с заключением январских контрактов. Однако, при этом, рост произошел, главным образом, там, где металлургические компании могли опираться на достаточно емкие внутренние рынки. Например, в течение месяца не менее $20 за т прибавили цены на плоский прокат в США, где при общем неудовлетворительном состоянии экономики на ходу такие отрасли как автомобилестроительная и нефтегазодобывающая. Оживился спрос на листовую сталь в Турции, где местным компаниям к концу ноября удалось вернуть котировки на уровень двухмесячной давности благодаря январским и февральским заказам дистрибуторов и конечных потребителей.

В то же время, не дала особого результата попытка европейских сталелитейных компаний поднять котировки на плоский прокат на январь сразу на 30-40 евро за т. В действительности при заключении декабрьских контрактов многие производители были вынуждены пойти на уступки, а ожидаемый рост цен в следующем месяце составит, по мнению специалистов, не более 10-15 евро за т.

Европейская экономика никак не может выйти из кризиса. Рост ВВП еврозоны в третьем квартале составил всего лишь 0,3%. Некоторое улучшение экономической ситуации в Испании было практически сведено на нет продолжающимся кризисом в Италии и падением практически до нуля темпов роста в Нидерландах и Франции. В половине стран региона по-прежнему увеличивается безработица, актуальной проблемой остается нехватка финансирования для средних и небольших компаний реального сектора экономики.

Европейская экономика никак не может выйти из кризиса. Рост ВВП еврозоны в третьем квартале составил всего лишь 0,3%. Некоторое улучшение экономической ситуации в Испании было практически сведено на нет продолжающимся кризисом в Италии и падением практически до нуля темпов роста в Нидерландах и Франции. В половине стран региона по-прежнему увеличивается безработица, актуальной проблемой остается нехватка финансирования для средних и небольших компаний реального сектора экономики.

Все эксперты в последнее время дружно сулили Евросоюзу постепенный выход из кризиса в 2014 году. В частности, региональная металлургическая ассоциация Eurofer прогнозировала на будущий год 3%-ное расширение видимого потребления стальной продукции в ЕС после спада на 2% в 2013 году. Однако пока что смены негативной тенденции не наблюдается. Очевидно, в начале будущего года экономическая обстановка в регионе все еще будет оставаться сложной.

Пока не видно изменений к лучшему и в странах Ближнего Востока. К концу осени более-менее стабилизировалась внутренняя ситуация в Египте, но зато спад в ключевой для местных рынков стали строительной отрасли наблюдался в ОАЭ и Саудовской Аравии. Иран в ноябре относительно успешно провел переговоры по своей атомной программе с шестеркой международных посредников, но вопрос о снятии санкций с национальной экономики будет подниматься только через полгода. До этого времени поставки какой-либо стальной продукции в Иран будут затруднены, да и сам спрос на нее будет ограниченным.

Неблагоприятная конъюнктура в Иране, других странах Ближнего Востока, Европе привела к сокращению российского экспорта стали. Одновременно в ноябре спад наблюдался и на внутреннем российском рынке, причем, отнюдь не только в силу сезонных факторов. Вступление России в ВТО дало ощутимый рост импорта потребительских товаров и промышленной продукции, а правительство в условиях уменьшения доходов от нефтегазового импорта не поддержало внутренний рост посредством государственных инвестиций. Без прямой же поддержки государства российский частный бизнес обычно капиталовложениями не увлекается.

В Китае на ноябрь пришлась некоторая активизация внутреннего спроса, но ее оказалось недостаточно, чтобы поддержать цены на стальную продукцию. Тем более, что в том месяце среднедневная выплавка стали прибавила более 2% по сравнению с октябрем. Всего же по данным за первые десять месяцев текущего года в стране было произведено на 8,3% стали больше, чем в январе-октябре прошлого. Очевидно, в 2013 году в целом объем выпуска составит около 780 млн. т или немногим менее.

Безусловно, часть избыточной китайской стальной продукции отправляется на экспорт. Объем внешних поставок за январь-октябрь текущего года достиг 52,0 млн. т, что на 13,6% больше, чем за тот же период годичной давности. При этом, не только Китай увеличил в текущем году свой экспорт стали. Японские металлурги за те же десять месяцев продали за границу 36,2 млн. т стальной продукции, превысив показатели аналогичного периода годичной давности на 4,2%. По предварительным прогнозам, не менее 25% может прибавить в этом году и индийский экспорт.

Как для индийских, так и для японских металлургов немаловажным конкурентным преимуществом стало понижение курсов национальных валют по отношению к доллару. Однако если в Японии относительная слабость иены стимулировала подъем в экспортно ориентированной промышленности и способствовало увеличению производства стали до самого высокого уровня за последние пять лет, то в Индии, чья экономика сильнее зависит от критического импорта, произошел спад, негативно повлиявший и на темпы роста в металлургической промышленности.

Что дальше?

А дальше наступает декабрь, один из самых «тихих» месяцев на мировом рынке стали. К середине месяца спрос сойдет на нет, после чего наступит длительная праздничная пауза. Но даже и Китае, где Новый год будут отмечать 30 января, в течение ближайшего месяца рыночная активность так же будет ограниченной вследствие наступления зимнего спада в строительной и горнодобывающей отраслях. Тем не менее, металлургические компании могут рассчитывать на определенное повышение котировок по январским контрактам. Кроме того, высокие цены на сырье тоже будут способствовать относительной устойчивости стальной продукции.

Спотовые котировки на железную руду в Азии, вопреки прогнозам, так и не понизились к концу года. Стоимость 63,5%-ного концентрата в Китае с июля не опускается ниже $130 за т CFR, а в течение ноября постоянно находилась выше отметки $135 за т CFR. Дороговизна сырья объясняется, прежде всего, повышенным спросом со стороны Китая, где не только продолжает увеличиваться выплавка стали, но и затормозился рост местной добычи железной руды.

На протяжении последних двух месяцев постепенно поднимается в цене и металлолом. В Средиземноморье цены немного понизились во второй половине ноября вследствие неспособности турецких производителей стали добиться подорожания длинномерного проката на региональном рынке, но очевидно, что при первой же возможности рост котировок на сырье продолжится. Его инициаторами выступают страны-экспортеры – США, Япония, Германия, где из-за кризиса в промышленности сократились сборы лома. Впрочем, слабость рынка стали, очевидно, не даст металлолому подняться существенно выше отметки $400 за т CFR этой зимой.

Относительно низкий спрос на стальную продукцию, судя по всему, сохранится и в первой половине 2014 года, а то и дальше – пока не возобновится экономический рост в западных странах. В этой связи в очередной раз на первый план выходит вопрос об ограничении объемов выплавки стали. Китайское правительство в ноябре снова попыталось ввести в какие-то рамки национальную металлургическую отрасль. В провинции Хэбэй, где производится более четверти стальной продукции в стране, был начат демонтаж нескольких доменных печей и конвертеров. Власти заявляют о введении более жестких экологических стандартов в целях борьбы с загрязнением окружающей среды, которое действительно является в восточных провинциях Китая актуальнейшей проблемой.

Однако правительственный план предполагает выведение из строя до 80 млн. т годовых мощностей до 2017 года, в то время как в стране сейчас строятся металлургические предприятия совокупной производительностью порядка 90 млн. т в год. К тому же, все прежние программы ограничения выплавки стали в Китае неизменно срывались из-за саботажа со стороны местных властей. Поэтому можно предположить, что равновесие на китайском рынке стали наступит нескоро. Это будет обуславливать относительно низкие цены на металл и высокие – на железную руду.

Ряд государств решают проблему избытка предложения стальной продукции по-другому. В этом году резко возросло количество антидемпинговых исков, подаваемых против металлургов. К своему привычному инструменту защиты внутреннего рынка прибегли, в частности, США. Китайские и корейские компании опасаются воздвижения протекционистских барьеров на важнейшем для них рынке стран Юго-Восточной Азии. Все больше защитных мер по отношению к поставкам стальной продукции из Китая принимают страны Латинской Америки.

При этом, в последнее время антидемпинг все больше затрагивает массовые виды стальной продукции. Так, только двухнедельная пауза в работе американских государственных органов в первой половине октября помешала вынесению вердикта в расследовании, возбужденном против поставщиков арматуры из Турции и Мексики. «Приговор» по нему должен быть вынесен в первой половине декабря. В России также поднимается вопрос о введении антидемпинговых пошлин на арматуру, а под ударом в этот раз оказались украинские производители.

Конечно, в 2014 году нам, очевидно, не грозит такой вал антидемпинговых процессов, как на рубеже 90-х и 2000-х годов, но стремление некоторых стран защитить национальных производителей от иностранной конкуренции присутствует и оно весьма симптоматично. Возможно, после двух с лишним десятилетий глобализации в мировой экономике начались обратные процессы. Страны, чьи производители в силу тех или иных причин не смогли преуспеть в свободной глобальной конкуренции, стремятся сохранить свои промышленные отрасли, а вместе с ними – рабочие места и налоговые поступления в бюджет.

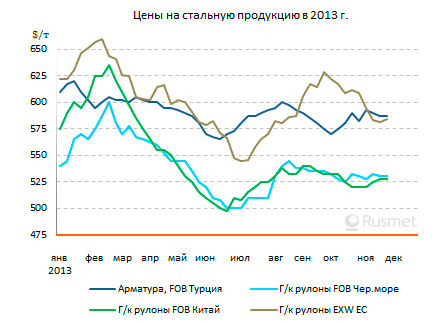

Таким образом, на мировом рынке стали продолжается период относительной стабильности. В целом в последние шесть месяцев колебания экспортных котировок на основных рынках происходили в весьма узком интервале. Так, например, средняя стоимость горячекатаных рулонов с июня по ноябрь варьировала в странах СНГ и Китае от немногим менее $500 до $550 за т FOB, в Японии и Корее – от $510 до $580 за т FOB, в Евросоюзе на внутреннем рынке – от 410 до 470 евро за т EXW. Котировки на турецкую арматуру в это время вообще не выходили за пределы интервала между $560 и $605 за т FOB. Судя по всему, цены не выйдут за пределы этих промежутков и в ближайшем будущем.