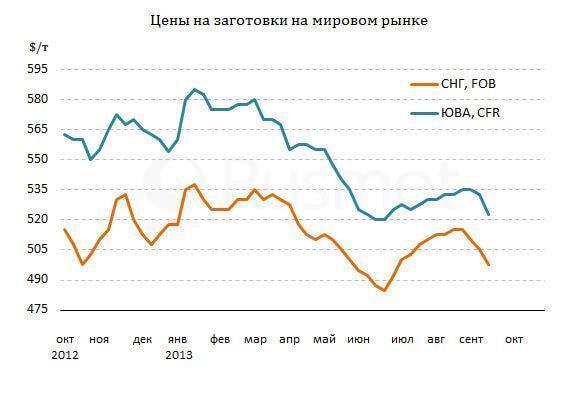

/Rusmet.ru, Виктор Тарнавский/ Стоимость

заготовок производства СНГ с начала сентября сократилась на $10-15 за т

вследствие слабости ближневосточного рынка длинномерного проката. Кризис в

Сирии, где ситуация две недели находилась на грани войны, привел к падению

деловой активности по всему региону. Котировки на стальную продукцию сдвинулись

вниз, вместе с ними начали дешеветь и полуфабрикаты.

Ближневосточные

прокатные компании приостановили закупки. Спрос на украинские и российские

заготовки в конце августа – начале сентября наблюдался, в основном, в Турции.

Кроме того, сообщалось о незначительных поставках полуфабрикатов в Египет и

Саудовскую Аравию. Прочие покупатели вели себя пассивно. Такое развитие событий

оказалось неприятной неожиданностью для металлургов, которые, наоборот,

увеличили выпуск, рассчитывая на расширение продаж. В результате некоторые

компании даже к концу второй декады текущего месяца не смогли полностью распродать

сентябрьскую продукцию.

Если в последних

числах августа украинские и российские экспортеры предлагали в Турцию

сентябрьские заготовки по $510-515 за т FOB,

то в сентябре котировки быстро опустились до $495-505 за т FOB, а Белорусский метзавод продает материал со 100%-ной

предоплатой по $490 за т FOB. В то же время,

встречные предложения со стороны турецких прокатчиков поступают на уровне

$480-490 за т FOB. Обстановка в турецкой металлургической отрасли

по-прежнему остается неблагоприятной. Кроме того, на местном рынке дешевеет

металлолом, напрямую конкурирующий с полуфабрикатами.

Внутренние цены на

заготовки в Турции также заметно понизились в последние две недели.

Национальные производители предлагают эту продукцию по $515-525 за т EXW, такие же котировки указываются и при экспорте.

Впрочем, спрос на турецкие заготовки на внешних рынках практически отсутствует.

Продукция из СНГ выглядит более конкурентоспособной.

Судя по всему,

ближневосточный рынок длинномерного проката уже близок к нижней точке спада.

Войны в Сирии так и не случилось. Скорее всего, ее все-таки удастся избежать. С

учетом того, что в последний месяц региональные компании проявляли минимальную

активность, в октябре можно ожидать новой волны закупок за счет фактора

отложенного спроса. В то же время, существенный рост цен в ближайшие несколько

недель выглядит маловероятным из-за общей слабости региональной экономики.

В Восточной Азии

первая половина сентября также ознаменовалась спадом на рынке длинномерного

проката. Из-за недостаточного спроса китайские производители были вынуждены

сбавить цены для потребителей в странах Юго-Восточной Азии. Вслед за ними

объявили о понижении котировок корейские и тайванские компании.

Негативное влияние

на рынок оказали также и такие факторы как снижение курсов валют Таиланда,

Малайзии и Индии. В первых двух странах импортные полуфабрикаты стали слишком

дорогими для местных потребителей, что привело к сокращению спроса на них.

Индийские же компании сами начали поставлять заготовки на региональный рынок,

опустив цены до $520-525 за т CFR. Примерно на том же

уровне находилась в начале сентября и китайская продукция, которая отправляется

на экспорт под видом микролегированного готового проката, чтобы избежать уплаты

пошлины.

Заготовки от

традиционных поставщиков оказались в итоге просто невостребованными. Российские

компании, предлагавшие свой материал по $530-535 за т CFR,

оказались вне рынка, точно так же, как и их корейские коллеги, чья продукция

стоит, в среднем, на $10 за т больше. Скорее всего, спрос на заготовки в

регионе все же начнет восстанавливаться ближе к концу сентября, перед началом

сухого сезона, но поставщикам придется пойти на уступки.