/Rusmet.ru, Виктор Тарнавский/ В

последние годы середина второго квартала редко была благоприятным временем для

металлургов. В это время на рынке часто наблюдалось падение котировок, слишком

резко поднятых в начале весны. Так произошло и в 2013 году, однако нынешний

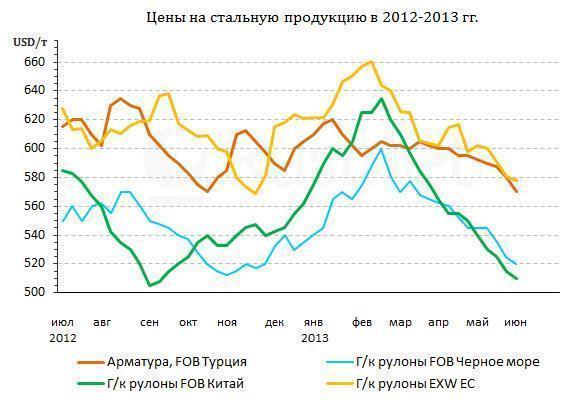

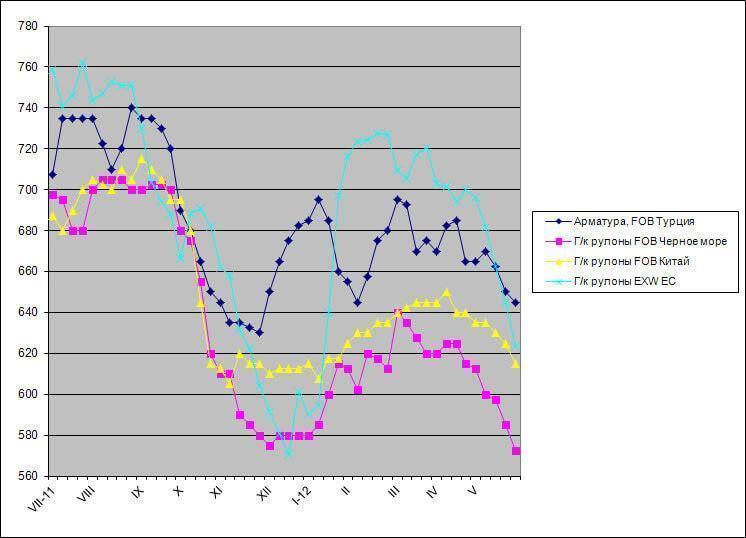

спад вызывает беспокойство у многих аналитиков. К концу мая цены на украинские

и китайские горячекатаные рулоны опустились до менее $500 за т FOB, причем, это не краткосрочный провал, как в начале

сентября прошлого года, а достаточно серьезная тенденция. Если на рынке не

произойдет радикальных изменений, в ближайшее время мы увидим падение котировок

до уровней, в предыдущий раз наблюдавшихся в 2010-том и даже 2009 году.

Кризис

и его причины

Спад на мировом

рынке стали, несколько замедлившийся в апреле, в следующем месяце опять

ускорился. Стоимость горячего проката в ряде регионов сократилась в течение мая

на $30-40 за т. Резко просели до этого относительно стабильные цены на

длинномерный прокат, заготовки и металлолом. В последних числах месяцев

котировки на ряд видов стальной продукции находились на самом низком уровне

более чем за три года.

При этом спад пока,

очевидно, не собирается утихать. Рынок еще не нащупал «дно». У потребителей

сохраняются негативные ожидания, поэтому они, с одной стороны, стараются

поддерживать складские запасы на минимальном уровне и осуществляют закупки

исключительно под текущие потребности, а, с другой, постоянно выставляют

поставщикам встречные требования, предполагающие дальнейшее понижение цен. В то

же время, объем предложения стальной продукции практически повсеместно является

избыточным. Металлургические компании испытывают трудности со сбытом, поэтому

идут на уступки при заключении контрактов.

Основных причин

кризиса на мировом рынке стали, как минимум, три: недостаточный спрос,

избыточный объем производства и снижение цен на металлургическое сырье. Причем,

все три в настоящее время продолжают действовать, представляя собой достаточно

долгосрочные тенденции.

Стальная продукция,

как известно, используется, главным образом, в промышленности и строительстве.

Поэтому спад на мировом рынке стали свидетельствует о неблагополучии в мировой

экономике. И это действительно так: западные страны, по большому счету, так и

не оправились от последствий кризиса 2008 года. Можно сказать, что этот кризис

продолжается до сих пор, поскольку он имеет, очевидно, системный характер, в то

время как все предпринимавшиеся в последние без малого пять лет меры

затрагивали только его симптомы и сводились, в основном, к компенсации банкам

потерь от обесценения их активов. Причем, источником этой компенсации чаще

всего были эмиссионные средства: деньги просто вбрасывались в финансовую

систему взамен «сгоревших» во время кризиса.

В то же время,

политика правительств западных стран практически не затрагивала основных причин

кризиса. Это деиндустриализация, приведшая к ликвидации миллионов

высокооплачиваемых рабочих мест и снижению налоговых поступлений;

сосредоточение значительной части трудовых ресурсов в слабом и уязвимом малом

бизнесе, в основном, в сфере услуг; раздутость госсектора, вынужденно

заместившего часть рабочих мест, потерянных в ходе деиндустриализации;

хроническая дефицитность бюджетов, ресурсы которых до недавнего времени

использовались для поддержания высокого уровня

жизни населения.

Сейчас в явочном

порядке в наиболее пострадавших от кризиса странах реализуется стратегия

последовательного снижения стоимости местной рабочей силы, что теоретически

когда-нибудь сделает эти государства конкурентоспособными для размещения там

новых производств. Одновременно эти государства учатся (вернее, их заставляют)

«жить по средствам», т.е. сокращать расходы бюджетов на «избыточные» социальные

и инвестиционные обязательства.

Однако проблема в

том, что сегодня в мире практически не осталось благополучных стран, чье

богатеющее население могло бы потреблять больше товаров и услуг и тем самым

задействовать мощности, созданные во время «потребительского бума» первой

половины и середины 2000-х годов. Сейчас в мире наблюдается классический кризис

перепроизводства, причем, пока не видно условий, за счет которых «лишние»

мощности могли бы снова стать востребованными. Даже Китай, похоже, так и не

смог справиться с ролью «локомотива» мировой экономики и, судя по всему, отказался

от попыток искусственного наращивания внутреннего потребления. Иными словами,

нынешняя сложная ситуация – это пока надолго. Существенного улучшения в мировой

экономике в ближайшее время не произойдет.

По данным World Steel Association, за первые четыре месяца 2013 года выплавка

стали в Китае возросла на 9,3% по сравнению с аналогичным периодом годичной

давности, а в странах «остального мира» — сократилась на 3,7%. И в том, и в

другом случае объем предложения является избыточным. Темпы экономического роста

в Китае не настолько велики, чтобы страна могла использовать весь производимый

в стране прокат, а в западных странах спад в промышленности и строительстве

более глубокий, чем уменьшение выпуска стальной продукции.

Проблему усугубляет

сокращение оборотов международной торговли сталью. Потребление проката в

странах Юго-Восточной Азии увеличивается менее высокими темпами, чем в прошлом

году. Поэтому китайским, японским, корейским сталелитейным компаниям труднее

найти покупателей за рубежом на продукцию, которая не находит спроса на

внутренних рынках. Вследствие импортозамещения и нарастания политической

напряженности упали объемы закупок стальной продукции в странах Ближнего

Востока. Европейский импорт сужается как из-за неблагоприятных экономических условий,

так и вследствие относительно низкого курса евро по отношению к доллару.

Есть

ли решение?

Остроту проблемы

могло бы отчасти снизить выведение из строя избыточных мощностей по

производству стали и проката. В конце концов, в обычных условиях рынок

реагирует на падение спроса сокращением объемов предложения. Однако в этот раз

ничего подобного пока не происходит.

В первую очередь,

нежелание металлургических компаний останавливать доменные печи и прокатные

станы (для мини-заводов эта проблема намного менее актуальна) объясняется тем,

что ситуация пока не стала для них нестерпимой. Большинство производителей

стали по итогам первого квартала 2013 года получили незначительную прибыль или

понесли относительно небольшие, некритичные убытки. Между тем, вывод из строя

крупного, высокопроизводительного объекта, во-первых, сам по себе является

весьма сложной и дорогостоящей процедурой, а, во-вторых, приостанавливая

выпуск, компания теряет часть доходов и доли рынка.

При этом, многие

металлургические компании, в частности, в Китае имеют высокую задолженность и

поэтому нуждаются в постоянном притоке наличных. Дело для них осложняется тем,

что банки в последнее время вынуждены проводить очень консервативную политику и

поэтому ограничивают кредитование промышленных предприятий, которое считается

весьма рискованным. Так что, в обеспечении себя оборотным капиталом металлургам

приходится полагаться, в основном, на себя. К тому же, в Европе с серьезными

финансовыми проблемами столкнулась металлотрейдерская отрасль, и

производителям, порой, приходится поддерживать дистрибуторов. В итоге

оптимизацию производственных мощностей в последнее время могла себе позволить,

разве что, Arcelor Mittal, самая крупная

сталелитейная корпорация мира.

Еще один аспект

данной проблемы заключается в высоких социальных издержках закрытия

металлургических комбинатов. Это актуально как для Китая, где местные власти

традиционно поддерживают сталелитейные предприятия безотносительно к их

финансовой стабильности, так и для Европы. Начав закрывать некоторые свои

европейские производства в прошлом году, Arcelor

Mittal столкнулась с сильнейшим противодействием. В последнее

время ставится вопрос о национализации некоторых ее активов в Бельгии и

Франции. Итальянское правительство в прошлом году активно вмешалось в конфликт

вокруг крупнейшего в стране меткомбината Ilva,

уличенного в сильном загрязнении окружающей среды. В итоге завод возобновил

работу, но может быть национализирован в качестве компенсации за ущерб,

нанесенный окружающей среде.

В некоторых случаях

правительства европейских стран готовы оказывать определенную поддержку

металлургам, лишь бы не прекращали выпуск. Так, американской компании US Steel в ответ на

пятилетнюю гарантию о незакрытии своего комбината US

Steel Kosice были обещаны

определенные льготы от правительства Словакии. В мае об аналогичных

послаблениях для своего местного подразделения обратился к президенту и

премьер-министру Румынии Лакшми Миттал.

Индийская группа Tata Steel, ранее находившаяся

под огнем резкой критики за сокращение выплавки стали на своих британских

мощностях, заметно улучшила свое реноме в глазах властей и общественности

Великобритании, продав в прошлом году остановленный комбинат Teesside таиландской SSI,

которая организовала на нем производства слябов, а затем запустив после

капитального ремонта новую доменную печь на заводе Port

Talbot. В результате по итогам первых четырех месяцев текущего

года выплавка стали в Великобритании прибавила 41,4% по сравнению с аналогичным

периодом годичной давности!

Металлургам также

помогают поддерживать на плаву свои предприятия относительно низкие цены на

сырье. Металлолом в конце мая подешевел до самого низкого уровня с лета 2010

года. Спотовые котировки на железную руду к началу июня упали более чем на 25%

по сравнению со второй половиной февраля текущего года, тогда как спад цен,

скажем, на китайский горячий прокат составил за это время менее 20%. Сырье

обесценивается быстрее, чем стальная продукция, и это помогает металлургическим

компаниям контролировать затраты и поддерживать свой бизнес несмотря на

неблагоприятные рыночные условия.

Вот и получается,

что остановки производственных мощностей пока что имеют «точечный» характер. В

частности, в последнее время в Европе и Восточной Азии было остановлено несколько

прокатных станов, на которых изготовлялась толстолистовая сталь, спрос на

которую упал в наибольшей степени. Сокращается выпуск и длинномерной продукции,

тем более, что это организовать намного проще. В частности, ряд мини-заводов на

юге Европы сообщили, что в этом году их «летние каникулы» будут продолжаться

все лето.

В то же время, в

секторе плоского проката рынок еще пока что очень далек от возвращения к

сбалансированному состоянию. В конце мая появились сообщения о некотором

уменьшении выплавки стали в Китае, но оно еще слишком незначительно, чтобы

оказать реальное воздействие на рынок. По-видимому, цены должны упасть еще

ниже, прежде чем металлурги будут вынуждены предпринять радикальные меры по

ограничению объема предложения.

Впрочем, в ряде стран

заметно стремление облегчить проблемы национальных производителей посредством

уменьшения конкуренции со стороны импорта. Так, страны Юго-Восточной Азии и

Латинской Америки обеспокоены растущими поставками китайского проката и в

скором будущем могут принять против него ограничительные меры. Европейская

комиссия в июне обещает обнародовать программу поддержки региональной

металлургической промышленности, которая также может включать некие меры,

направленные против импорта. Американские производители длинномерного проката в

мае высказали претензии в адрес турецких поставщиков арматуры и китайской

катанки… И этот список можно еще продолжить.

Кризис на мировом

рынке стали требует принятия срочных мер. Но пока не совсем ясно, какими они

будут.