Приложение к газете «Коммерсантъ» № 205/П (4505) от 08.11.2010

И это несмотря на то что депрессивные настроения на ключевых национальных металлургических рынках становятся доминирующим фактором при оценке перспектив 2011 года.

Достижения кризиса

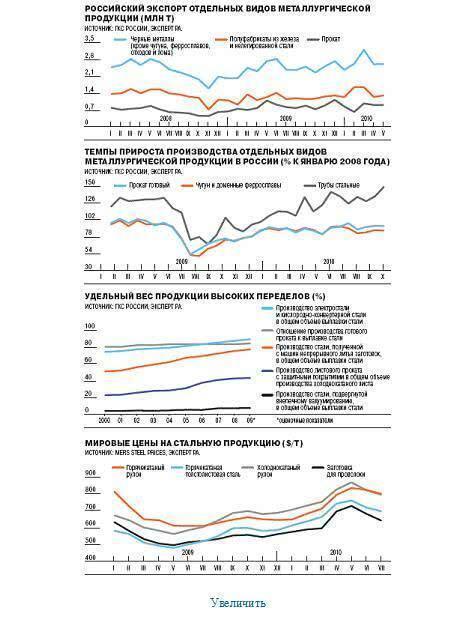

Заметное восстановление производства в российском металлургическом секторе началось еще в четвертом квартале 2009 года. По итогам января—сентября нынешнего года объемы выпуска металла в России выросли на 13,5%, до 36,1 млн тонн. При этом производство готового проката черных металлов в России с начала года поднялось на 12,7%, до 43 млн тонн, а стальных труб — на 38%, до 6,5 млн тонн. По ряду ключевых позиций, в частности готовому прокату, восстановление докризисного уровня производства пока не достигнуто. В значительной степени это объясняется проблемами в группе сортового проката. Еще несколько лет назад эта дефицитная продукция, в первую очередь стальная арматура для строительства, активно импортировалась с Украины и из Приднестровья. Российские компании приложили тогда немало усилий к тому, чтобы вытеснить зарубежных конкурентов из этой ниши, и к началу кризиса успешно справились с этой задачей.

Однако в 2009-2010 годах увеличение производства отечественного сортового проката было подорвано снижением спроса из-за продолжающейся рецессии в отечественной стройиндустрии.

Однако за предкризисные годы российская металлургия смогла реализовать большую программу модернизации, что сделало отрасль значительно менее уязвимой для циклических спадов. Общий объем капитальных вложений в российской металлургической отрасли с 2000 по 2010 год составил около 900 млрд рублей. За этот период износ основных фондов в отрасли снизился с 54 до 43%. Пик обновления пришелся как раз на предкризисный период. В расчете на 1 тонну выплавленной стали инвестиции на предприятиях российской черной металлургии в 2004-2008 годах составили $45-48, что почти в полтора раза превышало уровень инвестиций в ЕС и США. Именно в этот период началось осуществление нескольких ключевых для развития отрасли проектов — стана «5000» на Магнитогорском металлургическом комбинате, рельсобалочного стана по производству 100-метровых рельс на Челябинском металлургическом комбинате и других.

Нужно отдать должное и правительству: когда начался кризис и резко снизились спрос и производство, Минпромторг достаточно быстро отреагировал на происходящее и скорее обещаниями и уговорами, чем реальными мерами втянул металлургов в переговорный процесс. Больших денег и крупных заказов от государства, несмотря на все лоббистские усилия, металлургические компании тогда так и не получили, но пока шли переговоры о стабилизационных кредитах и общеукрепляющих мерах, денонсировать свои прежние планы развития компаниям было не с руки.

К четвертому кварталу ситуация на рынках начала выправляться, и острота финансовых проблем ведущих компаний заметно уменьшилась. В результате вовремя проведенного сеанса массовой психотерапии ни один крупный проект в российской металлургии во время кризиса закрыт не был. Стан «5000» на ММК был запущен в июле 2009-го, по графику идет строительство «Мечелом» рельсобалочного стана «2000» в Челябинске и еще одного стана «5000» на Выксунском металлургическом заводе Объединенной металлургической компании.

Слабая конъюнктура

Модернизация отрасли позволила российским металлургам заметно опередить ближайших конкурентов украинцев. Например, на изготовление 1 тонны стали на Украине в 2009 году затрачивалось 52,8 человеко-часа, в России этот показатель составлял 29,3. Доля устаревшей мартеновской технологии в России составляет меньше 20% (на Украине же по этой технологии производится около 50% стали).

По уровню энергопотребления лидеры российской металлургии приблизились к показателям ведущих стран (например, Череповецкий металлургический комбинат ОАО «Северсталь» снизил удельную энергоемкость производства с 7,3 Гкал/т стали в 1999 году до 5,96 Гкал/т в 2009-м; в развитых странах — 5,1 Гкал/т).

Удельный расход стали на тонну проката снижен с 1159,7 кг в 2000 году до

Однако, несмотря на эти успехи, не стоит забывать о том, что российские металлурги по-прежнему очень зависимы от экспортной конъюнктуры. Именно экспортная ориентация отрасли в 1990-х позволила ей выжить в условиях резкого снижения спроса на внутреннем рынке, но она же всегда оставалась и постоянным источником проблем из-за циклического характера мирового рынка. С середины 1990-х доля внутренних поставок металлургической продукции начала постепенно увеличиваться, и в годы, предшествовавшие кризису, соотношение между внутренним рынком и экспортом достигло по значительной части ассортимента отрасли уровня 50/50. Кризис 2009 года продемонстрировал, что подобный баланс не может служить достаточной защитой в неблагоприятных условиях.

Во-первых, сырьевая направленность российской экономики делает ее зависимой от глобальных циклов оживления и спада на мировых рынках. Во-вторых, внутренний российский рынок хотя и растет, но также подвержен воздействию собственных циклических факторов и пока просто недостаточно велик.

И все же кризис дал российским компаниям мощный импульс к продолжению модернизации и диверсификации своей продукции. Это тем более важно потому, что, судя по ряду признаков, тучи над мировой металлургической отраслью готовы вскоре сгуститься вновь.

Эффект низкой базы

В глобальной металлургии начало 2010 года совпало с заметным восстановлением спроса на ряде ключевых рынков и дало основания прогнозировать стабильный рост производства. В целом этот прогноз вполне сбылся. Во всех крупнейших сталепроизводящих странах — Бразилии, Германии, Китае, Японии, России, США, Турции и Украине — был зафиксирован рост производства металлургической продукции. Однако оценивая эти показатели, нужно помнить об эффекте низкой базы, о чем, в частности, свидетельствуют показатели в США и Канаде, где производство стали прыгнуло в первые восемь месяцев года более чем на 50%, до 74,8 млн тонн. В 2009-м именно в Северной Америке металлурги понесли наиболее ощутимый урон. Сначала по дряхлеющей американской индустрии ударил коллапс на ипотечном и строительном рынках, а затем ее накрыл общемировой кризис. Если бы кризис продлился чуть дольше, 2010 год мог стать конечной точкой в истории угасания американской металлургии, тянущейся с 60-х годов прошлого века. Российская металлургия на этом почти трагедийном фоне сегодня выглядит вполне прилично.

Циклический фактор

Весной 2010 года крупнейшие экспортеры железорудного сырья бразильская компания Vale, австралийские Rio Tinto и BHP Billiton инициировали ликвидацию просуществовавшей около 40 лет системы ежегодно заключаемых годовых контрактов на поставки руды в пользу более краткосрочных соглашений, хотя действовавшая прежде система годовых контрактов с фиксированными ценами (подобно контрактам «Газпрома» на поставку газа европейским потребителям) давала рынку стабильность, обеспечивая предсказуемость доходов и расходов поставщиков и потребителей. В соответствии с новой системой цены на железорудное сырье по квартальным договорам будут определяться на основе средней цены на спотовом рынке с использованием индексов.

Впрочем, в цветной металлургии аналогичная система действует уже давно и доказала свою работоспособность. В любом случае новая система определения цен способна в краткосрочном периоде, пока компании к ней не адаптировались, стать серьезным дестабилизирующим фактором.

Вторым важным обстоятельством стало скорое завершение срока действия программ стимулирования потребляющих металл отраслей, которые были приняты правительствами крупных стран на пике кризиса. В Китае завершается реализация антикризисного плана, предусматривавшего выделение $586 млрд на развитие инфраструктуры. В США, ЕС и России грядет завершение программ по утилизации старых автомобилей.

Именно с вышеперечисленными обстоятельствами, в частности, связывают начало резкого торможения спроса в конце лета текущего года.

В третьем квартале 2010 года финансовые показатели многих крупных зарубежных металлургических компаний ухудшились. О снижении ожидаемой прибыли за июль—сентябрь сообщили Arcelor Mittal, Nucor, Thyssen Krupp. У US Steel и AK Steel дела обстоят еже хуже: они завершили третий квартал с убытками. Прогнозируя результаты 2010 года, ни одна из этих компаний не выказала оптимизма относительно итогов четвертого квартала.

Важно отметить и то обстоятельство, что, в отличие от предкризисного периода, в 2011 году не приходится рассчитывать на стимулирующее воздействие китайского фактора. В Китае сейчас проходит общегосударственная кампания по снижению энергоемкости ВВП, предусматривающая, в частности, ликвидацию старых неэффективных предприятий, в том числе в сталелитейной промышленности. Для мирового рынка это важно, во-первых, потому, что автоматически в Китае уменьшаются и предложение, и спрос, причем разными темпами: предложение снижается немного быстрее. Что уже привело к стабилизации внутреннего рынка Китая. Действие этого фактора будет ощутимым в течение всего 2011 года.

Депрессия подстегивается и классическими циклическими факторами. В связи с чем в середине года МВФ пересмотрел в сторону понижения прогнозы роста экономики на 2011 год для Германии (1,6% вместо 1,7%), Франции (1,6% вместо 1,8%), Великобритании (2,1% против 2,5%), а также Японии (1,8% вместо 2%). Оценка для еврозоны в целом была снижена на 0,2 процентного пункта — до 1,3%. При этом относительно высокие темпы роста развивающихся стран — на уровне 6,8% в текущем году и 6,4% в 2011 году, очевидно, не смогут в необходимой мере компенсировать замедление темпов роста в странах с развитой экономикой.

Алексей Зайко, «Эксперт РА»

Объемы реализации (млн руб.)

|

Источник: «Эксперт РА».

Мировые производители железорудного сырья, (т/г)

|

Источник: Steelonthenet.

Российский металлургический экспорт (тонн)

|

Источник: «Эксперт РА».