/Rusmet.ru, Виктор Тарнавский/ Подъем цен на стальную продукцию, охвативший весь мировой рынок, пока в наименьшей степени коснулся Китая. Если в США стоимость горячего проката в середине января более чем на 40% превышала уровень двухмесячной давности, а экспортные котировки российских и украинских производителей прибавили за это время свыше 10%, то в восточных провинциях Китая данная продукция подорожала всего лишь, примерно, на 5%, до около 4650 юаней ($702) за т с металлобазы. Арматура на китайском внутреннем рынке достигла, тем временем, самого высокого значения за последние два с лишним года, однако общий масштаб цен на уровне $700-720 за т с металлобазы выглядит весьма скромным по сравнению с котировками американских компаний и не превосходит уровень Турции или Южной Европы.

Неспешность китайского подъема, впрочем, выглядит вполне обоснованной. К концу года ограничения на потребление электроэнергии в национальной металлургической отрасли были несколько смягчены, кроме того, в строй вступили несколько новых крупных производственных линий. По данным китайской металлургической ассоциации CISA, в декабре в стране выплавлялось, в среднем, 1,70 млн. т стали в день, а в последние 10 дней прошлого года данный показатель достиг самого высокого значения за все второе полугодие – 1,733 млн. т.

При этом, спрос на стальную продукцию в стране остается стабильным, без тенденции к росту. Правительство по-прежнему проводит осторожную финансовую политику, ограничивая объем кредитных средств, поступающих в экономику. Вследствие этого и существенного расширения инвестиций в промышленность и строительство не происходит. Из-за этого объем предложения стальной продукции на китайском рынке снова становится избыточным, а складские запасы, сокращавшиеся в течение осени, снова пошли в рост.

Как признают китайские металлурги, увеличивать котировки их заставляет, в первую очередь, дорожающее сырье. После отмены льготы по НДС для поставщиков металлолома его стоимость подскочила более чем на $40 за т по сравнению с декабрем. Импортные и внутренние цены на железную руду постепенно поднимаются с ноября. Индийский и австралийский концентрат с 62-63,5% железа уже предлагается более чем по $180 за т CIF, причем, рост на этом рынке не прекращается. Наводнение в Австралии привело к подорожанию коксующегося угля, который Китай тоже вынужден импортировать в количестве порядка 3 млн. т в месяц.

Несмотря на приближение Нового года по китайскому календарю (3 февраля), после которого спрос на стальную продукцию, как ожидается, рванет вверх, национальные металлургические компании проводят весьма осторожную политику. Так, корпорации Baosteel, Wuhan Steel, Angang, Hebei Iron & Steel ограничились на февраль повышением отпускных цен на плоский прокат всего на 100-200 юаней ($15-30) за т, аналогичным образом действуют и производители длинномерного проката. И, если в прошлом году котировки на прокат в Китае после новогодних торжеств резко возросли (правда, и завершился этот подъем длительным спадом), то теперь никто из аналитиков не прогнозирует подобного скачка. Есть осторожные надежды на экономическое оживление в марте, но в целом специалисты считают, что основное влияние на цены по-прежнему будет оказывать стоимость сырья.

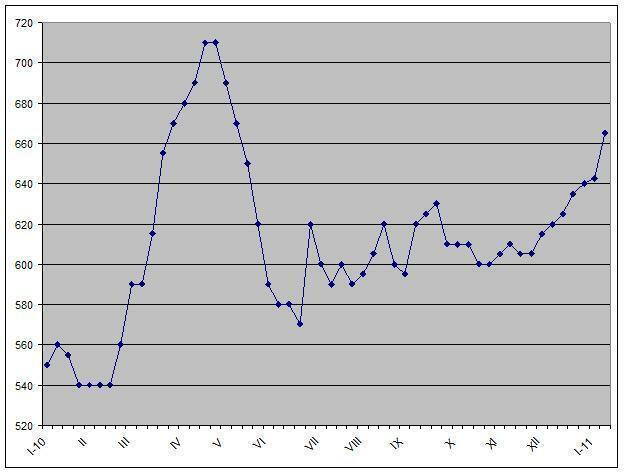

«Скромность» китайских металлургов привела к тому, что внутренние цены уже не имеют того превышения над экспортными, как в последние месяцы прошлого года. В январе китайские компании повысили стоимость своей продукции для иностранных покупателей на $20-30 за т, предлагая арматуру по $690-720 за т FOB, горячекатаные рулоны – по $650-680 за т FOB и коммерческую толстолистовую сталь – по $675-695 за т FOB. Это находится практически на том же уровне, а то и отстает от котировок других восточноазиатских поставщиков. Если в декабре китайский прокат был самым дорогим на азиатском рынке, то сейчас его стоимость уже не выделяется на общем фоне: крупные японские, корейские и тайванские компании продают, например, свои горячекатаные рулоны с поставкой в марте по $670-700 за т FOB.

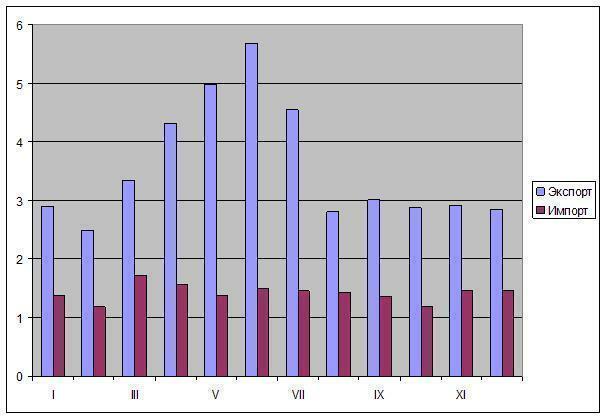

В декабре китайский экспорт стали составил 2,85 млн. т, это один из самых низких показателей за прошлый год. Тем не менее, в 2010 году Китай снова стал крупнейшим в мире экспортером стали, отправив за рубеж 42,56 млн. т стальной продукции, импортировав лишь немногим более 17,0 млн. т (считая полуфабрикаты). Причем, низкие объемы поставок в четвертом квартале объяснялись, главным образом, слабым спросом. Между тем, уже сейчас китайский прокат может быть востребован в странах Восточной и Юго-Восточной Азии, оживились китайские трейдеры и на индийском направлении. На Ближнем Востоке и в Европе китайская стальная продукция еще недостаточно конкурентоспособна, но в случае продолжения подъема цен в этих регионах она станет таковой уже в ближайшие недели.

В феврале, если к тому времени на мировом рынке не произойдет отката цен на стальную продукцию, китайский прокат снова появится в продаже, причем, не только в Азии, но и в других регионах. И к этому надо быть готовым.

Средние экспортные цены на китайские горячекатаные рулоны, $/т FOB

Китайский экспорт и импорт стали в 2010 году по месяцам, млн. т