/Rusmet.ru, Виктор Тарнавский/ Конец января и начало февраля выдались не совсем удачными для производителей заготовок в странах СНГ. Спрос на эту продукцию на ближневосточном рынке, в принципе, был, но объемы закупок сократились вследствие неблагоприятной ситуации в Турции. Из-за этого украинским и российским экспортерам при заключении февральских контрактов пришлось идти на значительные уступки.

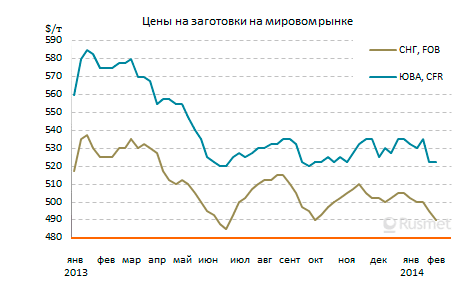

Самые низкие цены наблюдались при продажах в Турцию – $485-495 за т FOB. При этом, от турецких покупателей приходили встречные предложения на уровне $500 за т CFR. В последний раз котировки находились на этом рубеже в июне прошлого года, а опускались ниже него – и вовсе в 2010 году. Контракты с потребителями из Египта и Саудовской Аравии заключались на уровне порядка $495 за т FOB. Объемы продаж по этим направлениям были достаточно значительными, но так и не смогли компенсировать падение турецкого спроса.

По предварительным данным, февральский экспорт заготовок из СНГ может оказаться на 5-6% меньше, чем в предыдущем месяце. По-прежнему вне рынка находятся Донецкий ЭМЗ и «Электросталь» (Курахово), а Белорусский метзавод намерен начать поставки полуфабрикатов только с марта.

По предварительным данным, февральский экспорт заготовок из СНГ может оказаться на 5-6% меньше, чем в предыдущем месяце. По-прежнему вне рынка находятся Донецкий ЭМЗ и «Электросталь» (Курахово), а Белорусский метзавод намерен начать поставки полуфабрикатов только с марта.

Впрочем, по мартовским контрактам цены на заготовки в регионе могут оказаться повыше, чем сейчас. Основные надежды металлургов связаны, при этом, с Турцией, где обстановка, по крайней мере, перестала ухудшаться. Местные компании в январе резко сократили выплавку стали и производство проката вследствие девальвации местной валюты, которая ставит в сложное положение турецкие строительные компании, финансирующие свои проекты, во многом, за счет зарубежных кредитов. Кроме того, в начале февраля турецким металлургам удалось добиться понижения цен на металлолом на $15-20 за т по сравнению со второй половиной января.

Но после того как Центральный банк Турции поднял учетную ставку, курс лиры по отношению к доллару стабилизировался, хотя и на относительно низком уровне. К тому же, в марте активность в национальной строительной отрасли должна возрасти в силу действия сезонных факторов. Так что, спрос на полуфабрикаты со стороны турецких прокатчиков должен возрасти.

В Восточной Азии стоимость заготовок упала в конце января, когда перед новогодними праздниками по китайскому календарю некоторые компании из КНР устроили «дешевую распродажу», предлагая полуфабрикаты в страны Юго-Восточной Азии по $515-520 за т CFR. Российские экспортеры заключали контракты на уровне около $525-530 за т CFR, остальные игроки фактически находились вне рынка.

Хотя в Азии продолжают дешеветь металлолом и железная руда, а на китайском рынке стали и после праздников возобновился спад, экспортеры заготовок все-таки рассчитывают на прибавку в феврале. В частности, китайские компании теперь предлагают эту продукцию не дешевле $525 за т CFR. На региональном рынке появились даже корейские металлурги, котирующие заготовки на уровне $540-550 за т CFR. При этом, в последние дни сообщалось о заключении сделок с корейскими поставщиками, правда, вблизи нижней границы указанного ими интервала. Как и на Ближнем Востоке, надежды поставщиков заготовок связаны, в первую очередь, с приближением весны. Кроме того, в январе азиатские прокатчики приобретали мало «некитайской» продукции и сейчас заинтересованы в пополнении запасов.