/Rusmet.ru, Виктор Тарнавский/ В марте большинство производителей стальной продукции пытались продолжать прежнюю ценовую политику, направленную на дальнейшее повышение котировок. Однако реальные результаты, как правило, были весьма скромными. Подъем на мировом рынке стали, обозначившийся в начале текущего года, не получил продолжения из-за недостаточного спроса. Тем не менее, в апреле металлургические компании, скорее всего, будут предпринимать новые попытки.

Ценовой потолок

Стремление производителей стали к повышению цен невзирая на не слишком подходящую для этого рыночную ситуацию имеет самое простое объяснение: у них просто нет иного выхода. Падение котировок во второй половине прошлого года и относительно низкий уровень загрузки мощностей оказали серьезное негативное воздействие на металлургическую отрасль. Практически все крупнейшие сталелитейные компании мира сообщили о снижении прибыли по итогам прошлого года. Некоторые корпорации завершили 2011 год с убытками. При этом, отрасль еще не успела оправиться от последствий кризиса 2008-2009 годов.

Многие компании в последнее время были вынуждены отказываться от наименее эффективных активов. В частности, Arcelor Mittal остановила в Европе девять доменных печей, причем, некоторые из них, очевидно, больше никогда не вернутся в строй. Решение о перманентном закрытии своего плавильного завода Carsid в Бельгии приняла швейцарская компания Duferco. Американская US Steel за символическую сумму в $1 «вернула» сербскому правительству безнадежно убыточный меткомбинат Sartid. Все эти меры, безусловно, помогают уменьшить убытки, но никак не содействуют увеличению прибылей: для этого нужно поднять цены и (при возможности) расширить объем выпуска.

В нынешней ситуации рост выплавки стали весьма проблематичен. По данным World Steel Association (WSA), за первые два месяца текущего года в мире было произведено на 0,9% стали меньше, чем за тот же период годичной давности. Более-менее значительный прирост наблюдался только в двух странах ‒ США, где в марте котировки на внутреннем рынке пошли вниз из-за избытка предложения, и в Турции, которая на фоне кризисной Европы и депрессивного Ближнего Востока производит впечатление оазиса благополучия.

Тем не менее, турецким металлургам в течение прошлого месяца так и не удалось добиться устойчивого роста цен на свою продукцию, хотя такие попытки предпринимались. В течение нескольких последних недель котировки на длинномерный и плоский прокат в Турции, как минимум, дважды поднимались вверх под влиянием растущего спроса, но затем вскоре возвращались на прежний уровень, поскольку покупательский интерес оба раза оказывался недостаточным, чтобы поддержать новые цены.

Эта проблема характерна не только для Турции. По всему миру металлургические компании, стремившиеся увеличивать стоимость своей продукции, чтобы улучшить финансовые показатели, неизменно упирались в «потолок», причиной которого является, прежде всего, недостаток спроса. Впрочем, здесь надо учитывать и еще один фактор: в большинстве стран мира нынешние мощности по выплавке стали и производству проката избыточны.

При этом, данные излишки, скорее всего, сохранятся в течение ближайших нескольких лет. Ранее специалисты прогнозировали, что выпуск стальной продукции в СНГ и западных странах вернется на докризисный уровень в 2012 году, однако сейчас этот срок сдвигается в неопределенное будущее. Россия, возможно, благодаря внутреннему росту потребления сможет восстановить показатели первой половины 2008 года где-то в 2013-2014 годах. Многие страны Европы, возможно, не вернутся к ним уже никогда. Весьма сомнительными выглядят перспективы Украины на превышение отметки 40 млн. т в год в обозримом будущем (максимальный уровень производства стали ‒ 42,5 млн. т ‒ был достигнут в 2007 году). В Китае продолжается ввод в строй новых мощностей, но объемы выплавки все еще не дотягивают до рекордного показателя июня 2011 года ‒ около 2,0 млн. т в день. По прогнозам ряда специалистов, темпы роста производства стали в стране в этом году сократятся до 2-5% по сравнению с прошлогодними 9,0%.

Кризис, в который западные страны вступили осенью 2008 года, имеет системный характер. Это означает, что все меры, которые сейчас предпринимаются правительством США и Европейской комиссией, способны дать только временный эффект. Накачка финансовой системы деньгами, к которой прибегают Федеральная резервная система и Европейский центральный банк, позволяют финансовым учреждениям лишь восполнять потери от невозврата кредитов и обесценения активов. Кроме того, благодаря этим деньгам в западных странах сейчас не наблюдается дефляции, т.е. снижения цен на все виды товаров и ресурсов, влекущего за собой падение производства. Впрочем, реальный сектор экономики все это «жонглирование финансами» практически не затрагивает.

Зато непосредственное влияние на реальное производство оказывают иные антикризисные меры западных правительств, направленные на сокращение бюджетных расходов. Как правило, власти в первую очередь урезают социальные затраты и различные инвестиционные программы, тем самым оказывая негативное воздействие на потребительский рынок. Его сужение заставляет частные компании тоже прибегать к снижению издержек, ликвидируя рабочие места и оказываясь от закупок нового оборудования. В результате падает спрос как на потребительские, так и на инвестиционные товары, соответственно, уменьшается и металлопотребление.

Все эти процессы продолжают развиваться в мировой экономике. Причем, нет никаких признаков перехода к иной политике в обозримом будущем. Поэтому, как минимум, в течение текущего года мировой рынок стали останется депрессивным, а рассчитывать на существенное увеличение спроса на стальную продукцию не приходится. Конечно, во втором квартале потребление, вероятно, возрастет в силу сезонных факторов, но будет ли этот рост достаточным для оправдания нового повышения цен ‒ большой вопрос.

Планы и реальность

В марте «потолок» цен на горячекатаные рулоны и арматуру в странах Восточной Азии и Ближнего Востока находился на уровне $680-700 за т CFR. Ведущие японские и корейские компании стремятся поднять эту отметку до $750 за т CFR по майским-июньским контрактам и до $850 за т CFR в более долгосрочной перспективе, однако, скорее всего, достигнуть этой цели им не удастся.

На мировом рынке стали сейчас нет страны или региона-лидера, который мог бы вобрать в себя избыточную продукцию. Более того, обороты в мировой торговле стальной продукцией имеют тенденцию к сокращению. Такие страны как Вьетнам, Корея и Турция резко сократили импорт стали (Вьетнам ‒ из-за экономического кризиса, Корея и Турция ‒ вследствие расширения собственного производства). Саудовская Аравия перешла от закупок готового проката к преимущественному приобретению полуфабрикатов. В других странах Персидского залива из-за депрессии в строительной отрасли и увеличению выпуска проката спрос на импортную стальную продукцию значительно сократился. Иран в первом квартале текущего года находился практически вне рынка из-за наложенных на него западными странами санкций, препятствующих проведению международных расчетов. В США в январе-феврале поступили довольно большие объемы стальной продукции из-за рубежа, но в дальнейшем местные компании приостановили импортные операции.

Теоретически, низкие тарифы на фрахт могли бы способствовать расширению международной торговли стальной продукцией, но выравнивание котировок в различных регионах мира препятствует этому. Турецкие компании предлагают арматуру в США или Сингапур, но при этом вынуждены несколько уменьшать цены по сравнению со стоимостью данной продукции для покупателей в соседних странах. Китайский и индийский плоский прокат не пользуется особой популярностью в Европе, так как не дает покупателям особой ценовой выгоды. По этой же причине американцы приостановили закупки российских горячекатаных рулонов. Поставщиков стальной продукции из других регионов в последнее время могут привлекать только Африка и Латинская Америка, но емкость этих рынков весьма ограничена.

В то же время, из-за высоких затрат металлургических компаний и неблагоприятного финансового положения практически никто не пытается увеличить объем продаж (в тоннах) за счет снижения цен. Минимальная стоимость украинских горячекатаных рулонов в конце марта составляла около $610 за т FOB, китайских ‒ примерно $625-630 за т FOB для вьетнамских покупателей. При этом, максимальный уровень цен на аналогичную продукцию европейского, турецкого или японского производства не превышает $680 за т FOB. Рынок относительно стабилен, ему трудно задать движение в какую-либо определенную сторону.

Аналогичная ситуация наблюдалась в марте и на рынке длинномерного проката. Турецкие компании в первой половине месяца пытались довести экспортные котировки на арматуру до $700 за т FOB, однако очень быстро обнаружилось, что потребители в странах Ближнего Востока не готовы платить и $670 за т FOB. Роль регулятора для всего регионального рынка продолжает эффективно играть Саудовская Аравия, где внутренние цены на арматуру еще в 2010 году были зафиксированы на уровне $735-760 за т EXW. Учитывая, что на прокат из Турции или СНГ взимается 5%-ная пошлина, поставлять в Персидский залив арматуру дороже $680 за т CFR, по мнению местных потребителей, не имеет смысла. В то же время, высокая стоимость металлолома и полуфабрикатов удерживает длинномерный прокат от резкого падения: с декабря прошлого года экспортные котировки на турецкую арматуру не опускались ниже $640 за т FOB.

Вообще, первый квартал 2012 года отличался исключительно стабильными ценами на металлургическое сырье. Стоимость коксующегося угля очень медленно снижалась. Спотовые цены на железную руду находились в минимальном интервале: $143-151 за т CFR Китай. Котировки на американский металлолом HMS № 1&2 (80:20) на рынках Турции и Восточной Азии в течение последних трех месяцев не опускались ниже $420 за т CFR и не поднимались выше $480 за т CFR, а в марте разница между минимальным и максимальным уровнями вообще составляла не более $15 за т.

Постоянство цен на сырье и готовую стальную продукцию можно объяснить тем, что спрос на этих рынках в последнее время имеет, так сказать, более равномерный характер. Если ранее сделки обычно заключались «волнами», что приводило к локальным подъемам цен и спадам в периоды пауз, то теперь большинство потребителей предпочитают осуществлять более частые и менее крупные закупки. В условиях дефицита кредитных ресурсов и нестабильной рыночной ситуации мало кто может позволить себе вкладывать значительные средства в запасы.

По этой причине надежды металлургов на существенное увеличение спроса во втором квартале, скорее всего, не оправдаются. Судя по всему, общий уровень котировок на стальную продукцию в апреле останется примерно на том же уровне, что и в предыдущем месяце. Повышения цен на отдельных рынках возможны, но они, скорее всего, будут невысокими и непродолжительными. Условия для подъемов все еще остаются неблагоприятными, хотя и серьезные спады в ближайшем будущем маловероятны.

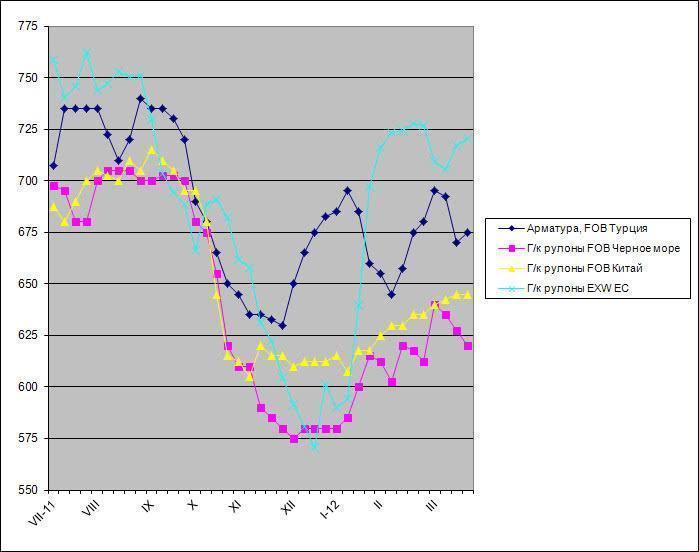

Цены на некоторые виды стальной продукции в 2011-2012 гг., $/т