/Rusmet.ru, Виктор Тарнавский/ Подъем цен на ближневосточном рынке заготовок, в ходе которого стоимость этой продукции производства СНГ впервые с октября прошлого года превысила отметку $600 за т FOB, оказался недолгим. Во второй половине января котировки пошли вниз. По данным трейдеров, на прошлой неделе сделки на поставку российской и украинской продукции осуществлялись из расчета не более $580-590 за т FOB, причем, потребители пытались сбить цены до $570 за т и менее.

В качестве непосредственной причины удешевления заготовок аналитики называют, прежде всего, падение цен на металлолом в Средиземноморье. Однако этот фактор, пожалуй, был, скорее, следствием, вытекающим из общей слабости рынка длинномерного проката в регионе. Из-за дальнейшего роста политической напряженности вокруг Сирии и Ирана большинство покупателей стальной продукции ведут осторожную политику. Объем частных инвестиций в строительные проекты остается очень невысоким. В этой ситуации прокатные компании, закупив достаточно большие объемы полуфабрикатов в декабре и первой половине января, также перешли к политике выжидания.

В середине месяца высокий спрос на заготовки наблюдался в Саудовской Аравии. Местные компании охотно закупали полуфабрикаты в Турции и СНГ по $635-650 за т CFR, однако при первых же признаках спада покупатели сбавили активность, решив сделать паузу. В принципе, прокатчики в Саудовской Аравии, так же как и в ОАЭ, по-прежнему заинтересованы в импорте полуфабрикатов, вопрос только в их цене.

Турецкие компании опустили экспортные котировки на заготовку до $610-620 за т FOB, но жалуются на отсутствие заказов на их продукцию. Впрочем, внутри страны данный материал уже может стоить существенно дешевле. Так, компания Kardemir распродала свою февральскую продукцию по $590 за т EXW и менее. Очевидно, в обозримом будущем местные производители проката будут рассчитывать, прежде всего, на национальных поставщиков полуфабрикатов.

По-прежнему вне рынка находится Иран, хотя у тамошних потребителей присутствует большой интерес к импорту заготовок. В настоящее время в стране ощущается дефицит полуфабрикатов, а цены на длинномерную продукцию резко подскочили. Однако проведению сделок препятствуют валютные колебания и ужесточение режима санкций, которым подвергли страну государства Запада. Расчеты с иранскими импортерами, которые и ранее были непростыми, усложнились до крайности из-за наложенного властями США и Евросоюза запрета на деятельность любых банков, которые ведут финансовые операции с Ираном. В последнее время приостановились даже сделки через Дубаи. Курс иранского риала на межбанке из-за острейшей нехватки свободно конвертируемой валюты в стране за последние полтора месяца упал более чем на 60% и ниже официального примерно на 70%.

Тем не менее, если иранцам и их торговым партнерам удастся решить проблему с оплатой (например, предлагается проводить расчеты с Россией за рубли), российским и казахским металлургам можно будет рассчитывать на существенное расширение спроса со стороны Ирана. Во второй половине января котировки на заготовки в портах Каспия находились в интервале $600-615 за т FOB при минимальном количестве сделок. Но если иранское направление будет разблокировано, очевидно, последует рост цен.

В целом, как полагают специалисты, удешевление длинномерного проката в странах Ближнего Востока еще не дошло до своей крайней точки. Продолжает снижаться стоимость металлолома, в феврале ожидается спад на внутренних рынках ЕС и США. Потребители длинномерной продукции и прокатные заводы в регионе располагают достаточными запасами, чтобы держать паузу еще, как минимум, две-три недели. Судя по всему, новое оживление рынка заготовок, если на Ближнем Востоке не случится новых потрясений, состоится ближе к началу весны.

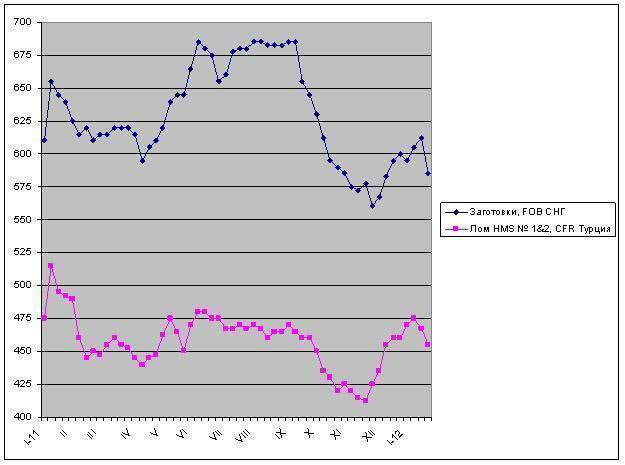

Цены на заготовки и металлолом при поставках в страны Ближнего Востока, $/т