Медь, используемая в производстве электромобилей, подорожала на 15% с начала года (см. график). Оптимизм инвесторов поддерживает ускорение мировой экономики, и особенно развивающихся стран, вкупе с возможными проблемами с предложением металла, отмечают инвесторы и аналитики, опрошенные The Wall Street Journal. «Даже в отсутствие увеличения расходов на инфраструктуру в США глобальные инвестиции в нее весьма велики», во многом благодаря Китаю, говорит Нитеш Шах, стратег по сырьевым рынкам в управляющей компании ETF Securities.

Это подстегивает профильных инвесторов вкладываться в разработку месторождений. Так, Русская медная компания (РМК) решила, что будет строить Томинский ГОК в Челябинской области на одноименном месторождении (запасы, по данным Goldman Sachs, – 1,9 млн т). Стоимость реализации проекта – 65,9 млрд руб., из которых 70%, или 46 млрд руб., компания рассчитывает привлечь в форме проектного финансирования в госбанках: ВТБ, Газпромбанке и Сбербанке. Об этом со ссылкой на компанию пишет «Интерфакс». Представитель компании подтвердил, что с банками ведутся переговоры, но условия финансирования раскрывать не стал. ВТБ ведет переговоры с РМК, банк видит в проекте «значительный потенциал развития», сообщил представитель ВТБ. Представитель Сбербанка на вопросы не ответил. Получить комментарии представителя Газпромбанка не удалось.

По оценке Goldman Sachs, который проанализировал крупнейшие медные проекты в мире, NPV (чистая текущая стоимость) Томинского проекта – минус $516 млн. По оценке аналитиков, капитальные затраты в разработку месторождения составят $1,5 млн.

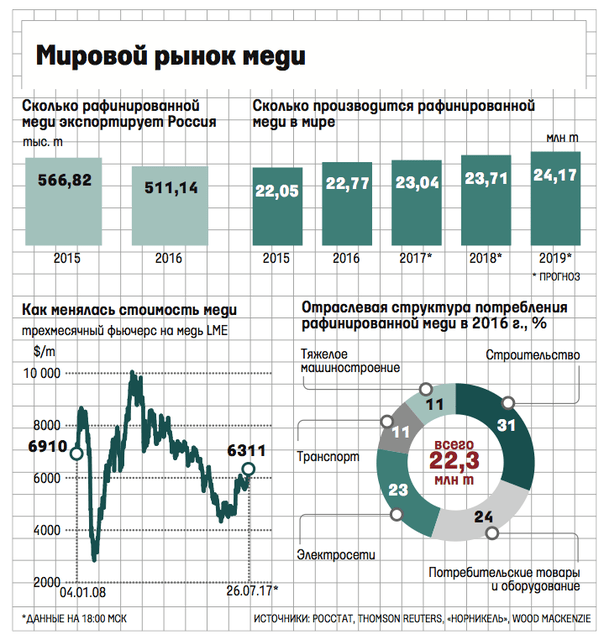

Строительство ГОКа РМК планирует начать во втором полугодии 2017 г. и запустить первую очередь в конце 2019 г., вторую – в конце 2021 г., пишет «Интерфакс». Проектная мощность Томинского ГОКа – 100 000–110 000 т медного концентрата. Из части концентрата на принадлежащем РМК заводе «Карабашмедь» будет производиться черновая медь, часть будет поставляться сторонним покупателям в России и за рубежом, предварительные договоренности с ними есть, рассказал представитель РМК. Условия поставок будут определяться конъюнктурой, добавил он. В России медь производят три крупнейшие компании: «Норникель» (41%), УГМК (40%) и РМК (19%). Около 55% производимой в России меди экспортируется, говорит директор центра экономического прогнозирования Газпромбанка Айрат Халиков. Представители компаний, опрошенные «Ведомостями», уверены, что мировой спрос на медь продолжит расти. РМК рассчитывает, что к концу года цена меди будет не ниже $6000 за тонну (сейчас – $6311). В 2018 г. на рынке может сохраниться незначительный профицит производства рафинированной меди, но в последующие три года суммарный дефицит превысит 1 млн т, уверен представитель РМК. Дело в том, что производство медного концентрата растет медленнее спроса – лишь на 1,1% в год – из-за снижения содержания меди в отрабатываемых месторождениях, выбывания старых запасов, задержек ввода и переноса разработки новых проектов, поясняет представитель. А потребление катодной меди (конечный продукт медной цепочки) будет расти на 2,7%, прогнозирует РМК. Разрыв между темпами роста производства медного концентрата и катодной меди невозможно будет покрыть за счет иных источников сырья, уверен собеседник «Ведомостей». В 2016 г. мировое производство рафинированной меди составило 22,776 млн т, а производство меди в медном концентрате – только 16,148 млн т. Спрос на катодную медь может увеличить запрет Китая на ввоз медесодержащих ломов, говорит представитель «Норникеля». «Мы ожидаем в ближайшие годы рост спроса, связанный с переходом на электромобили», – отмечает представитель компании. Увеличение доли электромобилей до 10%, по оценкам «Норникеля», приведет к росту потребления меди на 1 млн т.

Сейчас цены на медь поддерживает растущий спрос производителей электромобилей, сказал аналитик АКРА Максим Худалов. «Мировые запасы меди достаточно малы, особенно по сравнению с запасами никеля, поэтому цена на металл реагирует на новости, касающиеся изменения баланса спроса и предложения», – добавляет аналитик «Атона» Андрей Лобазов. По прогнозам РМК, в 2018 г. биржевая цена меди поднимется до $6000–6200 за тонну, а в 2019–2020 гг. – до $6500. По оценкам аналитиков УГМК, к 2022 г. цена за тонну меди может вырасти до $7250.

Глобальный дефицит меди в мире, по оценкам Халикова, наступит после 2019–2020 гг. «В 2012–2016 гг. цены на медь постоянно сокращались, что вело к снижению инвестиций в разработку медных месторождений», – добавляет эксперт.