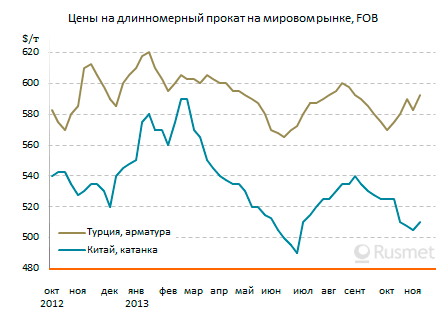

/Rusmet.ru, Виктор Тарнавский/ Резкое подорожание металлолома, прибавившего в Турции около $20-30 за т в течение октября, поставило перед местными металлургами задачу достижения аналогичного увеличения котировок на готовый прокат. Почти до самого конца октября эта задача решалась не слишком успешно вследствие относительно низкого спроса на конструкционную сталь в регионе. Турецким металлургам не удавалось поднять экспортные цены на арматуру выше отметки $585 за т FOB, хотя предложения от некоторых компаний и в середине октября поступали из расчета $600 за т FOB и более.

Ситуация изменилась только в последних числах октября, когда на турецком рынке стали произошла долгожданная активизация спроса. Местные строительные компании, на протяжении более двух месяцев старавшиеся сократить запасы стальной продукции, приступили к их пополнению. Благодаря этим закупкам внутренние цены на длинномерный прокат прибавили порядка $10 за т. Арматура, в частности, варьируется между $590 и $610 за т EXW в зависимости от колебаний курса турецкой лиры по отношению к доллару.

Новые продажи внутри страны снизили давление на экспортные котировки. Тем более, что и спрос на турецкую арматуру в конце октября – начале ноября заметно оживился. Сообщалось, в частности, о поставках крупных партий продукции в Ирак, Ливан, Йемен, африканские страны. Интерес к приобретению турецкого длинномера в конце октября проявляли европейские покупатели, пока повышение курса доллара по отношению к евро в ноябре не сделало такие сделки проблематичными.

Новые продажи внутри страны снизили давление на экспортные котировки. Тем более, что и спрос на турецкую арматуру в конце октября – начале ноября заметно оживился. Сообщалось, в частности, о поставках крупных партий продукции в Ирак, Ливан, Йемен, африканские страны. Интерес к приобретению турецкого длинномера в конце октября проявляли европейские покупатели, пока повышение курса доллара по отношению к евро в ноябре не сделало такие сделки проблематичными.

Даже некоторые американские трейдеры на свой страх и риск заключают сделки с турецкими поставщиками, несмотря на то что Комиссия по международной торговле США в конце октября постановило, что импорт арматуры из Турции наносит ущерб национальным производителям данной продукции и продолжило антидемпинговое расследование.

По данным турецких источников, в некоторых случаях цены при экспортных поставках арматуры в начале ноября могли достигать $600 за т FOB, хотя, по большей части, повышение котировок было более скромным – до $585-595 за т FOB. На региональном рынке сохраняются два главных слабых места – относительно низкий спрос на длинномерный прокат в странах Персидского залива, включая Саудовскую Аравию, и поставки дешевой китайской продукции.

В конце октября цены на арматуру в ОАЭ сократились на $15-20 за т. Ведущие местные поставщики и катарская Qatar Steel понизили ноябрьские котировки до около $590-600 за т CPT/EXW. Вследствие этого предложения турецких компаний на уровне выше $590 за т CFR (плюс 5%-ная пошлина) не вызывают интереса у местных дистрибуторов. Кроме того, сообщается, что металлурги в ОАЭ, недовольные снижением котировок из-за слабого спроса, обратились к властям с просьбой принять меры для усиления протекционистской защиты внутреннего рынка.

Китайские компании в начале ноября снова понизили цены на длинномерную продукцию. Покупатели в Ливане и ОАЭ получали предложения о поставке арматуры и катанки в январе всего лишь по $535-545 за т CFR. Правда, ближе к середине текущего месяца котировки могут немного возрасти. По крайней мере, китайские экспортеры в последние дни пытаются повысить цены на катанку на $5 за т, до около $505-515 за т FOB.

Очевидно, в дальнейшем турецкие компании будут продолжать попытки повышения экспортных котировок, однако реализовывать их будет все труднее. Рост цен на металлолом приостановился, а увеличение спроса на конструкционную сталь в Турции, судя по всему, имеет краткосрочный характер. Вполне вероятно, что через одну-две недели металлургам придется возвращать цены на прежний уровень.

Что касается производителей стали из СНГ, то они даже не пытались увеличить стоимость своей продукции в ноябре. Цены на арматуру остаются на уровне $570-575 за т FOB, причем, в конце октября ливанские компании могли совершать сделки и по $565 за т FOB, а катанка при поставках в страны Ближнего Востока и Африки варьирует между $560 и $585 за т FOB при весьма слабом спросе.