/Rusmet.ru, Виктор Тарнавский/ Пока в странах Ближнего Востока продолжается Рамадан, который завершится только 9 сентября, рассчитывать на значительный спрос на длинномерный прокат не приходится. Хотя запасы стальной продукции у трейдеров, как правило, невелики, многие покупатели воздерживаются от проведения крупных операций, поскольку пока не получают обнадеживающих сигналов от конечных потребителей. Опасения по поводу нового обострения кризиса в западных странах осенью-зимой этого года вынуждают экспортеров нефти вести себя осторожно и не планировать значительных трат на крупные строительные проекты.

По данным турецких компаний, спрос на арматуру на Ближнем Востоке имеет спорадический характер. В течение последних нескольких недель небольшие объемы продукции покупали компании из Саудовской Аравии, Ирана, Ирана, стран Леванта и Северной Африки, достаточно приличным был объем продаж и в Турции, однако практически не заключалось новых контрактов на поставки в ОАЭ. Все большую долю регионального рынка занимают местные металлурги – производители длинномерного проката из Саудовской Аравии, Emirates Steel, катарская Qasco, активно экспортирующая свою продукцию в страны Персидского залива, где она не облагается 5%-ной пошлиной.

До недавнего времени стоимость турецкой арматуры в Персидском заливе, как правило, не превышала $600-610 за т CFR, причем, с учетом пошлины эти цены были не ниже, а то и выше, чем у Emirates Steel или Qasco. В конце августа на рынке появились даже некоторые китайские компании, пытающиеся сбросить излишки своей арматуры по $600-605 за т CFR. Однако на этой неделе турецкие компании подняли свои котировки до $605-620 за т FOB. Пока сделок на таких условиях не заключалось, однако экспортеры считают, что смогут довести цены до того уровня после Рамадана, когда реальный спрос пойдет на подъем.

Основания для нового роста цен на конструкционную сталь в регионе и в самом деле есть. Египетская компания Ezz Steel повысила внутренние котировки на арматуру в сентябре более чем на $60 за т, доведя их до около $692 за т EXW. Без учета 8%-ного налога это соответствует немногим более $640 за т. Резкий рост цен на длинномерный прокат происходит в настоящее время и в Иране. Стоимость арматуры местного производства преодолела рубеж $750 за т EXW и подходит к $800 за т EXW, хотя, конечно, этот подъем вряд ли будет продолжительным.

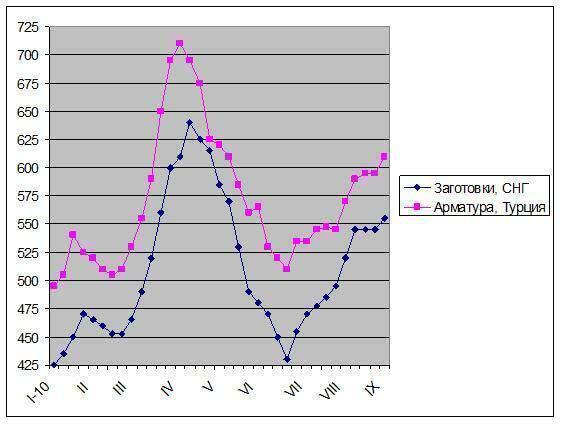

Кроме того, металлургические компании обращают внимание клиентов и на подорожание сырья. Стоимость металлолома при поставках в Турцию достигла $400 за т CFR и, по мнению большинства аналитиков, этот рубеж будет превзойден в четвертом квартале. Российские и украинские экспортеры заготовки также подняли цены на свою продукцию для покупателей в Турции и других ближневосточных странах до $550-565 за т FOB. Спада на этом рынке в ближайшем будущем тоже не ожидается.

Судя по всему, стоимость длинномерной продукции на Ближнем Востоке в сентябре, действительно, пойдет в рост. По крайней мере, этого ожидают и к этому готовы все участники рынка. Однако размах и продолжительность этого повышения будут зависеть от двух факторов. Во-первых, насколько устойчивым окажется этой осенью экономическое положение в мировой экономике вообще и на Ближнем Востоке в частности, как поведет себя в той ситуации рынок нефти. Во-вторых, каким будет объем предложения длинномерной продукции на региональном рынке в сентябре-октябре. Сократив выпуск в последние месяцы, производители смогли сбалансировать спрос и предложение, а в ближайшие недели возможно даже возникновение некоторого дефицита. Однако в целом спрос на импортную арматуру в странах Ближнего Востока остается достаточно ограниченным, поэтому важно не допустить избытка поставок.

Цены на заготовки и арматуру на Ближнем Востоке, $/т FOB