/Rusmet.ru, Виктор Тарнавский/ Увеличение спроса на стальную продукцию в начале второго квартала оказалось непродолжительным. Уже во второй половине апреля металлургические компании столкнулись с сокращением объема закупок. В результате производителям в очередной раз не удалось добиться повышения котировок на прокат, а на некоторых рынках цены даже пошли вниз. Как и ранее, рынок выглядит разбалансированным. Объемы производства превышают уровень спроса, а потребности клиентов в стальной продукции остаются ограниченными.

Нарушение равновесия

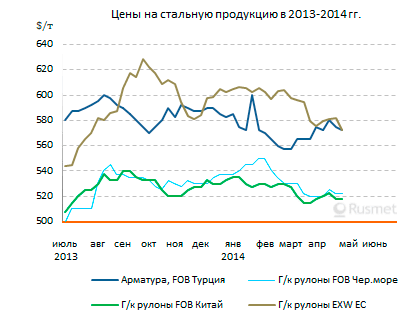

Пожалуй, с конца прошлого года ситуация на мировом рынке стали развивается словно по одному и тому же сценарию. В начале каждого нового месяца металлургические компании объявляют о повышении котировок, даже иногда добиваются кое-каких успехов, но в конечном итоге попытка оказывается проваленной: желанного роста не происходит. Практически на всех рынках стоимость стальной продукции в конце апреля была немного ниже, чем в начале текущего года.

При этом, следует отметить, что апрельская попытка имела определенные шансы на успех. Традиционно в начале второго квартала спрос на стальную продукцию на мировом рынке идет вверх – в частности, в силу действия сезонных факторов. Кроме того, в конце марта – начале апреля действительно наблюдалась определенная активизация покупателей в Китае, Турции, европейских странах, а макроэкономические индикаторы в Евросоюзе и США указывали на улучшение обстановки.

Тем не менее, повышение котировок по итогам апреля было замечено только на американском рынке плоского проката. В течение месяца стоимость горячекатаных рулонов в США возросла, в среднем, более чем на $30 за т и достигла максимального уровня за последние три месяца. Впрочем, произошло это в силу удачных для поставщиков обстоятельств. Прежде всего, неблагоприятные погодные условия привели к тому, что сразу три крупных комбинаты были вынуждены прекратить отгрузку плоского проката на спотовый рынок. При этом, американский рынок относительно закрытый, поэтому возникший дефицит не удалось покрыть за счет импорта. Наконец, как раз к апрелю дистрибуторские компании в значительной мере исчерпали резервы и поэтому были вынуждены совершать закупки несмотря на подорожание.

Тем не менее, повышение котировок по итогам апреля было замечено только на американском рынке плоского проката. В течение месяца стоимость горячекатаных рулонов в США возросла, в среднем, более чем на $30 за т и достигла максимального уровня за последние три месяца. Впрочем, произошло это в силу удачных для поставщиков обстоятельств. Прежде всего, неблагоприятные погодные условия привели к тому, что сразу три крупных комбинаты были вынуждены прекратить отгрузку плоского проката на спотовый рынок. При этом, американский рынок относительно закрытый, поэтому возникший дефицит не удалось покрыть за счет импорта. Наконец, как раз к апрелю дистрибуторские компании в значительной мере исчерпали резервы и поэтому были вынуждены совершать закупки несмотря на подорожание.

Пример США, где ограничение объемов предложения совпало с активизацией покупателей, очень красноречиво показывает, чего не хватало металлургам в других регионах мира. Проблема производителей повсеместно заключалась в том, что спрос в начале второго квартала расширился в меньшей степени, чем ожидалось, а объем выпуска, наоборот, существенно увеличился.

Именно это, в частности, произошло в апреле в Китае, где дистрибуторы уже в середине месяца заполнили металлобазы и сократили объемы закупок, спровоцировав этим новый спад на национальном рынке проката. При этом, хотя по итогам первого квартала 2014 года в стране был зафиксирован 7,5%-ный рост ВВП, в промышленности, а особенно, строительном секторе Китая в последние месяцы наблюдается глубокий спад, из-за чего спрос на стальную продукцию практически не увеличивается. Причем, местные эксперты считают, что объявленные в марте правительством меры по стимулированию экономики за счет дополнительных инвестиций в строительство железных дорог не окажут существенного воздействия на реальный уровень потребления проката.

Между тем, по итогам первого квартала в Китае было выплавлено 202,7 млн. т стали, на 5,7% больше, чем в тот же период годом ранее, а в марте объем выпуска впервые превысил отметку 70 млн. т. Не удивительно, что национальный рынок оказался просто не в состоянии «впитать» такую массу стальной продукции, а отправить на экспорт все излишки китайским поставщикам не удалось.

Аналогичная ситуация наблюдалась и в странах Евросоюза. С одной стороны, потребление плоского проката в странах региона в апреле ощутимо прибавило. Да и вообще, по оценкам региональной металлургической ассоциации Eurofer, видимый спрос на сталь в ЕС в первом квартале текущего года увеличился на 2,7% по сравнению с январем-мартом прошлого года. В частности, в Европе снова расширяется производство автомобилей, а уровень безработицы медленно идет на спад.

Однако, с другой стороны, объем выплавки стали в ЕС по итогам первого квартала прибавил сразу 6,7% по сравнению с аналогичным периодом годичной давности. В частности, на 9,3% возрос объем выпуска в кризисной Италии, из-за чего местные металлургические компании были вынуждены прибегнуть к агрессивному демпингу на рынках других стран ЕС. К тому же, относительно высокий курс евро по отношению к доллару благоприятствовал импорту стальной продукции в государства региона.

Не оправдались ожидания на расширение спроса и у ближневосточных поставщиков проката. Турецкие металлурги, можно сказать, как манны небесной, ждали выборов в местные органы власти, состоявшихся 30 марта. Подразумевалось, что после выборов политическая напряженность в стране резко снизится, а бизнес-активность, наоборот, пойдет вверх. Политическая обстановка, и в самом деле, нормализовалась, но вот увеличение закупок стальной продукции оказалось очень кратковременным. Как выяснилось, более серьезными проблемами для турецких промышленников и строителей являются повышение процентных ставок по кредитам, валютная нестабильность и экономическая депрессия в Евросоюзе, крупнейшем торговом партнере Турции.

Ряд государств Ближнего Востока, в свою очередь, в последние месяцы сократили объем импорта стальной продукции. В Ираке, например, это произошло вследствие политической нестабильности, оказавшей неблагоприятное влияние на экономику. Но в ОАЭ, Саудовской Аравии, Алжире расширяется собственное производство проката, зачастую имеющее импортозамещающий характер.

В итоге большинство металлургических компаний встретили май не в лучшем настроении. На рынке доминируют пессимистичные ожидания. Лишь немногие производители, в частности, в Турции объявили о новой попытке повышения котировок, остальные пока планируют оставить нынешние цены без изменений.

Долгосрочная стагнация

Шансы на повышение цен в мае, действительно, выглядят весьма низкими. Помимо неблагоприятного соотношения спроса и предложения, не на стороне металлургов находится в настоящее время и «сырьевой фактор».

Цены на металлолом, достигнув максимального уровня к концу первой декады апреля, затем пошли вниз, потеряв до конца месяца около $10 за т из-за недостаточного спроса. При этом, в мае ожидается удешевление металлолома в США. Сбор лома сейчас достигает сезонного максимума, так что рассчитывать на существенное повышение котировок в обозримом будущем не приходится.

Железная руда во второй половине апреля также резко подешевела, опустившись вплотную к отметке $105 за т CFR Китай. В первом квартале китайские компании импортировали избыточные объемы сырья, из-за чего его запасы в портах к концу апреля приблизились к не виданной ранее отметке 110 млн. т. В результате покупательная активность китайских металлургов сейчас падает. Многие эксперты полагают, что в мае стоимость руды сократится до менее $100 за т CFR Китай, причем, на достаточно длительный срок. При этом, дешевизна сырья оказывает прямое воздействие на экспортные котировки китайского проката.

Проблемы Китая с избыточным производством стали, судя по всему, имеют еще более долгосрочный характер. Как считают, в частности, в национальной металлургической ассоциации CISA, восстановление баланса на рынке может занять до 2-3 лет. Надеяться на резкое расширение спроса на стальную продукцию в Китае пока сложно, а правительственные меры, направленные на сокращение выплавки стали посредством ужесточения экологических нормативов, на практике, как оказывается, имеют весьма ограниченный характер.

Судя по всему, снижение объемов производства стали в Китае будет вызвано, главным образом, финансовыми факторами. Банки оказывают все более сильное давление на металлургов, требуя возврата кредитов, за счет которых финансировались программы экспансии прошлых лет. По данным CISA, порядка 40% крупных и средних сталелитейных компаний в стране на сегодняшний день являются убыточными. Правда, металлургические заводы пользуются поддержкой со стороны местных властей, которые совершенно не заинтересованы в закрытии предприятий и потере тысяч рабочих мест. Так что, процесс «естественного отбора» в отрасли, очевидно, затянется.

В западных странах несмотря на оптимистичные заявления политиков и благоприятные экономические показатели ситуация в реальном секторе остается сложной. В США экономику фактически вытягивает на себе нефтегазодобывающая отрасль. По прогнозу Energy Information Administration, добыча нефти в США увеличится в текущем году на 14% по сравнению с прошлым годом, что влечет за собой расширение инвестиций в производство оборудования, транспортную отрасль, строительство нефтепроводов, нефтепереработку. В Европе такой «флагманской» отрасли нет, что и объясняет стагнацию региональной экономики.

Кстати, нынешний украинский кризис, основной мишенью которого является, безусловно, Россия, можно объяснить и с экономической точки зрения. Втягивание России в конфликт, которым занимаются США и их киевские марионетки, может ставить одной из целей сокращение российского экспорта нефти вследствие санкций либо внутренней нестабильности и, таким образом, создание пространства для дальнейшей экспансии американского нефтегазового сектора. Кроме того, новая «гонка вооружений» может стать для западных стран методом стимулирования экономики с помощью военных заказов.

Однако эти процессы, если они, конечно, будут иметь место, носят достаточно долгосрочный характер. В ближайшие же месяцы реальное потребление стальной продукции в экономике западных стран останется относительно низким. Не произойдет улучшения и на потребительском рынке, что будет сдерживать развитие экспортных отраслей промышленности таких стран как Китай, Корея, Турция.

Также следует заметить, что в ближайшие месяцы негативное воздействие на прокат будут оказывать и сезонные факторы. В странах Азии в начале июня начинается сезон дождей, а в мусульманских государствах Рамадан в этом году начнется уже 28 июня. Причем, большинство потребителей и в Восточной Азии, и на Ближнем Востоке уже, как правило, заключили июньские контракты. Нового подъема в этих регионах не ожидается, как минимум, до осени.

Таким образом, в мировой экономике будет продолжаться депрессия, а цены на стальную продукцию останутся на относительно низком уровне. При этом, при относительно стабильном спросе конкретное направление ценовых колебаний будет определять, в первую очередь, объем предложения.