/Rusmet.ru, Виктор Тарнавский/ Во второй декаде апреля экспортеры арматуры из Турции и стран СНГ благодаря снижению цен на металлолом смогли несколько уменьшить стоимость и своей продукции. Котировки на турецкую арматуру, отправляемую в страны Ближнего Востока, сократились до $640-660 за т FOB, а предложения от украинских компаний и Белорусского металлургического завода поступали из расчета $630-660 за т FOB. Одновременно понизились внутренние цены на арматуру на российском и турецком рынках.

По оценкам трейдеров, спрос в регионе остается невысоким. По-прежнему практически не осуществляют закупок египетские компании. Вследствие падения активности в национальной строительной отрасли потребности егиептских клиентов в арматуре пока вполне удовлетворяют местные производители. К тому же, из-за относительно низкого курса египетского фунта по отношению к доллару импортная продукция в настоящее время неконкурентоспособна даже по ценам порядка $650-660 за т CFR, которые предлагают некоторые турецкие экспортеры.

В странах Леванта закупки пока ограничиваются приобретением небольших партий. У местных дистрибуторов еще не исчерпались запасы, кроме того, политическая нестабильность в Сирии изрядно напугала предпринимателей. В результате ни конечные потребители, ни трейдеры не рискуют создавать запасы.

Более благоприятная ситуация складывается в странах Персидского залива. В последние недели пошли в рост закупки арматуры в Ираке. По словам трейдеров, интерес к приобретению конструкционной стали за рубежом проявляют иранские компании, хотя сделок пока мало. Турецкие экспортеры ориентируют большую часть поставок на Саудовскую Аравию, Оман, Кувейт. Снижение цен до $650-660 за т CFR помогло им получить новые контракты даже в ОАЭ и Йемене.

Правда, в целом потребность стран Персидского залива в импортной арматуре сократилась в несколько раз по сравнению с докризисным периодом. По мнению ряда экспертов, строительный бум в Дубаи в будущем уже не повторится. Несмотря на то, что ОАЭ по-прежнему выглядит привлекательным направлением для инвестирования вследствие своей политической стабильности, основные средства в ближайшие годы будут направлены не на рынок недвижимости, а на развитие инфраструктуры и промышленности.

При этом, производство арматуры в стране уже сейчас становится избыточным. В начале апреля прокатный стан на 500 тыс. т арматуры в год запустила компания Conares Metal Supply, а в середине апреля о завершении второй стадии своего мегапроекта расширения мощностей сообщила Emirates Steel Industries, которая теперь обладает возможностями для выплавки до 2,8 млн. т стали в год.

Судя по всему, уже в будущем году ОАЭ превратится в нетто-экспортера арматуры (если еще является им сейчас). Благодаря тому, что на продукцию компаний из ОАЭ в странах Персидского залива не взимается 5%-ная пошлина, ее конкурентоспособность в регионе не ниже, чем у турецкой. При этом, большая часть покупок по-прежнему приходится на проекты, финансируемые государством, для которых закупается, в основном, арматура местного производства.

Тем не менее, в целом рыночная ситуация на Ближнем Востоке выглядит небезнадежной для поставщиков. По мнению многих наблюдателей, процесс оптимизации складских запасов арматуры в странах региона подходит к концу. Уже в начале мая можно рассчитывать на то, что реальное потребление совпадет с видимым. Спрос, при этом, останется весьма низким вследствие общего экономического спада в регионе, однако он будет все же относительно стабильным.

Турецкие металлургические компании в связи с этим рассчитывают, что в мае им удастся немного приподнять цены на арматуру. Впрочем, судя по всему, у них просто не будет иного выхода, потому что в мае ожидается возобновление роста на региональном рынке металлолома. Очевидно, именно сырьевой фактор будет определяющим на ближневосточном рынке длинномерного проката в ближайшие несколько недель, а то и месяцев.

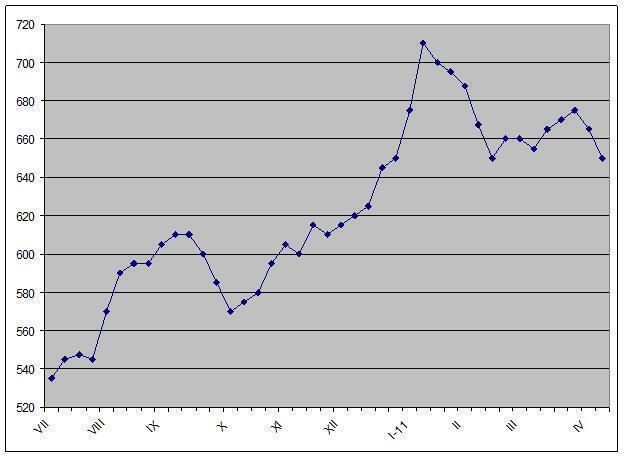

Цены на арматуру в странах Ближнего Востока, $/т FOB Турция