/Rusmet.ru, Виктор Тарнавский/

Четырехмесячный спад на мировом рынке стали завершился. В июле стоимость

стальной продукции повсеместно пошла на повышение. Подорожало, правда, и

металлургическое сырье – металлолом, железная руда, коксующийся уголь. Тем не

менее, металлургические компании настроены оптимистично и рассчитывают на

продолжение роста цен в конце лета, когда на рынке должен произойти сезонный

подъем деловой активности. Правда, в последние несколько лет такие расчеты не

всегда оправдывались.

Повышение

в вакууме

Рост цен в начале

третьего квартала можно назвать достаточно типичным явлением на мировом рынке

стали. Как раз к концу первого полугодия завершается процесс «destocking», т.е. сокращения складских запасов проката

и начинается «restocking» – новые закупки с расчетом на активизацию

конечных потребителей в сентябре.

В этом году все

пошло по привычному сценарию. На всех трех крупнейших региональных рынках – в

Восточной Азии, на Ближнем Востоке и в Европе в июле наблюдалось увеличение

видимого спроса на стальную продукцию, сопровождавшегося повышением котировок.

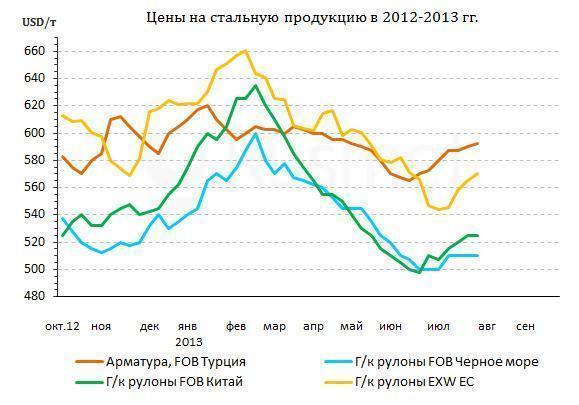

В целом рост цен на

стальную продукцию за прошедший месяц составил $10-20 за т. Но наиболее

значительное подорожание произошло на дальневосточном рынке плоского проката.

Его инициатором выступили китайские металлургические компании, еще с начала

июня приступившие к увеличению стоимости своей продукции как на внешнем, так и

на внутреннем рынке.

Характерно, что если

в самом Китае спрос на прокат в июле действительно возрос по сравнению с

предыдущим месяцем, что проявилось, в частности, в сокращении складских запасов

у металлургических компаний, то в других азиатских странах существенного

изменения к лучшему в этом отношении не произошло. Китайские компании и взявшие

с них пример другие азиатские производители, можно сказать, повышают котировки

авансом, в расчете на будущий осенний подъем. При этом, предложения по

сентябрьским контрактам поступают по ценам, на $15-30 за т превосходящим

текущий рыночный уровень. Металлурги стремятся создать у своих клиентов

соответствующие ожидания и реализовать их при проведении реальных продаж ближе

к концу августа.

Похожие процессы

происходят и в странах Европейского Союза. В первой половине июля цены на

плоский прокат в регионе стабилизировались на минимальном почти за три с

половиной года уровне. Спрос повсеместно характеризовался как крайне низкий.

Металлургические компании жаловались на хронические проблемы с финансированием

у дистрибуторов, вынуждающие их совершать закупки в минимальных объемах и

мелкими партиями. Ряд компаний, в частности, итальянская Riva и некоторые восточноевропейские комбинаты проводили

откровенно демпинговую политику, вынуждая других поставщиков тоже сбавлять

цены.

Как ни удивительно,

основной причиной восстановления европейского рынка стало… приближение периода

летних отпусков. Во время сезонного спада деловой активности производители не

видели необходимости в дальнейшем понижении котировок. Та же Riva во второй половине июля, когда отпала нужда в

стимулировании сбыта, подняла экспортные и внутренние цены на плоский прокат, в

среднем, на 20 евро за т и тем самым помогла стабилизировать итальянский рынок

– самый проблемный в регионе. Это дало возможность Arcelor

Mittal анонсировать повышение котировок на те же 20 евро за т

по сентябрьским контрактам. Позднее к этой инициативе присоединились и другие

крупные производители.

На европейском рынке

длинномерного проката повышение цен также произошло в период максимального

ослабления спроса. Металлургические компании, остановив в конце июля свои

мини-заводы для проведения ремонтов, которые продлятся до конца лета, объявили

об увеличении котировок, в среднем, на 20-25 евро за т. Причем, реальными

сделками эти новые цены подтверждаются лишь в минимальной степени.

Если в Европе и

Восточной Азии рост цен имеет пока что, скорее, виртуальный характер, то на

Ближнем Востоке достаточно скромное (не более чем на $10-15 за т) подорожание

длинномерного проката было вызвано вполне реальными причинами. Наступление

Рамадана 9 июля на этот раз не привело к существенному падению спроса на

стальную продукцию. Все крупнейшие потребители конструкционной стали в регионе

– Саудовская Аравия, Ирак, ОАЭ – продолжали закупки. Кроме того, достаточно

высокий уровень активности сохранил и турецкий рынок длинномерного проката.

Правда, здесь

значительную роль сыграл и сырьевой фактор. Турецкие металлургические компании

достаточно спокойно приняли повышение цен на металлолом и заготовки,

рассчитывая компенсировать их за счет увеличения стоимости готовой продукции в

конце лета – начала осени. В результате металлолом и арматура усиливали друг

друга, так что и та, и другая продукция в течение прошедшего месяца немного

прибавила в цене.

Цены на плоский

прокат на ближневосточном рынке в июле больше реагировали на движение котировок

в других регионах. Единственным самостоятельным фактором стали, пожалуй,

забастовки на двух турецких металлургических предприятиях и угроза конфликта на

Erdemir, крупнейшем меткомбинате страны. Это

способствовало подъему цен на горячекатаные рулоны в стране более чем на $30 за

т по сравнению с началом июля, хотя реальная рыночная ситуация его, в целом, не

оправдывала.

Теперь участникам

мирового рынка стали, очевидно, следует ждать нового повышения цен в августе.

Хотя как раз здесь и могут возникнуть вопросы. Июльский рост происходил словно

в вакууме, при минимальном участии потребителей. А в августе новые цены должны

пройти проверку реальными сделками. И не факт, что они ее выдержат.

Планы

и факты

Пожалуй, наиболее

устойчивым следует признать положение ближневосточных производителей

длинномерного проката. Спрос на эту продукцию выглядит устойчивым сейчас и вряд

ли уменьшится в обозримом будущем. При этом, после окончания Рамадана (5

августа) производители действительно могут рассчитывать на увеличение закупок.

Существенный рост

котировок на арматуру в странах Ближнего Востока, правда, выглядит

маловероятным. В Саудовской Аравии, где существует государственное

регулирование цен, стоимость импортной продукции принципиально не поднимается

выше $610-620 за т CFR. Кроме того, в этой

стране, равно как и в ОАЭ во втором полугодии должно расшириться собственное

производство длинномерного проката. Безусловно, поставщики металлолома и арматуры

могут разогнать подъем и до более существенных величин, но он будет иметь

краткосрочный характер.

В отношении листовой

стали поводов для оптимизма еще меньше. Безусловно, металлургические компании в

августе продолжат взвинчивать цены, но покупатели могут не принять это

подорожание. Собственно, так и происходило в июле, когда потребители в странах

Юго-Восточной Азии отказывались от заключения новых контрактов.

Дело в том, что

Китай по-прежнему остается «слабым звеном» мирового рынка стали. Объем выплавки

в этой стране на протяжении уже нескольких месяцев остается избыточным. В

первом полугодии текущего года в Китае было произведено почти 390 млн. т стали,

на 7,9% больше, чем за тот же период годичной давности. В то же время, рост

китайского ВВП тормозится. Западные страны сокращают спрос на китайские

промышленные товары, а правительство страны не желает прибегать к небезопасным

мерам искусственного стимулирования экономики. Увеличение объема потребления

стальной продукции в стране прогнозируется в текущем году в 5-6% – меньше, чем

могут обеспечить металлурги.

Некоторые

специалисты рассматривают июльский рост цен в Китае как временное явление. По

их отзывам, большая часть закупок в прошедшем месяце пришлась на дистрибуторов,

пополнявших запасы, в то время как реальное потребление остается относительно

невысоким. Собственно, в конце июля стоимость основных видов проката в стране

немного уменьшилось, и многие участники рынка рассматривают это как начало

нового спада. Возможно, металлурги в ближайшее время смогут откорректировать

ситуацию, но в целом ожидания потребителей трудно назвать благоприятными для

металлургов.

Не менее сложной

выглядит обстановка и в европейских странах. С одной стороны, местные эксперты

заявляют о достигнутом улучшении по сравнению с провальным первым полугодием.

Потребление стальной продукции в регионе в 2013 году должно сократиться по

сравнению с прошлым годом, но, по общему мнению, крайняя точка спада уже

позади, она была пройдена где-то в начале второго квартала.

Однако, с другой стороны,

эти обнадеживающие заявления не подкрепляются реальными экономическими данными.

В странах ЕС продолжает расти безработица, не преодолен спад в таких крупных

металлопотребляющих отраслях как строительство, автомобилестроение,

трубопрокатная промышленность. Без сомнения, европейские металлурги добьются

определенного повышения сентябрьских котировок на свою продукцию и даже,

возможно, смогут вызвать волну закупок, но заключение октябрьских контрактов

может обернуться для них неприятным сюрпризом.

Немалую важность

имеет и еще один аспект. В первом полугодии многие специалисты заявляли, что

мировой рынок стали можно будет стабилизировать только при условии сокращения

объемов предложения. Перепроизводство было названо главной проблемой отрасли, в

частности, в отчете Комитета по стали ОЭСР. В последние несколько недель, когда

цены, наконец-то, пошли на подъем, эти разговоры прекратились. Более того,

многие металлургические компании как в Китае, так и в некоторых других странах

мира рассчитывают на расширение объемов выпуска в третьем квартале, как раз в

период максимального спроса. Эти настроения способны усилить дисбаланс на

мировом рынке.

Избыток предложения

стальной продукции и низкие цены стимулируют протекционистские настроения в

ряде стран. В частности, в июле крупное антидемпинговое расследование по трубам

стартовало в США. В некоторых государствах АТР и Латинской Америки вводятся

ограничения на импорт китайской стальной продукции. Это требует от

металлургических компаний проведения более осторожной политики и, опять-таки,

ограничения объемов предложения.

Таким образом,

прогнозы на август выглядят для мирового рынка стали не самыми оптимистичными.

Всеобщее повышение котировок на стальную продукцию в ближайшие несколько

недель, безусловно, произойдет, но оно окажется устойчивым лишь в том случае,

если будет подкреплено реальным улучшением экономической обстановки в Китае,

странах Восточной Азии и Евросоюза. Такие ожидания на рынке, действительно,

сформировались, но относиться к ним надо все-таки осторожно.