/Rusmet.ru, Виктор Тарнавский/ Когда турецкие компании в середине апреля вслед за началом подъема на внутреннем рынке длинномерного проката объявили о повышении экспортных котировок на арматуру до $685-700 за т FOB, большинство аналитиков высказывали предположения о том, что эта инициатива не завершится успехом. Однако действительность, как говорится, превзошла все «ожидания».

Уже через неделю турецким металлургам пришлось резко понижать цены, причем, наметившийся спад, скорее всего, не ограничится возвращением котировок на прежний уровень ‒ порядка $670 за т FOB. По крайней мере, большинство потребителей настроены решительно и настаивают на более значительных уступках. Да и нынешнее состояние регионального рынка конструкционной стали не сулит ничего хорошего турецким металлургам.

Спрос на импортную арматуру в большинстве ближневосточных стран находится в настоящее время на низком уровне. Саудовская Аравия, по большей части, самостоятельно покрывает свои потребности в этой продукции, а ОАЭ и Катар являются довольно крупными, по местным меркам, нетто-экспортерами. При этом, Qatar Steel и основные производители арматуры в ОАЭ оставили на май прежние цены на свою продукцию ‒ примерно $680-690 за т EXW/CPT. В этой ситуации турецкая продукция, которая облагается, в отличие от местной, 5%-ной пошлиной, становится конкурентоспособной при цене не выше $655-665 за т CFR. Собственно говоря, именно такие встречные предложения от потенциальных потребителей получают турецкие компании в последнее время.

Ливан и Египет ‒ традиционные покупатели турецкой арматуры ‒ не могут похвастаться значительными объемами строительных работ. Причем, внутренние цены на данную продукцию совсем не высоки, а дистрибуторы располагают значительными запасами. По оценкам трейдеров, поставки в эти страны могут возобновиться при условии снижения цены до $650-660 за т FOB. В Ираке строительный бум продолжается, однако местные компании, тоже накопившие значительные резервы арматуры на складах, перешли к выжидательной политике. Стоимость арматуры на местном рынке за последние две недели сократилась на $5-10 за т, а покупатели ожидают дальнейших уступок.

Наконец, во второй половине апреля уменьшился спрос на турецкую арматуру и в США. В предыдущие несколько недель американские компании закупили большие объемы этой продукции и теперь взяли паузу. Тем более, что длинномерный прокат в США в последнее время немного подешевел, так что привлекательность импортной продукции слегка снизилась.

Впрочем, главной проблемой турецких металлургов стало даже не ухудшение внешнеэкономической конъюнктуры, а слишком медленное оживление внутреннего рынка. Национальная строительная отрасль в этом году напоминает неудачливого спортсмена, у которого получаются одни фальстарты. С конца февраля турецкие производители стали, как минимум, уже трижды сообщали о начале подъема в строительстве, но всякий раз их ожидания не оправдывались. Дистрибуторы приступали к скупке длинномерного проката, но после скачка цен немедленно покидали рынок, заставляя металлургов возвращаться к прежним котировкам. В апреле активная фаза продолжалась дольше, что позволило внутренним ценам на арматуру дойти до $685-705 за т EXW, но реальное потребление арматуры в стране и в этот раз оказалось ниже ожидаемого, в результате ближе к концу месяца котировки сократились более чем на $20 за т по сравнению с пиковым уровнем.

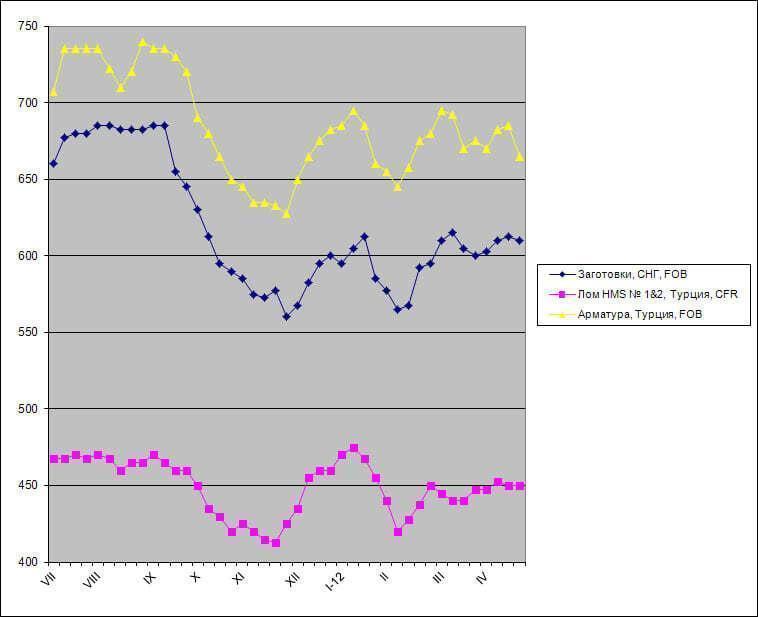

Теперь настроения участников рынка выглядят весьма пессимистическими. Многие производители ожидают понижения экспортных котировок на арматуру в мае до $650 за т FOB и менее. В связи с этим турецкие металлурги требуют адекватного уменьшения стоимости металлолома и заготовок. Пока что котировки на американский лом HMS № 1&2 (80:20) близки к $450 за т CFR при практически полном отсутствии реальных сделок, однако потребители настаивают на их понижении, по меньшей мере, до $440 за т CFR. Предложения на покупку заготовок в странах СНГ поступают от турецких потребителей на уровне $595-600 за т FOB, тогда как российские и украинские металлурги удерживают котировки на отметке около $610 за т FOB. Однако, скорее всего, поставщикам как лома, так и полуфабрикатов в ближайшем будущем все-таки придется отступить.

Цены на арматуру, заготовки и металлолом в странах Ближнего Востока, $/т