/Rusmet.ru, Виктор Тарнавский/ Надежды металлургических компаний на продолжение роста цен в марте и увеличения котировок во втором квартале не оправдались. Производителям плоского проката не удалось даже удержаться на достигнутых в начале текущего года позициях. К концу марта цены на стальную продукцию по всему миру, за исключением, разве что, США, пошли вниз. При этом, их восстановление в ближайшем будущем выглядит проблематичным. В первые месяцы текущего года металлурги начала расширять объем выпуска, не дожидаясь восстановления рынка, и теперь вынуждены за это расплачиваться.

Без поддержки

Подъем января и первой половины февраля, как стало теперь ясно, объяснялся, главным образом краткосрочными факторами, среди которых выделялось восстановление израсходованных к концу прошлого года запасов европейскими и американскими дистрибуторскими компаниями. Это и дало поставщикам возможность поднять цены на плоский прокат на $100-150 за т за два месяца и в значительной мере компенсировать ожидаемое в апреле увеличение затрат на железную руду и коксующийся уголь.

Однако дальнейший рост цен на рынке стали зависел уже от конечных потребителей, а вот с этим в марте возникли серьезные проблемы. Череда беспорядков и «революций» в арабских странах, достойным завершением которой стало вмешательство западной коалиции в гражданскую войну в Ливии, практически парализовало ближневосточный рынок. Регион, до недавнего времени выступавший крупных покупателем арматуры и листовой стали, резко сократил объемы импорта.

При этом, попытки металлургических компаний переориентировать поставки на другие направления дали лишь ограниченные результаты. Если турецким компаниям в целом удалось избежать обвала на рынке длинномерного проката благодаря активности на внутреннем рынке и сокращению объемов производства на мини-заводах, то производители горячекатаных рулонов в странах СНГ к концу марта были вынуждены пойти на серьезные уступки. Если в начале месяца российские экспортеры были готовы предлагать апрельский горячий прокат дороже $820 за т FOB, то теперь им приходится соглашаться на цены порядка $710-725 за т FOB, но и это пока не помогает реанимировать спрос.

Свои слабости нашлись и на других региональных рынках. В Европе и Восточной Азии производители стальной продукции так и не дождались волны закупок со стороны конечных потребителей, которые в последнее время предпочитают приобретать стальную продукцию небольшими партиями для удовлетворения текущих потребностей. Долговой кризис и хронические бюджетные дефициты в Европе не способствуют развитию экономики и сдерживают инвестиции. Если США решают свои экономические проблемы, наращивая государственный долг и печатая доллары (что, в принципе, одно и то же), то страны Евросоюза, зажатые в тиски Маастрихтских соглашений и не имеющие права помогать своим компаниям, вынуждены ждать, пока кризис не «рассосется» естественным путем. Однако есть отличная от нуля вероятность, что спад в таких условиях может затянуться не на один год. В Японии, например, стагнация длилась на протяжении всех 90-х годов и завершилась только после решительных действий правительства. Как и в Японии конца 80-х, в экономике ряда европейских стран непропорционально большую долю занимали строительство и спекуляции недвижимостью – сектор, который сегодня находится в глубоком упадке, путей преодоления которого не просматривается.

Азиатский рынок на протяжении последних двух декад находится под влиянием катастрофического землетрясения в Японии. Всеобщее внимание приковано к аварийной атомной электростанции «Фукусима-1», многие азиатские компании боятся покупать японскую продукцию из-за боязни радиоактивного заражения. Однако наиболее значимым фактором на региональном и даже мировом рынке стали становится разрыв технологических цепочек. Японская система поставок точно в срок с минимизацией складских запасов и высокий уровень производственной кооперации оказались теми слабыми местами, которые не выдержали ударов стихии. Разрушение некоторых предприятий или приостановка их функционирования из-за перебоев с энергоснабжением парализовали работу целых отраслей из-за отсутствия поставщиков каких-то деталей, которых пока некем заменить. В самой Японии простаивает более половины мощностей в автомобилестроении, компания Honda была недавно вынуждена заявить об остановке завода в США из-за нехватки комплектующих. Трудности возникли даже у некоторых американских и европейских компаний, получавших некоторые детали от японских партнеров.

Впрочем, неприятности важнейшей для металлургической промышленности автомобильной отрасли начались еще до землетрясения в Японии. Рынки ряда западных (и не только) стран получили мощный толчок в 2009-2010 годах благодаря реализации государственных программ, стимулирующих обмен старых автомобилей на новые. Но как только их действие было прекращено, объемы продаж машин резко упали.

Наконец, в довершение всего производители стали переоценили спрос и, воспользовавшись благоприятной конъюнктурой в начале года, приступили к наращиванию объемов выпуска. По данным World Steel Association, в январе-феврале мировая выплавка стали превысила показатели аналогичного периода прошлого года на 10,2%, причем, без учета Китая – на 9,6%. Например, в Европе роста по сравнению с первыми двумя месяцами прошлого года достигли все страны, кроме Румынии и Великобритании.

Сочетание избыточного производства и недостаточного потребление и стало той причиной, которая вызвала снижение цен на стальную продукцию в марте. По сравнению с пиком конца февраля стоимость плоского проката за месяц уменьшилась на $30-50 за т. Эта величина, естественно, не слишком значительная и не перекрывает предшествующего роста, но спад оказался очень чувствительным для металлургов, потому что происходит накануне подъема цен на сырье. Да и никто не даст гарантии, что в апреле падение котировок сменится ростом.

Пределы спада

Что готовит мировому рынку стали апрель? В первую очередь, подорожание сырья. Стоимость австралийской 62%-ной железной руды возрастет по квартальным контрактам на 24,5% и достигнет $168,5 за т FOB. Бразильская, где в расчет берутся три последних месяца без месячного лага, также приблизится к отметке $160 за т FOB. Коксующийся уголь в апреле-июне предлагается австралийскими компаниями по $330 за т FOB, тогда как в первом квартале он стоил порядка $225 за т FOB. В целом, по расчетам японских металлургов, затраты на выплавку тонны стали увеличатся в апреле более чем на $150. В феврале, пока рынок стали был на подъеме, японские компании заявляли о намерении довести экспортные котировки на горячий прокат и толстолистовую сталь до $1000 за т FOB. Сейчас же аналогичная продукция стоит на спотовом рынке менее $800 за т FOB, и у потребителей нет никаких причин, чтобы соглашаться на 25%-ный скачок цен.

Опыт прошлых лет показывает, что процесс «разгрузки» металлобаз от закупленной в период подъема стальной продукции занимает порядка 2,5-3 месяцев. Таким образом, можно предположить, что крайняя точка спада в Европе будет достигнута где-то в конце апреля – первой половине мая, после чего рынок пойдет на медленное повышение, которое завершится в начале осени. Изменить этот график, впрочем, могут макроэкономические факторы. Продолжение нынешней депрессии в экономике Евросоюза, втягивание европейских стран в кровопролитные наземные бои в Ливии (что, правда, очень маловероятно), новое обострение долгового кризиса за счет Испании могут задержать восстановление европейского рынка стали и привести к дальнейшему понижению цен в летние месяцы.

Ближневосточный рынок, судя по всему, выведен из игры надолго. Строительная отрасль проявляет признаки жизни в Саудовской Аравии, малых странах Персидского залива, если не произойдет обострения политической обстановки, к зоне относительного «благополучия» присоединится и Иран. Однако в других странах региона спрос на стальную продукцию, судя по всему, сократился на 10-20% по сравнению с предыдущим годом и вряд ли вернется на прежний уровень в обозримом будущем. Да и перемены в регионе, скорее всего, еще не завершились.

Все более серьезное значение принимает и расширение производства стали в Турции. В январе-феврале в этой стране было выплавлено на 34% больше стали, чем в течение аналогичного периода прошлого года. Причем, основной прирост приходится на плоский прокат вследствие ввода в строй новых мощностей в прошлом году. Ранее Турция выступала крупнейшим в регионе импортером стальной продукции – преимущественно, именно листовой стали, но в этом году потребность национальной промышленности в поставках из-за рубежа резко уменьшилась. Этот фактор также серьезно затрудняет деятельность российских и украинских экспортеров плоского проката.

В Азии, где местные металлургические компании в наибольшей степени должны пострадать из-за удорожания сырья, цены на стальную продукцию в апреле могут и не уменьшиться по сравнению с уровнем предыдущего месяца. Японская Tokyo Steel Manufacturing, тайванская Chung Hung Steel, корейская Posco, китайская Baosteel – все они оставили на апрель прежние котировки на стальную продукцию или даже собираются повышать их. Пока цены в Азии ненамного превышают ближневосточный уровень, но не исключено, что во втором квартале российский прокат может снова появиться в продаже в Индии или Вьетнаме. Однако существенным препятствием для расширения бизнеса в этом регионе, скорее всего, окажется недостаточный спрос – правда, и при ограниченном объеме предложения.

Китай в этом году играл на мировом рынке стали, скорее, стабилизирующую роль. Из-за более высоких цен на внутреннем рынке местные компании не слишком увлекались зарубежными поставками. Так, например, экспорт горячекатаных рулонов в феврале лишь незначительно превысил 60 тыс. т, сократившись почти в 10 раз (!) по сравнению с аналогичным периодом годичной давности. Не способствуют активизации экспортных операций и упорные слухи о том, что власти страны в мае могут вообще отменить возврат НДС при поставках стальной продукции за рубеж. Правда, в Китае производство стали в последнее время, скорее всего, превышает потребности внутреннего рынка, но эту проблему китайцы, судя по всему, будут решать сами, не подключая к этому внешние рынки.

Длинномерный прокат весной этого года будет находиться под влиянием противоречивых тенденций. С одной стороны, сезонный подъем в строительной отрасли, с другой – глубокая депрессия в той самой отрасли, сдерживающая спрос. Большое влияние на стоимость арматуры оказывают, при этом, затраты металлургических предприятий. Цены же на металлолом, хотя и немного опустились в марте, не собираются резко падать. Дефицит лома на мировом рынке – явление, очевидно, долгосрочное, так что очень сомнительно, что стоимость этого материала в текущем году вообще когда-нибудь снизится на основных рынках до менее $400 за т CFR. В то же время, активизация спроса со стороны большинства потребителей сразу же подкинет котировки к отметке $500 за т.

Таким образом, в апреле на мировом рынке стали, вероятно, будет наблюдаться умеренное и неохотное понижение цен при слабом спросе. В дальнейшем спад может снова смениться подъемом вследствие возвращения на рынок дистрибуторов, но произойдет это лишь в случае отсутствия новых негативных сигналов со стороны глобальной экономики.

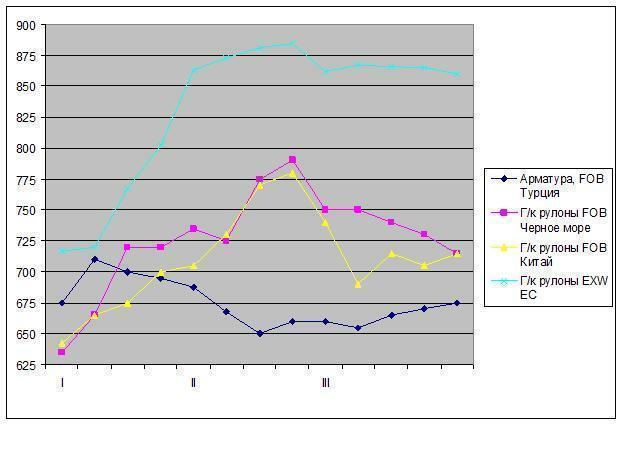

Цены на некоторые виды стальной продукции в первом квартале, $/т