/Rusmet.ru, Виктор Тарнавский/ Мировой рынок черных металлов переживает спад. Котировки на стальную продукцию за последние два месяца сократились на 7-10%, некоторые виды проката опустились до самого низкого значения за полгода и больше. Металлолом стоит сегодня столько же, сколько в ноябре 2010 года. После непродолжительного периода стабильности снова начала дешеветь железная руда.

Только коксующийся уголь движется в направлении, обратном по отношению к общей тенденции. В начале июня компания Anglo Coal, один из крупнейших поставщиков этого материала в Австралии, заключила базовые контракты на третий квартал с японскими и корейскими металлургическими компаниями, в которых предусматривается 7%-ное повышение цен по сравнению с апрелем-июнем: от $210 до $225 за т FOB. Как ожидается, аналогичного увеличения стоимости своей продукции добьется и канадская компания Tech Resources, во втором квартале продававшая «твердый» коксующийся уголь в Индию и страны Восточной Азии по $205-210 за т FOB.

На спотовом рынке цены на австралийский материал твердых сортов с середины мая держится на уровне немногим более $220 за т FOB, канадские и американские компании предлагают свою продукцию соответственно по $220-230 и $210-220 за т CFR Азия. По мнению аналитиков, повышение цен в ближайшее время выглядит маловероятным, однако идти на уступки поставщики тоже не намерены.

В принципе, спрос на коксующийся уголь на мировом рынке в последнее время весьма ограниченный. Практически покинули рынок европейские компании. Во-первых, у них еще есть запасы, созданные в апреле-мае, а, во-вторых, при нынешнем уровне цен на сталь и соотношении между долларом и евро приобретать коксующийся уголь им в настоящее время не выгодно. Китайские покупатели ведут себя осторожно, причем, все большую долю на местном рынке занимает монгольский уголь. Наконец, вследствие начала сезона дождей приостановили закупки индийские компании.

В этой ситуации подорожание коксующегося угля объясняется исключительно ограниченным объемом предложения. Причем, относится это, прежде всего, к твердым сортам. В других сегментах мирового рынка угля подобного повышения котировок не наблюдается, а энергетический уголь при поставках в Европу в начале июня вообще упал в цене до самого низкого уровня за последние два года.

Проблемы рынка «твердого» коксующегося угля вызваны перебоями с поставками этого материала из Австралии. Еще в начале апреля компания BHP Billiton Mitsubishi Alliance (BMA), крупнейший поставщик этого сырья в мире, объявила форс-мажор из-за забастовок, охвативших шесть ее предприятий в австралийском штате Квинсленд. Эти разрезы ежегодно дают до 58 млн. т коксующегося угля в год, что составляет более 20% от общемирового объема международной торговли этим сырьем. В первом квартале текущего года BMA из-за стачек и неблагоприятных погодных условий сократила добычу угля на 14% по сравнению с предыдущим кварталом, да и во втором ситуация, скорее всего, будет не лучше.

Трудовой конфликт на предприятиях BMA вспыхнул еще в прошлом году и тянется уже 17 месяцев без особого сближения сторон. Сотрудники угольных предприятий требуют повышения заработной платы и улучшения условий труда, справедливо указывая на высокую прибыльность компании (себестоимость добычи коксующегося угля в Квинсленде оценивается, примерно, в $80 за т), а также на острый дефицит квалифицированной рабочей силы в горнодобывающей промышленности Австралии. В то же время, топ-менеджмент японско-австралийской компании заявляет о необходимости экономии в условиях глобального кризиса. Судя по всему, в ближайшем будущем стороны компромисса не достигнут. Соответственно, и мировые цены на «твердый» коксующийся уголь останутся относительно высокими и снижаться не будут.

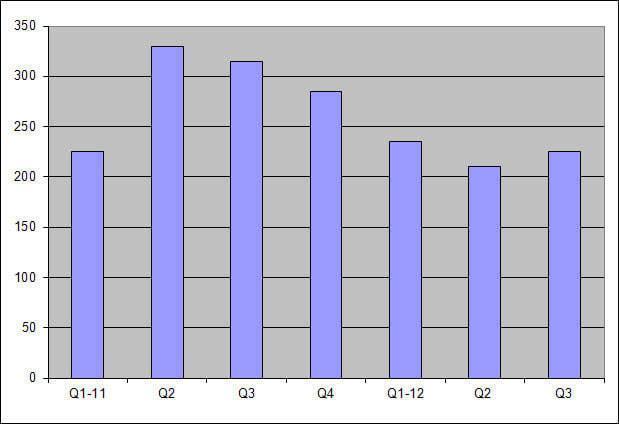

Квартальные цены на твердый коксующийся уголь, $/т FOB Австралия