/Rusmet.ru, Виктор Тарнавский/ Производители заготовок в странах СНГ в последнее время имеют достаточно благоприятные возможности для экспорта и повышения цен. Металлурги ведут активную торговлю майской продукцией, продавая ее, в среднем, по $610 за т FOB через черноморские и азовские порты. Некоторые компании пытаются поднять цены до $615 за т FOB, но с переменным успехом.

Крупнейшим покупателем полуфабрикатов на Ближнем Востоке, как и ранее, выступает Саудовская Аравия, переживающая настоящий строительный бум. По оценкам специалистов, в прошлом году потребление стальной продукции в стране превысило 12 млн. т, из которых более 70% пришлось на длинномерный прокат, а в текущем году ожидается рост, как минимум, до 13 млн. т. При этом, выплавка стали в стране не увеличивается, хотя производство проката расширяется высокими темпами. По данным World Steel Association, за первые два месяца текущего года она составила 899 тыс. т, всего на 0,9% больше, чем за тот же период предыдущего года. По крайней мере, до ввода в строй новых плавильных заводов саудовских компаний (ориентировочно, в конце текущего ‒ начале будущего года) Саудовская Аравия будет наращивать импорт заготовок. Впрочем, как считают некоторые эксперты, и в дальнейшем саудовские компании будут охотнее покупать за рубежом полуфабрикаты, чем железорудное сырье или металлолом.

В середине апреля мини-заводы в Саудовской Аравии закупали заготовки в СНГ и Турции, в среднем, по $660-670 за т CFR, и эта цена, с учетом фиксированной стоимости арматуры на внутреннем рынке, выглядит предельной. Во всяком случае, попытки некоторых турецких экспортеров поднять котировки на полуфабрикаты до более $640 за т FOB не увенчались успехом. По данным трейдеров, большая часть сделок заключается из расчета $625-635 за т FOB.

В самой Турции внутренние цены на заготовки достигли $630-640 за т EXW. Спрос на конструкционную сталь в стране увеличивается, хотя и менее высокими темпами, чем предполагали местные металлурги, которым в середине апреля пришлось остановить рост цен на арматуру для национальных потребителей и слегка понизить экспортные котировки. Поэтому полуфабрикаты из СНГ, предлагаемые, примерно, по $630-635 за т CFR, не пользуются спросом в Турции. Покупатели требуют уступки до $615-625 за т CFR, что не устраивает уже поставщиков.

В апреле на мировой рынок полуфабрикатов вернулся Иран. При этом, объем закупок в текущем месяце может составить порядка 150-200 тыс. т. В принципе, данный показатель может быть и еще большим, так как нужда в импортных полуфабрикатах весьма велика, однако из-за все еще действующих международных санкций расчеты с иранскими компаниями остаются затрудненными. Стоимость заготовок в каспийских портах Ирана достигает $655-665 за т CFR. Кроме того, сообщалось о приобретении большой партии корейских полуфабрикатов более чем по $700 за т CFR.

Как и в Саудовской Аравии, в Иране анонсировано большое количество металлургических проектов. При этом, упор делается не на производство проката, а на выплавку стали. Санкции продемонстрировали властям страны важность снижения зависимости от импорта стальной продукции, так что таким проектам дается зеленый свет. Более того, несколько иранских частных компаний обратились к правительству страны с предложением о введении моратория на экспорт железорудного сырья, чтобы улучшить обеспеченность им местных производителей. Очевидно, в долгосрочной перспективе Иран действительно будет ограничивать импорт стали, хотя в ближайшие месяцы объемы закупок будут сдерживаться только санкциями.

Ряд компаний из СНГ в апреле продавали заготовки в дальневосточные страны ‒ прежде всего, Индонезию, где до сих пор сохраняются жесткие ограничения на импорт металлолома. Из-за этого местные компании в марте были вынуждены удвоить объем закупок полуфабрикатов за рубежом. Цены на заготовки в Индонезии достигли $660-680 за т CFR, причем, в авангарде оказались не только малазийские (что привычно), но и японские компании.

Курс японской иены в последние дни приподнялся по отношению к доллару. Кроме того, с 1 апреля возросли на 17% тарифы на электроэнергию в районе Токио. Это заставило японских металлургов прекратить свои прежние дешевые распродажи и резко взвинтить цены на полуфабрикаты. Даже при поставках в Корею, где еще в начале апреля японские заготовки были доступны по $615-620 за т CFR, котировки взлетели до $665-670 за т CFR.

По некоторым данным, в ближайшие месяцы закупки полуфабрикатов после длительного перерыва может возобновить Вьетнам. Экономика страны постепенно выходит из спада, а правительство ослабляет финансовые ограничения, в том числе, и в строительной отрасли. По данным местной статистики, потребление стальной продукции в стране выросло в марте более чем на треть по сравнению с показателем аналогичного периода предыдущего года, а складские запасы, наоборот, сократились. Пока внутренние цены на заготовки во Вьетнаме на $20-40 за т ниже, чем на импорт, но это соотношение вскоре может измениться.

Безусловно, продолжить рост на рынке заготовок будет нелегко. В Саудовской Аравии цены уже достигли «потолка», а в Юго-Восточной Азии приближается сезон дождей, когда активность в строительной отрасли резко падает. Тем не менее, некоторые компании из СНГ планируют в мае сократить объем экспортных поставок, и эти ограничения, возможно, помогут российским и украинским металлургам поднять цены на заготовки еще на $5-10 за т.

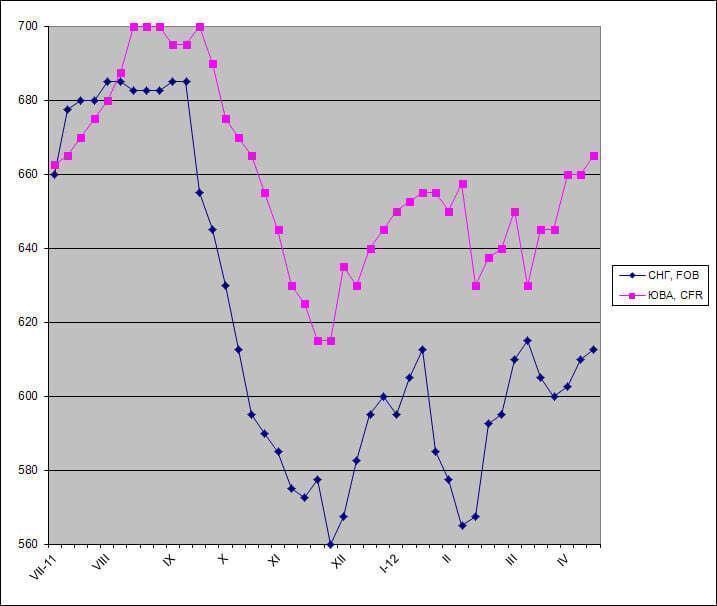

Цены на заготовки на мировом рынке, $/т