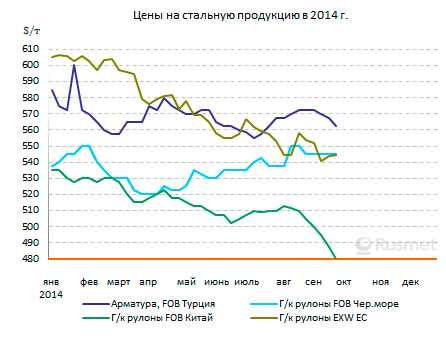

/Rusmet.ru, Виктор Тарнавский/ Сентябрь оказался совершенно провальным месяцем для китайских производителей стали. Перепроизводство и сокращение спроса привели к падению цен на прокат более чем на $30 за т в течение месяца, опустив их до самого низкого уровня с 2009-го, а то и с 2004 года (в юанях). Этот спад оказывает все большее воздействие и на мировой рынок стали. В сентябре под ударом оказался, в первую очередь, сектор длинномерного проката, но в дальнейшем опускать котировки, вероятно, придется и поставщикам листовой продукции.

Острая рыночная недостаточность

На протяжении двух десятилетий китайская экономика непрерывно росла высокими темпами под влиянием расширения экспортных поступлений, с одной стороны, и широкомасштабных инвестиционных и строительных проектов, с другой. Однако кризис 2008 года поставил под вопрос возможность дальнейшего продолжения подъема за счет первого источника. На протяжении пяти лет китайские власти пытались компенсировать падение спроса на китайские товары в западных странах увеличением внутренних инвестиций с целью стимулирования экономики.

Но этот процесс происходил в рамках традиционной финансовой системы и в итоге вызвал ее перенапряжение. Китайские государственные банки, осуществлявшие большую часть финансирования новых промышленных и инфраструктурных проектов, оказались сверх меры отягощены проблемными кредитами, а большинство крупных промышленных компаний страны имеют высокий уровень задолженности. При этом, возможности для возврата долгов часто ограничены, так как кредиты брались, в основном, для финансирования дальнейшей экспансии, которая уже исчерпала себя.

Но этот процесс происходил в рамках традиционной финансовой системы и в итоге вызвал ее перенапряжение. Китайские государственные банки, осуществлявшие большую часть финансирования новых промышленных и инфраструктурных проектов, оказались сверх меры отягощены проблемными кредитами, а большинство крупных промышленных компаний страны имеют высокий уровень задолженности. При этом, возможности для возврата долгов часто ограничены, так как кредиты брались, в основном, для финансирования дальнейшей экспансии, которая уже исчерпала себя.

На протяжении последнего года китайское правительство пытается осуществить для национальной экономики «мягкую посадку», сокращая объем средств, выделяемых на новые стройки, и заставляя промышленников и девелоперов сокращать новое инвестирование, а вместо этого уделять больше внимания возврату долгов. Но оборотной стороной этой политики является снижение темпов роста экономики и промышленного производства. В августе, который стал во многом переломным месяцем, потребление стали в стране сократилось на 1,9% по сравнению с аналогичным периодом прошлого года, а итоговый показатель за восемь месяцев оказался на 0,3% ниже прошлогоднего. Это первый такой спад, по меньшей мере, с 2000 года, когда в Китае начали собирать подобную статистику.

Снижение спроса происходило на фоне продолжающегося расширения производства. По данным World Steel Association (WSA), в августе в стране было выплавлено 68,9 млн. т стали против 68,3 млн. т в июле. Судя по всему, в сентябре среднедневная выплавка стали будет ненамного ниже. Большинство китайских металлургических компаний по-прежнему стараются наращивать выпуск.

С одной стороны, они нуждаются в постоянном притоке наличных для погашения кредитов и выплаты процентов по ним и поэтому готовы продавать даже в убыток себе. С другой, как раз сейчас для китайских металлургов сложились благоприятные условия вследствие падения цен на сырье. Железная руда в сентябре впервые с лета 2009 года подешевела до менее $80 за т CFR Китай. Цены на коксующийся уголь тоже минимальные за последние пять лет. Вследствие сокращения себестоимости китайские компании могут согласиться на весьма низкие котировки на стальную продукцию.

В наибольшей степени в Китае подешевел длинномерный прокат. Стоимость арматуры с начала года упала примерно на 30%. При этом, национальная строительная отрасль переживает настоящий кризис. Так, в частности, в секторе коммерческой недвижимости масштабы новых строек сократились в этом году на 10,5% по сравнению с январем-августом прошлого года из расчета возводимых площадей. В конце сентября котировки на арматуру на Шанхайской фьючерсной бирже подошли вплотную к отметке $400 за т, а рыночные цены в крупнейших городах лишь немного превышали $450 за т с металлобазы.

Избыток предложения заставляет китайцев активно искать альтернативные рынки сбыта за пределами страны. За первые восемь месяцев текущего года объем экспорта стальной продукции достиг 56,8 млн. т, на 35% больше, чем в тот же период годом ранее. По прогнозу экспертов национальной металлургической ассоциации CISA, в 2014 году в целом внешние поставки китайского проката, полуфабрикатов и стальных труб за рубеж составят около 84 млн. т, существенно превысив прошлогодний рекордный показатель (62,3 млн. т).

Ранее поставки китайской стальной продукции, в основном, препятствовали росту цен на мировом рынке, но в сентябре они вызвали уже полноценный спад в секторе длинномерного проката на Ближнем Востоке. Воспользовавшись возможностью, появившейся благодаря сужению украинского экспорта заготовок из-за остановки Енакиевского метзавода и сокращению выпуска на Днепровском меткомбинате им.Дзержинского в августе, китайские компании начали усиленно предлагать свои полуфабрикаты по демпинговым ценам. В результате стоимость заготовок в Египте и Турции (эти страны являются крупнейшими импортерами данной продукции) упала от $535-540 за т CFR в начале сентября (поставки из СНГ) до $475-490 за т CFR в конце (поставки из Китая).

Не менее резкий спад произошел за это время и в Восточной Азии, где котировки на китайские полуфабрикаты за тот же период обвалились от около $480 до $410-430 за т FOB. Длинномерная продукция китайского производства, отправлявшаяся в Корею, страны АСЕАН и на Ближний Восток, упала от $440-460 до менее $430 за т FOB. По мнению ряда специалистов, нижняя точка этого спада будет достигнута в октябре лишь на отметке, близкой к $400 за т FOB.

Плоский прокат китайского производства за сентябрь тоже заметно понизился в цене на внешних рынках, но в меньшей степени – на $20-30 за т. Тем не менее, в сентябре экспортные котировки на горячекатаные рулоны и толстолистовую сталь оказались самыми низкими за последние пять лет. Это удешевление заставило японских, корейских и индийских металлургов также сбавить цены и спровоцировало небольшой спад в странах Персидского залива несмотря на достаточно солидный спрос.

Предполагается, что в октябре китайским производителям все-таки удастся стабилизировать внутренние и экспортные котировки на прокат. Но удастся ли им оттолкнуться от «дна», большой вопрос.

На нижней границе

Для китайского рынка стали прогнозы на ближайшие месяцы по-прежнему выглядят не слишком оптимистичными. Предпринятая в этом году очередная попытка вывода из строя избыточных мощностей в очередной раз провалилась. Безусловно, объем инвестиций в металлургическую отрасль в этом году сократился, так что процесс создания новых мощностей замедлился. Но в стране еще ведется реализация проектов, запущенных в более благополучные времена.

По некоторым данным, совокупная плановая производительность китайских сталелитейных предприятий составляет в настоящее время более 1,1 млрд. т в год. По прогнозу CISA, в этом году в стране будет выплавлено порядка 825-830 млн. т стали, примерно, на 6% больше, чем в прошлом, в то время как реальное потребление составит не более 750 млн. т. И. очевидно, рост производства продолжится и в 2015 году. По мнению ряда китайских специалистов, решить проблему избытка предложения стали на внутреннем рынке удастся не ранее 2017-2018 годов.

Измениться это положение может лишь в том случае, если китайские власти запустят новую широкомасштабную программу стимулирования экономики за счет внутренних инвестиций. Интересно, что точно таким же образом ставят вопрос и ряд российских экспертов и политиков, призывающих к проведению «новой индустриализации». Однако решение этой задачи, судя по всему, потребует коренных изменений внутренней финансовой и денежной политики, в частности, возвращения Центрального банка под контроль государства, и внедрения новой макроэкономической модели.

Росту цен на стальную продукцию в Китае и на мировом рынке в целом может поспособствовать подорожание железной руды. В краткосрочной перспективе этот фактор, действительно, может сработать. В сентябре руда падала в цене, но в четвертом квартале может снова пойти в рост, например, под влиянием закрытия нерентабельных горнодобывающих предприятий в Китае или Австралии. Но существенного повышения в обозримом будущем, очевидно, не произойдет. Ведущие поставщики ЖРС проводят вполне целенаправленную политику, рассчитывая на «выдавливание» с рынка мелких игроков и усиления на нем своего доминирования. Как считают большинство экспертов, низкие цены на руду, не выше $100 за т FOB Австралия, сохраняется, как минимум, до 2018 года, а то и дальше.

Другие сырьевые материалы также не внушают оптимизма. Коксующийся уголь в четвертом квартале 2014 года, вероятно, опустится на «дно», но существенное увеличение его стоимости в обозримом будущем выглядит маловероятным вследствие избытка предложения. Металлолом начал дешеветь в сентябре, в частности, под влиянием падения котировок на длинномерный прокат на Ближнем Востоке и в Азии, а в октябре, очевидно, продолжит спад. В нынешней обстановке даже традиционный зимний подъем на этом рынке представляется достаточно проблематичным.

Безусловно, большое влияние на стоимость стальной продукции в мире оказывает и общее состояние мировой экономики. Однако здесь ситуация тоже остается неутешительной. США благодаря своей политики «экспорта кризиса» добились в этом году довольно приличных темпов роста, опирающегося на такие отрасли как нефтегазодобыча, автомобилестроение, энергетика, ВПК. Но в Европе, Японии, Корее продолжается стагнация. Не наблюдается особого прогресса и в ведущих новых рыночных странах. Не только Китай, то также Индия, Россия, Бразилия, Турция испытывают в последние месяцы достаточно серьезные экономические проблемы, что, естественно, приводит к ограничению объемов потребления стальной продукции.

Эти экономические неурядицы сопровождаются падением курсов национальных валют по отношению к доллару, усиливающемуся благодаря американской «стабильности» на фоне проблем у всех остальных. Российский рубль в сентябре поставил новый «антирекорд» дешевизны, евро опустилось до самого низкого уровня за последние без малого два года, а иена – более чем за шесть лет. В некотором смысле эта девальвация выгодна экспортерам стальной продукции, так как увеличивает их рентабельность. Но, с другой стороны, сильный доллар традиционно способствует снижению котировок на мировых товарных рынках.

Поэтому довольно велика вероятность, что начало четвертого квартала не ознаменуется переходом к росту на мировом рынке стали. Сейчас выглядят заниженными, прежде всего, котировки на китайский прокат, вот именно они и могут несколько приподняться по сравнению с текущим уровнем. Во всех других случаях повышение, если оно состоится, будет иметь косметический характер. С этой проблемой, например, столкнулись в сентябре европейские производители плоского проката. Объявив еще в августе о подъеме котировок более чем на 20 евро за т, они были вынуждены ограничиться более умеренным ростом, в пределах 10 евро за т, из-за недостаточного спроса.

«Тяжелые времена» для мировой металлургической промышленности, очевидно, наступили не сегодня и не вчера. Но пока они продолжаются.