/Rusmet.ru, Виктор Тарнавский/ Мировой рынок металлолома, пройдя наивысший уровень цен в очередном цикле в первой половине апреля, с тех пор идет на спад. Правда, за последний месяц котировки опустились не более чем на $10-15 за т по сравнению с пиковыми отметками, но ближайшие перспективы выглядят весьма неутешительными для поставщиков.

В Турции сделки по приобретению металлолома во второй половине апреля и в начале мая имели единичный характер. Местные металлургические компании так и не смогли добиться повышения котировок на длинномерный прокат. После некоторого оживления в начале второго квартала цены на арматуру пошли вниз как в самой Турции, так и на Ближнем Востоке в целом.

Причем, эти негативные тенденции, очевидно, будут наблюдаться и в мае. Спрос на импортную конструкционную сталь в странах региона остается ограниченным, а активность в строительной отрасли относительно слабая. Тем более, что уже в конце июня начнется Рамадан, когда потребность в прокате уменьшается.

Причем, эти негативные тенденции, очевидно, будут наблюдаться и в мае. Спрос на импортную конструкционную сталь в странах региона остается ограниченным, а активность в строительной отрасли относительно слабая. Тем более, что уже в конце июня начнется Рамадан, когда потребность в прокате уменьшается.

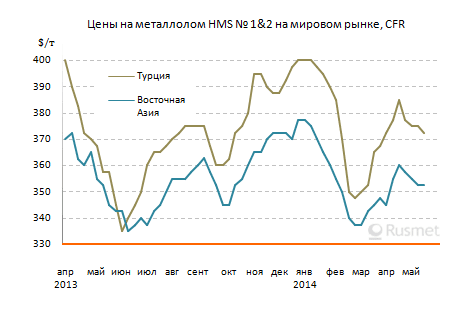

Соответственно, турецкие металлурги требовали снижения завышенных, по их мнению, цен на металлолом. В результате котировки на американский и европейский материал HMS № 1&2 (80:20), в середине апреля достигавшие $380 за т CFR и более, сократились до около $375 за т CFR, а в начале мая опустились ниже этого уровня. Российский и румынский лом 3А предлагается в Турцию по $360 за т CFR или немного дороже, но интерес со стороны покупателей имеет крайне ограниченный характер.

В принципе, во второй половине мая турецкие компании должны вернуться на рынок, чтобы пополнить запасы сырья. Однако трейдерам, судя по всему, будет сложно добиться существенного повышения. С одной стороны, сборы лома расширяются в силу действия сезонных факторов, так что объем предложения сырья будет весьма значительным. С другой, препятствовать подорожанию металлолома будет слабость длинномерного проката.

Правда, экспортеры, в свою очередь, не намерены делать значительные уступки покупателям. В США внутренние цены на лом в мае практически не изменились по сравнению с апрельскими вследствие расширения спроса со стороны национальных металлургических компаний, хотя ранее аналитики прогнозировали незначительное понижение.

По этой причине американские трейдеры не соглашаются удешевлять металлолом для азиатских покупателей. Котировки на материал HMS № 1&2 (80:20) для Тайваня указывались в начале мая на уровне $350-355 за т CFR, хотя встречные предложения поступали менее чем по $350 за т. Крупнотоннажные партии лома HMS № 1 вместо Кореи отправляются в страны Юго-Восточной Азии, где за этот материал можно получить до $385 за т CFR, тогда как корейцы не готовы платить и $375 за т.

Впрочем, обстановка в регионе в целом по-прежнему выглядит неблагоприятной для поставщиков сырья. Приближение дождливого сезона, до начала которого осталось не больше месяца, и высокие объемы экспорта дешевого китайского проката заставляют японских, корейских и тайванских производителей арматуры и катанки сокращать объемы выпуска и сбавлять цены. Соответственно, металлолом в большинстве стран региона не пользуется высоким спросом.

В Японии компания Tokyo Steel Manufacturing в начале мая понизила закупочные цены на лом на трех из пяти своих заводов на $5 за т, а экспортные котировки на японский материал Н2 при поставках в Корею опустились до менее $320 за т FOB. Российский металлолом 3А предлагается в Корею немногим более чем по $360 за т CFR, при этом, в конце апреля на этом направлении заключались сделки. Существенного улучшения в ближайшем будущем в дальневосточном регионе не ожидается.