/Rusmet.ru, Геласимов Виктор, Кислинский Василий/ Представляем некоторые интересные результаты опроса Русмет, проведенного в январе 2013 ( http://old.rusmet.ru/poll.php ) . Напоминаем, что полное исследование получат только участники опроса — поэтому, присоединяйтесь!

В каких пределах будет максимальная закупочная цена на лом (3А с ж/д тарифом, руб./т) в марте-апреле 2013?

12000-14000____13%

9000-12000_____75%

7000-9000______12%

Будет ли дефицит лома черных металлов на внутреннем рынке России в марте-мае 2013, вызванный закрытием площадок?

Нет___56%

Да____44%

Когда будут платить «БОЛЬШИЕ»? Имеются в виду комбинаты, которые еще имеют зимние запасы и большие долги перед ломозаготовителями?

Весной (через 2-3 мес.)_____63%

Закупочная политика комбинатов, формирование цены «на земле» названы 60% участников опроса в числе самых горячих тем предстоящего форума «Лом черных и цветных металлов» 20-21 февраля 2013 года, который соберет в Москве более 300 участников. Поэтому оргкомитет уделяет особое внимание как докладчикам от исследовательских компаний (CRU, Steel Index, Металл-Курьер), так и со стороны комбинатов (Металлоинвест, Евраз, НЛМК). В числе мер по регулированию рынка со стороны государства участники опроса хотели бы видеть отмену уплаты налогов физлицами, сдающими лом, до какого-то разумного порога.

При этом, 67% участников опроса считают, что спрос на лом черный лом на внутреннем рынке в 2013 года останется на уровне 2012 года. А 11% ожидают небольшой рост. Что касается рынка цветных металлов, то ситуация несколько иная:

Каковы тенденции изменения объема рынка лома цветных металлов?

Небольшой спад____50%

Небольшой рост____13%

Не изменяется______37%

Спрос является главным показателем устойчивого состояния рынка. Здесь все далеко от желаемой стабильности. В мире производство стали за счет Китая и ряда других стран Юго-Восточной Азии давно перешло планку “докризисных” показателей 2007-2008 г.г. Правда, стоит отметить, что не все так благополучно и здесь: темпы роста спроса на металл в Китае в 2012 году резко упали, несмотря на большую господдержку металлопотребляющих отраслей, итогом будет сохранение спроса на уровне 2011 года. Это значит, что китайский металл будет конкурировать везде со всеми — там, где можно, и там, где нельзя. Эта напряженность в 2013 году только увеличится и никакие антидемпинговые расследования не смогут остановить процесс дестабилизации рынка. В мире в 2013 году ожидается рост спроса и резкий рост конкуренции за потребителя.

В России ситуация по сравнению с докризисным периодом иная и разнородная по регионам — где-то наблюдается значительный спад, где-то рост — все зависит от сбытовой политики российских поставщиков, которые впервые во второй половине 2012 года стали осуществлять беспрецедентные по масштабам поставки металлопродукции без оплаты, в расчете на последующую оплату. Конечно, сейчас рано говорить о том, что так поставляется большая часть продукции, но если сравнить с прошлыми периодами, то рост поставок продукции с “оплатой после” идет в десятки раз. Такая политика “удержит” объемные показатели рынка в России в этом году. Но что будет, когда придет момент оплаты? Смогут ли расплатиться все и в срок? Поэтому есть большие риски для 2013 года. При сохранении негативных тенденций в строительном секторе, который является главным потребителем металла, спрос, тем не менее, останется на уровне 2012 года. Связано это будет с ценовой политикой комбинатов. Однако, если они будут проводить жесткую политику оплаты по факту, то им на смену придут зарубежные поставщики, которые смогут взять упущенную часть рынка на себя. Но, в связи с логистическими проблемами, нельзя будет восполнить сразу весь дефицит платежеспособного спроса “с отсрочкой” — тогда возможно снижение спроса до 10%. При этом, если говорить о трубной отрасли, то ситуация резко ухудшилась уже в 2012 году — спрос упал почти на 20%! Следующий год тоже не обещает ничего хорошего, в связи с сокращениям предприятиями ТЭК инвестпрограмм. Не говоря о том, что иностранные поставщики труб тоже резко усилят свое присутствие в России.

Насколько цены для дочерних ломозаготовительных компаний комбинатов будут выше относительно независимых ломозаготовителей?

33%_______на 5-10%

53%_______на10-20%

14%_______будут такие же, как у всех

Приглашаем присоединиться к опросу, который проводится до 5 февраля 2013 года включительно. Высказать свое мнение можно здесь: http://old.rusmet.ru/poll.php .

Есть ли у внутреннего рынка черных металлов, как главного потребителя лома, какой-либо скрытый потенциал для роста в 2013 году и в дальнейшем?

В Послании Президента РФ, озвученном 12 декабря 2012 году обозначены ориентиры для металлопотребляющих отраслей: дорожное и жилищное строительство. Только дорожное строительство должно увеличиться в два раза. Да и по жилищному строительству Президент РФ не раз озвучивал желаемые показатели строительства — 1 квадратный метр на человека в год. Что это значит, если слова станут реальностью? Это значит как минимум троекратный рост спроса на металлопрокат строительного назначения в России. Россия даже будет сразу не в состоянии произвести все, что нужно. Поэтому потенциал есть и очень большой — но надо понимать, что ключевую роль здесь играет государственная политика. И мониторинг выполнения сделанных Президентом РФ обещаний. Что касается внешних рынков, то здесь конкуренция усилится, в значительной степени за счет ослабления спроса в Китае и поставок высвободившихся объемов на традиционные для России рынки.

Стоит также отметить, что Иран, который являлся ключевым потребителем металла из России, практически выбыл из игры, с учетом финансовых санкций. В Иране, между прочим, спрос в 2012 вырос на 10% и дальше ожидается рост спроса. Поэтому, если ситуация здесь изменится, то Иран вернется к активным закупкам российского металла. Но вряд ли это произойдет в 2013 году. Не раньше 2014.

С какими новыми проблемами придется столкнуться стальным компаниям

в 2013 году от вступления в ВТО?

Главная проблема для российских производителей стали — удержать потребителя. Обострившаяся война на всех рынках. Причем, в неравных условиях, по сравнению с зарубежными поставщиками. Возьмем, к примеру, стоимость электроэнергии, логистических услуг и даже — стоимость самих денег. По паритету покупательской способности, стоимость электроэнергии в России в 2,4 раза выше, чем в США, стоимость логистики — на 30%-120% выше (в зависимости от региона), стоимость кредитных денег — как минимум в 10 раз выше (в ЕС или Китае можно прокредитоваться под 0,5%, например при поставках оборудования, производство которого поддерживается местными Правительствами, сколько стоит в России — наверно, не нуждается в озвучивании). В финансовой сфере промышленность России очень сильно проигрывает. Все развитые страны в период кризиса снизили ставку рефинансирования. И здесь тоже — разница с Россией — в 10 раз! Очевидно, что Правительство боится перетока дешевых рублей, если оно пойдет на уступки, на валютные рынки, но, одновременно, не решив финансовый вопрос, вопрос финансирования металлопотребляющих отраслей, хотя бы на среднемировом уровне, о любом росте отечественного производства можно забыть. Нужна не финансовая, а промышленно-финансовая политика. Только так, российские компании смогут выжить и преодолеть проблемы. Поэтому главные риски и потенциалы для роста спроса на сталь, а значит и на лом черных металлов лежат в области политики.

Анализ динамики цен на стальной лом. Прогноз-2013.

На VIII Международный форуме «Лом черных и цветных металлов» в 2012, компанией Русмет был представлен доклад «Анализ динамики цен на рынке стального лома», содержащий среднесрочный прогноз цен на стальной лом. Идеи, изложенные в нем, примем за основу при разработке прогноза цены в 2013 году. Далее кратко остановимся на основных пунктах доклада и дополним их реалиями рынка лома на сегодняшний день.

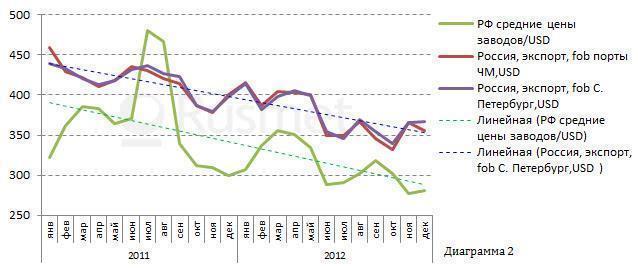

Вступление РФ в ВТО, постепенное нивелирование ограничений на экспорт стального лома приводит к тому, что экспортные цены из РФ все сильнее привязываются к экспортным ценам внешнего рынка (в частности к европейскому).

Как видно из графика, корреляция очень высокая, особенно следует отметить август 2012 г. – время вступления РФ в ВТО.

В свою очередь цены внутреннего рынка также все сильнее связываются с экспортными ценами.

Отставание динамики изменения цен внутреннего рынка составляет примерно месяц, а разница в ценах составляет примерно 50 $.

В совокупности указанные закономерности позволяют нам применить для анализа долговременные ряды данных по европейским ценам на стальной лом, которыми мы располагаем.

За основу примем цены на дробленый лом Rotterdam Export fob

Представленная в докладе методика расчета показывает, что существует некоторая закономерность в динамике цен на лом. А именно: если определенным образом разделить график цены по оси времени на смежные интервалы по 36 месяцев и вычислить среднеквадратическое значение цены на каждом интервале,

то разница между уровнями цен смежных интервалов составляет постоянную величину.

Где: RMS — среднеквадратическое значение цены в интервале

для справки:

RMS [1] = $144;

RMS [2] = $252;

RMS [3] = $360;

Данное наблюдение позволило предположить, что сценарий можно продлить и на следующий интервал. На основе этого был дан прогноз.

Для справки: Прогноз [4] = $468.

Для начала 2011 года такой прогноз был оправдан. После относительного восстановления от кризиса 2009 года до 2011…2012 года происходил подъем цен к [4]-му (прогнозному) уровню. Но эта тенденция была подорвана второй волной кризиса, особенно в Европе, и цены в конце 2012 года опустились на уровень [3].

Следует отметить интересное обстоятельство, что откат цен на интервалах происходит до среднего уровня предыдущего цикла.

Суммируя вышесказанное можно предположить два сценария развития событий.

Первый, наиболее вероятный, США и Европа включат печатный станок для разогрева экономики.

В этом случае события будут происходить по «оптимистическому» сценарию – средние цены выйдут на прогнозный уровень [4] — это $468, но с задержкой в 24 месяца от начала интервала (см. диагр.5).

Произойдет корректировка среднеквадратического значения цены на интервале, что придется учитывать в будущих прогнозах.

Второй — «грустный» — в металлургической промышленности продолжится стагнация, и цены останутся на достигнутом [3] уровне в $360 до начала подъема в экономике. При этом маловероятно падение ниже [3]-го уровня (см. диагр.6)