/Rusmet.ru, Виктор Тарнавский/ В начале лета многие специалисты ожидали, что где-то в конце июля или в первых числах августа цены на мировом рынке достигнут нижней точки спада, после чего начнется восстановление. Однако этого так и не произошло. В Китае стальная продукция продолжала дешеветь до конца августа и имеет не слишком высокие шансы на рост в сентябре, а в других регионах ни спрос, ни цены пока не двинулись кверху. Сейчас многие металлургические компании рассчитывают на традиционный осенний подъем деловой активности, но эти ожидания могут не оправдаться в полной мере.

Слабые звенья

Мировой рынок стали в последнее время находится под сильным, но, увы, негативным воздействием со стороны двух важных регионов – Китая и Европы. Причем, скорее всего, это влияние продолжится и в ближайшие месяцы.

В Китае основной проблемой для национальной металлургической промышленности является прогрессирующий спад цен под влиянием недостаточного спроса и избытка предложения. Некоторые наблюдатели сравнивают нынешнюю обстановку в стране с периодом конца 2008-го – начала 2009 года. По крайней мере, значения индексов покупательской активности, промышленного производства, экспортных заказов, безработицы и др. находятся в настоящее время на минимальном уровне с марта 2009 года.

Кризис в западных странах привел к резкому сужению спроса на китайские товары. Многие компании накопили избыточные запасы непроданной готовой продукции и теперь вынуждены сворачивать выпуск или продолжать загромождать склады. И в том, и в другом случае они не получают никаких доходов, а в результате сокращаются закупки сырья и комплектующих. Из-за этого объемы реального потребления стали в Китае значительно ниже, чем год назад.

В то же время, в июле китайские металлургические компании в июле выплавили рекордные 61,7 млн. т стали. Недавние заявления о том, что производители готовы сократить выпуск с целью балансирования рынка, оказались сильно преувеличенными. В лучшем случае, речь шла о приостановке производства на срок в две-три недели для проведения ремонтов.

Избыток предложения заставляет китайских поставщиков стальной продукции опускать цены все ниже. На внутреннем рынке стоимость некоторых видов стальной продукции упала до самого низкого значения с конца 2009 года. Экспортные котировки на китайскую продукцию тоже продолжают идти вниз. Высокие объемы внешних поставок в начале лета (более чем по 5,2 млн. т в месяц в мае-июне) обернулись затовариванием рынков и обеспечили покупателям возможность проведения успешной игры на понижение. С начала августа стоимость китайского горячего проката сократилась на $40-45 за т, а холодного – более чем на $60 за т.

По общему мнению, для исправления сложившейся ситуации необходимо выведение из строя не менее 10-15% действующих мощностей китайской металлургической промышленности, как минимум, на двухмесячный срок. Однако осуществить это весьма сложно. Прежде всего, китайские компании ожесточенно конкурируют между собой за долю рынка. И тот, кто первым начнет закрывать прокатные станы и доменные печи, признает себя побежденным в этой борьбе. Кроме того, по некоторым данным, на металлургов оказывают давление местные администрации. Остановка предприятий будет означать потерю рабочих мест, что для сегодняшнего Китая с его рекордной более чем за три года безработицей очень чувствительно.

Наконец, китайские компании пока могут минимизировать убытки даже при нынешних ценах благодаря беспрецедентному удешевлению сырья. Коксующийся уголь на спотовом рынке упал до уровня начала 2010 года, а железная руда в предыдущий раз стоила столько в ноябре 2009-го. Т.е финансы китайских производителей стали еще не пришли в расстройство. По некоторым оценкам, чтобы заставить наименее эффективных производителей выйти из игры, горячекатаные рулоны должны опуститься ниже $500 за т FOB и продержаться на этом уровне хотя бы месяц.

Сейчас китайские металлурги очень надеются на осенний подъем, однако вряд ли расширение спроса на стальную продукцию в стране в ближайшие месяцы будет настолько значительным, чтобы ликвидировать все накопившиеся излишки. Китайские власти стремятся поддерживать экономику за счет увеличения объема кредитования реального сектора госбанками, но каких-либо крупномасштабных инвестиционных программ, способных стимулировать спрос на прокат, в обозримом будущем, скорее всего, не появится.

Впрочем, состояние китайской экономики в значительной степени зависит от положения дел в Европе и США, которое пока не выглядит обнадеживающим. Экономический рост в США во втором квартале 2012 года снизился до 1,5% по сравнению с 4,1% в четвертом квартале 2011 года, а в Евросоюзе был зафиксирован спад на 0,2%. При этом, существенных изменений к лучшему ни там, ни там не ожидается. Американский бизнес взял паузу в ожидании исхода президентских выборов. Дело в том, что нынешний президент Барак Обама и его соперник Митт Ромни предлагают кардинально различные экономические стратегии в отношении налогообложения корпораций и государственных расходов.

В Европе все выглядит еще более противоречивым. С одной стороны, растут шансы на то, что в ближайшие месяцы остроту финансового кризиса в регионе может быть уменьшена за счет решительных действий Европейского центрального банка по скупке долговых обязательств проблемных стран и прямой финансовой поддержке слабых финучреждений. Однако, с другой, для реального сектора экономики не предвидится никаких финансовых послаблений. Более того, есть все основания предполагать, что политика жесткой экономии будет только усиливаться, что приведет лишь к дальнейшему углублению экономического спада и продолжению депрессии на региональном рынке стали.

Пока что европейские металлурги вот уже два месяца удерживают цены примерно на одном уровне и рассчитывают на подъем осенью, но, как и в Китае, эти ожидания выглядят преувеличенными. Да, без сомнения, в сентябре видимый спрос на стальную продукцию возрастет по сравнению с исключительно слабыми летними показателями, но для полноценного роста его, скорее всего, не хватит.

Отнюдь не золотая осень

Традиционно участники рынка стали ждут от первых недель осени увеличения спроса и повышения цен. Основания для этого, в принципе, есть. В конце августа завершился сезон летних отпусков в США и Европе. Производители выходят на полную мощность, а дистрибуторские компании пополняют истощившиеся за спокойное лето складские запасы. В мусульманских странах 20 августа закончился Рамадан, так что тоже можно рассчитывать на новые закупки. Наконец, в странах Восточной Азии в конце сентября начнется сухой сезон, так что возрастет активность в строительной отрасли.

Некоторые производители стальной продукции еще в августе приступили к повышению цен. В частности, подорожал прокат в США, где несколько месяцев пассивности покупателей обернулись ажиотажным спросом на металлолом и его резким подорожанием, что потянуло вверх и стальную продукцию. Подъем на американском рынке лома, со своей стороны, способствовал увеличению стоимости заготовок и длинномерного проката в Турции и создал предпосылки для аналогичного повышения на Дальнем Востоке.

Тем не менее, рост цен на турецкую арматуру оказался кратковременным. За первую половину августа турецкие компании подняли экспортные котировки от $600-610 до $625-645 за т FOB, но затем были вынуждены снова убавить цены на $10-20 за т. В большинстве стран Ближнего Востока ни экономика в целом, ни строительная отрасль в частности не демонстрируют признаков близкого ускорения роста. Очевидно, в ближайшие месяцы региональные цены на длинномерный прокат будут определяться состоянием рынка Саудовской Аравии с его регулируемыми ценами. Таким образом, предельный уровень цен на турецкую арматуру в размере $640-650 за т FOB, скорее всего, в обозримом будущем не будет превзойден.

На рынке плоского проката в Европе и на Ближнем Востоке в августе поддерживалась относительная стабильность. При минимальном спросе металлургические компании не стремились форсировать события и не меняли котировки на свою продукцию. При этом, до самого конца августа никто из крупных производителей проката не делал заявлений о грядущих повышениях цен. Наоборот, некоторые заводы корпорации Arcelor Mittal, которые ранее пытались поднять котировки, вернули их на прежний уровень.

В странах Персидского залива серьезной проблемой в сентябре могут стать поставки дешевой китайской продукции. Собственно, уже сейчас китайские горячее- и холоднокатаные рулоны котируются в странах региона ниже, чем аналогичная продукция производства СНГ. Вообще, с началом оживления азиатского рынка китайский демпинг может вызвать всеобщее падение цен. В августе японские, корейские, индийские экспортеры плоского проката медленно сдавали позиции под напором китайских конкурентов, но во время сезонного спада это было не так страшно. Однако к концу месяца разница в стоимости китайского и японского горячего проката дошла до $40-50 за т, тогда как, например, в июле она равнялась около $20-25 за т. И пока более вероятным выглядит вариант с удешевлением японской продукции, чем удорожанием китайской.

Вообще, обращает на себя внимание то, что на протяжении последних пяти лет осеннего подъема цен не было ни разу. Порой металлургические компании пытались его организовать, увеличивая котировки, но, максимум, в начале октября им приходилось смиряться с неизбежным и опускать цены, причем, иногда до меньшего уровня, чем тот, с которого они начинали. Судя по всему, и в текущем году ситуация будет развиваться по привычному сценарию. Устойчивый подъем цен невозможен без расширения реального спроса, а в отношении этого даже самые заядлые оптимисты не предсказывают никаких изменений к лучшему, по меньшей мере, до 2013 года. Впрочем, если западные страны не изменят своего обыкновения поддерживать банки, а не реальный сектор, экономический спад может вполне захватить и будущий год.

Цены на сырье не зря упали до самого низкого значения более чем за два с половиной года. Эксперты считают, что выход из кризисного положения, создавшегося на мировом рынке стали, возможен лишь при условии дальнейшего сокращения объемов производства. Очевидно, рано или поздно к такой политике будет вынужден перейти Китай, так что прогнозы национальной металлургической ассоциации CISA о первом за тридцать лет уменьшении выплавки стали в стране имеют под собой основания (по итогам первых семи месяцев 2012 года производство стали в КНР возросло на 1,4% по сравнению с показателями годичной давности).

В Европе положительное влияние на рынок может оказать возможное закрытие крупнейшего в регионе металлургического комбината Ilva в южноитальянском городе Таранто, принадлежащего компании Riva. Судебные органы требуют прекращения на нем выплавки стали, пока состояние его газоочистных сооружений не будет приведено к европейским стандартам. Пока предприятие работает, хотя и не на полную мощность, а его владельцы подают апелляции. Вынесение окончательного решения по Riva ожидается в конце сентября.

Так или иначе, участников мирового рынка стали ждет не самый простой период. Сентябрь будет, без сомнения, лучше, чем август, в плане спроса на стальную продукцию, но существенный рост цен в ближайшие несколько недель выглядит маловероятным. Отдельные скачки, возможно, будут, но краткосрочные.

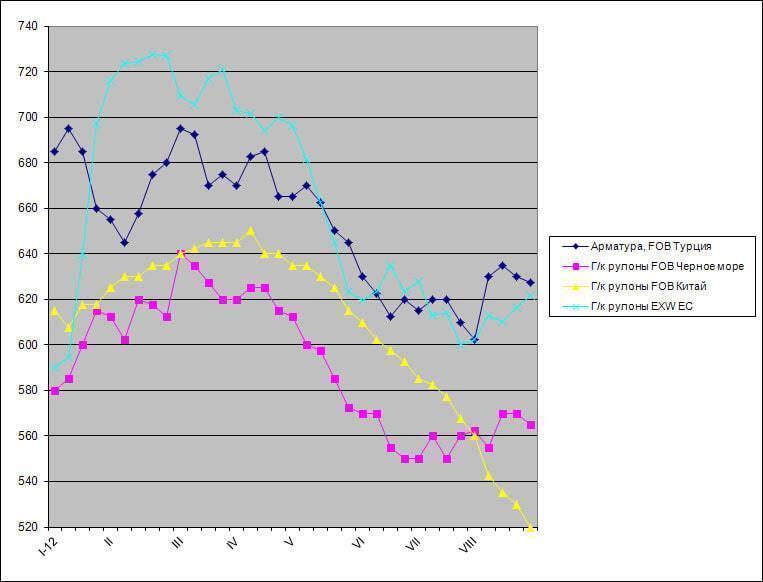

Цены на некоторые виды стальной продукции в 2012 гг., $/т