/Rusmet.ru, Виктор Тарнавский/ Падение цен на плоский прокат в США, начавшееся еще в январе текущего года, приближается к своей крайней точке. В конце июня стоимость горячекатаных рулонов на американском рынке впервые с ноября 2010 года оказалась ниже отметки $600 за короткую т ($661 за метрическую т). По данным трейдеров, продолжающих игру на понижение, в последнее время сделки заключаются на уровне $645-660 за метрическую т EXW. Это более чем на $150 за т меньше, чем в середине января.

Спад затронул все сегменты американского рынка стали. Арматура в начале июля также подешевела до самой низкой отметки более чем за полтора года и находится в интервале $730-740 за метрическую т (EXW). Примерно такими же являются и рыночные цены на низкоуглеродистую катанку, достигающие, максимум, $750 за т EXW. Толстолистовая сталь за последние полгода упала в цене почти на $200 за т. Котировки на материал А36 в настоящее время не превышают $940-970 за т EXW.

В начале текущего месяца компания Severstal North America объявила о повышении отпускных цен на плоский прокат на $40 за короткую т ($44) с 6 июля. Ее примеру в течение нескольких дней последовали все остальные ведущие производители листовой продукции, включая US Steel и Arcelor Mittal USA. Однако пока что аналитики настроены достаточно пессимистично, предрекая, в лучшем случае, лишь частичный успех этой инициативы, а покупатели стальной продукции продолжают выжидать и не заключают сделок на новых условиях. Для их осторожности есть причины: в течение последнего полугодия американские металлурги уже трижды пытались остановить снижение цен, заявляя об увеличении котировок, однако так и не добились успеха.

Как и в других странах, американский рынок стали является заложником неудовлетворительных макроэкономических показателей. Если в первом полугодии 2012 года эксперты, а вместе с ними и металлурги рассчитывали на подъем национальной экономики, то теперь ожидания имеют подчеркнуто пессимистический характер. Темпы роста ВВП США, прогнозировавшиеся на уровне более 2%, на самом деле составили 1,9% в первом квартале текущего года и, по предварительным оценкам, около 1,5% во втором. Безработица находится на уровне 8,2% и, по мнению американских аналитиков, вряд ли сократится до конца текущего года. Нет ощутимого прогресса ни в промышленном секторе, ни на потребительском рынке.

Серьезной проблемой для американских металлургов стало торможение роста в таких отраслях как нефтегазодобыча и автомобилестроение. Резкое увеличение объемов добычи сланцевого газа в США в последние годы привело к избытку его предложения. Уже к началу апреля газохранилища оказались полностью заполненными, что заставило ряд компаний приостановить добычу. Новые инвестиции в эту отрасль значительно сократились. Кроме того, компания TrancCanada в июне отложила на 2013 год решение о строительстве магистрального нефтепровода длиной почти 3,5 тыс. км от залежей нефтяных песков в канадской провинции Альберта до нефтяного хаба в Оклахоме. А ведь на этот проект возлагали немалые надежды американские производители труб большого диаметра и толстолистовой стали.

Подъем в американской автомобильной промышленности в начале текущего года теперь объясняется эффектом «отложенного спроса» после прошлогоднего провала, когда землетрясение в Японии парализовало на несколько месяцев значительную часть мощностей местной автомобилестроительной отрасли. Кроме того, неожиданный эффект на американский автомобильный рынок оказало снижение цен на бензин в текущем году. Ранее многие американцы спешили заменить свои машины на экономичные малолитражки, теперь этот процесс приостановился.

Впрочем, дело не только в текущих трудностях. Американские металлурги как раз рассчитывают, что осенью национальные автомобилестроители активизируют закупки стальной продукции, что позволит повернуть цены вспять. Проблема в неблагоприятных перспективах на будущий год. В 2013 году завершается действие налоговых льгот, введенных после экономического кризиса четырехлетней давности. Кроме того, правительство США, вынужденное принимать меры по торможению стремительного роста задолженности, намерено сократить дефицит бюджета в 2013 году до 5,5% от ВВП по сравнению с 8,5% в текущем году (кстати, нынешний показатель находится на уровне самых проблемных стран Евросоюза). Государственные расходы, очевидно, будут урезаны, что, как говорит европейский опыт, неизбежно окажет негативное воздействие на реальный сектор экономики.

Поэтому некоторые аналитики полагают, что производителям стали в США не удастся не только возобновить повышение цен на прокат уже в июле, но даже остановить спад. По их мнению, «дно» будет достигнуто лишь вблизи отметки $550 за короткую т ($605) для горячекатаных рулонов и менее $600 за короткую т ($661) для арматуры и низкоуглеродистой катанки. Впрочем, пока что эти пессимисты в меньшинстве. По мнению большинства экспертов, во второй половине июля либо в начале августа американские металлурги смогут стабилизировать цены, хотя и на более низком уровне, чем сейчас. Очередное удешевление металлолома, потерявшего в июле порядка $10-20 за т, тянет прокат вниз.

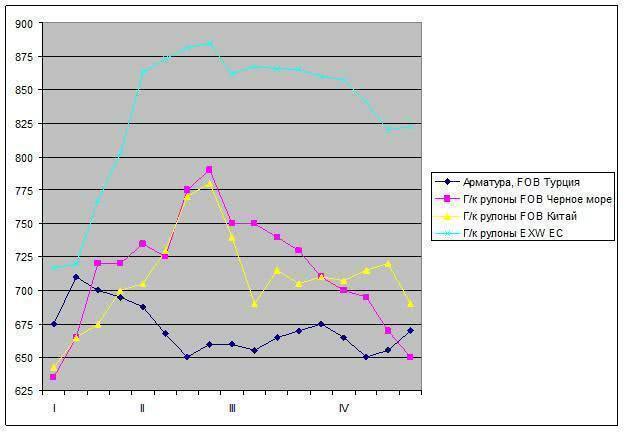

В условиях падающего рынка потребители не решаются заключать сделки на приобретение импортной продукции, срок доставки которой, по их мнению, слишком продолжительный. По данным трейдеров, новые контракты на сентябрь-октябрь почти не заключаются. Впрочем, и стоимость импортного проката в США ненамного ниже котировок местных производителей. Так, китайская и турецкая катанка предлагается американским покупателям по $640-670 за т CFR, а мексиканские горячекатаные рулоны ‒ по $620-630 за т CFR.

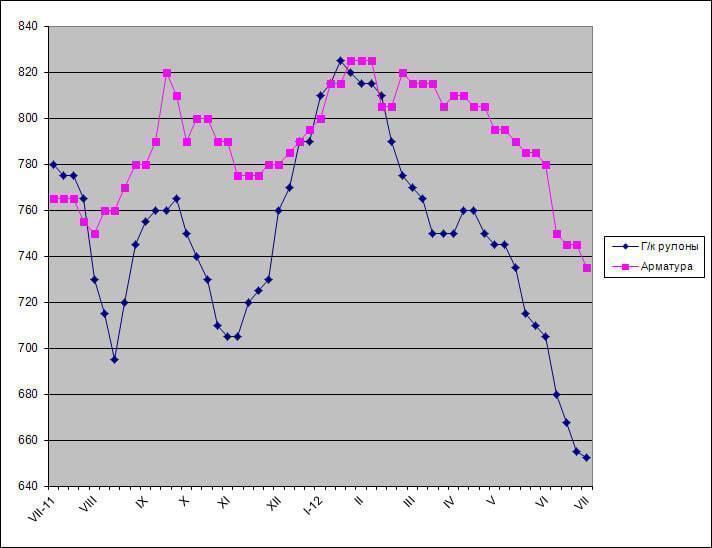

Цены на прокат в США, $/метрическую т EXW