/Rusmet.ru, Виктор Тарнавский/ Короткие подъемы и короткие спады – так выглядит движение цен на мировом рынке стали в последние месяцы. В условиях неопределенной экономической и политической ситуации периоды активных закупок перемежаются с длительными паузами, когда конечные потребители и дистрибуторы воздерживаются от сделок, расходуя созданные ранее запасы. В текущем году пассивная фаза (destocking) пришлась на март-апрель, в мае спрос начал возвращаться на нормальный уровень. Однако условий для стабильного подъема на рынке по-прежнему не наблюдается.

Новый поворот

События, происшедшие на мировом рынке стали в марте-апреле, представляют собой классический пример влияния политики на экономику. Падение правительств Туниса и Египта, война в Ливии, рост напряженности во всем Арабском мире спровоцировали скачок цен на нефть и экономическую депрессию по всему региону Ближнего Востока и Северной Африки (MENA). Страны, которые ранее импортировали большие объемы стальной продукции, резко сократили ее закупки, нарушив стабильность рынка стали в мировом масштабе. Экспортеры из Турции и СНГ, столкнувшись с падением объема продаж на традиционном рынке, расширили поставки в страны Евросоюза, Америки, Юго-Восточной Азии, вызвав и там избыток предложения стальной продукции. На этот негативный процесс наложились неблагоприятные ожидания потребителей, вызванные долговыми проблемами в США и ряде стран Европы, а также землетрясением в Японии. Вот и случилось, что вместо намеченного повышения цен во втором квартале с целью компенсации роста затрат на сырье металлургические компании получили в апреле продолжение спада.

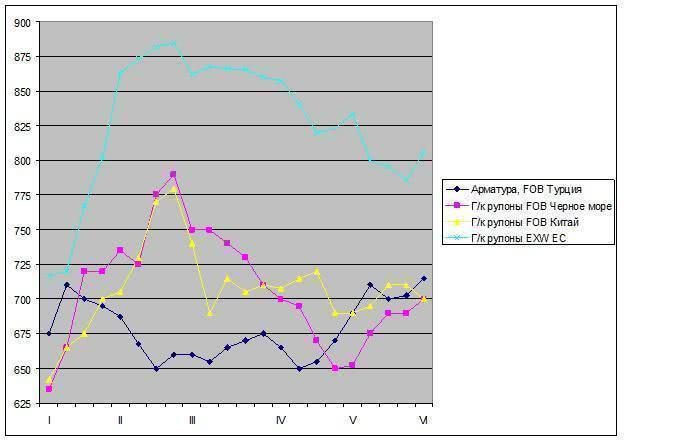

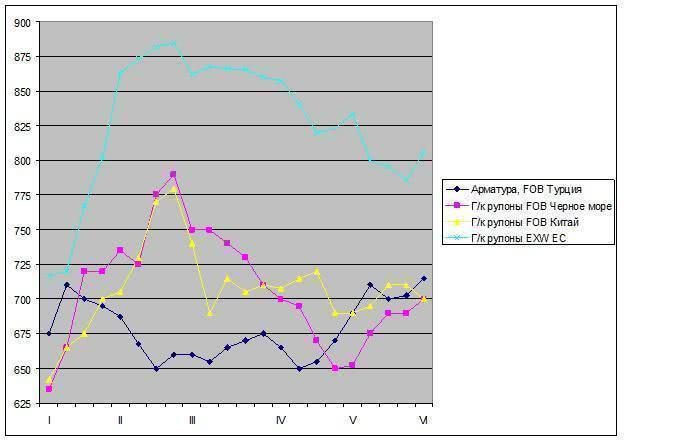

Однако уже к концу апреля появились признаки нормализации. Покупатели стальной продукции, прежде всего, в странах Ближнего Востока, исчерпав имевшиеся у них запасы, были вынуждены возобновить закупки. Это несколько ослабило давление на другие региональные рынки. В Европе положительную роль для производителей сыграл также валютный фактор. Курс евро по отношению к доллару, достигший в первых числах мая рекордного показателя почти за полтора года, понизился более чем на 5%, подняв конкурентоспособность европейского плоского проката. Если в апреле стоимость импортной продукции для европейских компаний была, порой, на $80-100 за т ниже, чем котировки местных производителей, то в мае эта разница практически исчезла, да и объем предложения из-за пределов ЕС существенно сократился. Российские, украинские и турецкие металлурги, успешно повысившие котировки в мае и возобновившие поставки на традиционный ближневосточный рынок, несколько снизили интерес к Европе.

Тем не менее, говорить о нормализации обстановки пока еще явно преждевременно. После завершения процесса оптимизации складских запасов спрос в большинстве регионов мира в целом отражает реальный уровень потребления, вот только сам этот уровень весьма низкий. Из ближневосточных стран высокие темпы экономического роста демонстрируют только Турция, Саудовская Аравия и отчасти Иран, сами располагающие весьма развитой металлургической промышленностью. При этом, в Турции вследствие ввода в строй ряда новых предприятий радикально сократилась потребность в импортном плоском прокате, а в Саудовской Аравии львиная доля поставок длинномерной продукции приходится на местных производителей и прокатные заводы ОАЭ и Катара.

В остальных странах региона спрос значительно упал по сравнению даже с прошлым годом и в ближайшее время, очевидно, не восстановится. Нынешняя активизация регионального рынка стали (в первую очередь, в секторе длинномерного проката) также во многом представляет собой накопление запасов перед началом Рамадана, до которого осталось два месяца. Судя по всему, в июне на Ближнем Востоке снова начнется затишье, которое может продлиться, по меньшей мере, до осени.

В Европе и США наиболее серьезной проблемой является, пожалуй, не восстановившийся до конца потребительский рынок. В западных странах сохраняется высокий уровень безработицы, объемы ипотечного и потребительского кредитования, до кризиса создававшего значительную долю спроса на жилье и металлоемкие товары длительного пользования, в разы меньше, чем на пике подъема в 2007 году. При этом представляется, что в обозримом будущем дешевых и доступных денег для потребителей не будет. Характерно, что отрасли, которые сейчас находятся в наилучшем положении в США и Германии – наиболее благополучных государствах Запада, не имеют прямого отношения к потребительскому рынку. Это машиностроение (особенно, тяжелое), трубопрокатная отрасль (прежде всего, в США, где продолжается бум в газодобывающей отрасли), энергетика (в первую очередь, ветряные турбины). Недавно к относительно преуспевающим можно было отнести и автомобилестроение, но в последний месяц ситуация там несколько ухудшилась вследствие сокращения поставок комплектующих из Японии и расширения объемов непроданной продукции у производителей.

Слабый спрос на потребительские товары в западных странах, в свою очередь, вызывает депрессию в экспортно ориентированных экономиках Восточной и Юго-Восточной Азии. Многие из них, к тому же, испытывают специфические трудности, вызванные действием их антикризисных программ 2009-2010 годов. Тогда Китай, Корея, Вьетнам и некоторые другие страны пытались компенсировать потерю заказов со стороны западных стран государственными инвестициями – преимущественно, в инфраструктуру. Тогда значительного спада удалось избежать, так что данные программы оправдали себя. Однако в прошлом году стимулирование пришлось свернуть из-за оскудения финансовых ресурсов, а частный сектор так и не смог подхватить инвестиционную эстафету. В последние месяцы строительная отрасль Вьетнама и Кореи находится в кризисе, а китайцев пока выручает массовый перенос производственных мощностей с побережья, где затраты уже достаточно велики, в центральную часть страны, где все еще можно найти дешевую рабочую силу. Спрос на плоский прокат по всему региону характеризуется как весьма низкий: докризисные объемы экспорта не восстановились, а потребности внутренних рынков возросли в недостаточной степени.

В будущем экономика региона может получить ускорение благодаря восстановительным работам в Японии, но в мае они еще толком не начинались. Из-за этого, кстати, некоторые японские металлургические компании были вынуждены сократить объемы выпуска.

Не самое жаркое лето

Майский подъем спроса и цен на стальную продукцию оказался в целом непродолжительным. Уже во второй половине месяца европейские металлурги жаловались на сокращение объема заказов, а в США цены, державшиеся на относительно стабильном уровне в апреле-мае, вообще покатились вниз. По словам некоторых трейдеров, возникает впечатление, что летний спад деловой активности в текущем году начинается раньше обычного.

В этой связи серьезной проблемой для мирового рынка стали в ближайшие месяцы может оказаться избыток предложения. По данным World Steel Association (WSA), за первые 4 месяца текущего года мировое производство стали возросло на 8,1% по сравнению с аналогичным периодом прошлого года, причем, даже если исключить Китай и Индию, темпы роста все равно достигнут 6,8%. В наибольшей степени расширяют объемы выпуска Корея и Турция – крупные импортеры, вводящие в строй импортозамещающие мощности. При этом, по прогнозу Комитета по стали ОЭСР, потребление стальной продукции в мире увеличится в текущем году только на 6%.

В Китае в первые две декады мая среднедневное производство стали достигло рекордного в истории значения. Фактически отраслевые мощности соответствовали около 730 млн. т в год. Правда, это можно объяснить тем, что металлурги наращивали выпуск, готовясь к массовым отключениям электроэнергии, обострение дефицита которой в стране ожидается в летние месяцы. Однако вопрос о том, насколько пострадают от этих отключений крупнейшие сталелитейные предприятия, часто обладающие собственными генерирующими мощностями, остается открытым.

Впрочем, некоторые компании, отмечая сокращение объема заказов, начали уменьшать загрузку мощностей. В частности, американская компания US Steel остановила одну из доменных печей на своем заводе в Сербии. Вероятно, к этой политике придется прибегнуть и некоторым другим компаниям в регионе. Не исключено также сокращение выпуска стали в Японии и Корее. Тем не менее, без реальной активизации спроса металлургам этим летам весьма сложно будет рассчитывать на повышение цен.

В то же время, производители стальной продукции намерены не допустить нового спада или, как минимум, минимизировать потери от него. Во втором квартале металлургам так и не удалось компенсировать подорожание сырья. В частности, полностью провалились планы японских и корейских корпораций по поднятию цен на горячекатаные рулоны до $900-950 за т EXW/FOB. В настоящее время экспортные котировки на данную продукцию в регионе опустились до $720-750 за т FOB с тяготением к нижней границе.

Между тем, цены на коксующийся уголь в третьем квартале, как ожидается, понизятся всего на 5% по сравнению со вторым. Стоимость железной руды, по предварительным оценкам, останется примерно на том же уровне. Не наблюдается никакого сезонного спада на мировом рынке металлолома, цены на который в этом году практически не опускались ниже отметки $450 за т CFR Турция или Восточная Азия и, по-видимому, в обозримом будущем не опустятся.

Поэтому металлургические компании несмотря на низкий спрос продолжают повышать цены. Так, после небольшого отступления в середине мая снова пошли вверх котировки на турецкую арматуру. О необходимости роста цен заявляют европейские компании. Некоторые из них уже анонсировали котировки на горячекатаные рулоны на июль в пределах 600-630 евро за т EXW против 550-580 евро за т в настоящее время. Китайские компании на протяжении последних месяцев постоянно (хотя и безуспешно) предпринимают попытки подъема экспортных цен на горячий прокат над планкой $700-710 за т FOB. Высокие затраты просто не оставляют металлургам иного выхода.

Исходя из всего этого можно предположить, что в июне производители стали продолжат увеличивать стоимость своей продукции, однако эти их действия будут вызывать все большее сопротивление со стороны потребителей. Накопления запасов, при этом, в ближайшее время ожидать не стоит, а объем реального потребления проката в большинстве стран мира будет относительно низким. Поэтому во второй половине июня котировки на стальную продукцию на мировом рынке, скорее всего, будут снижаться. Скорость и масштабы этого понижения будут зависеть, прежде всего, от стойкости металлургов и их способности переждать очередной неблагоприятный период, который, по-видимому, продлится до осени.

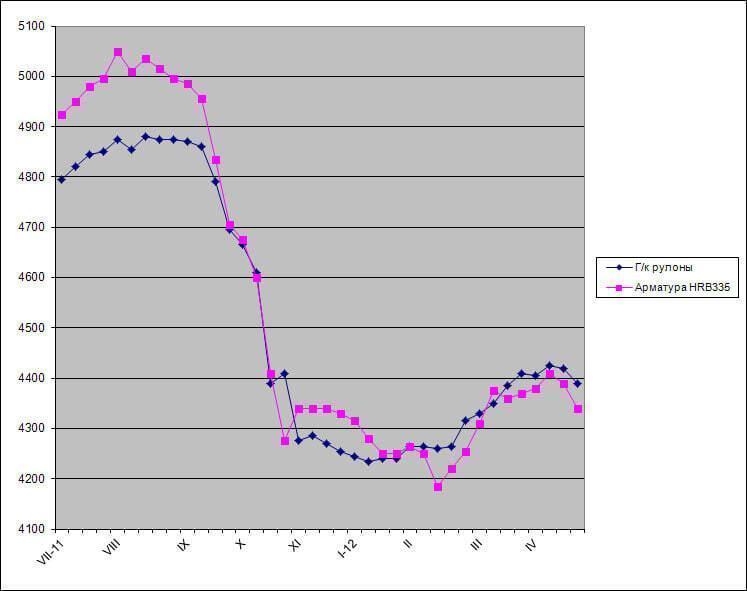

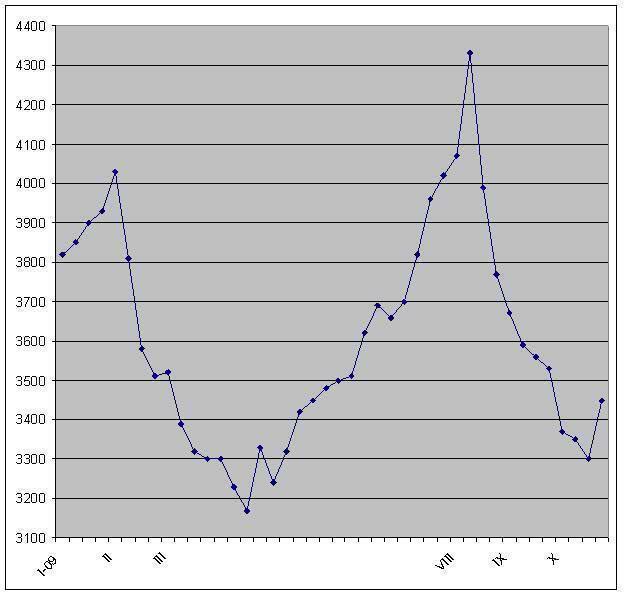

Цены на некоторые виды стальной продукции в 2011 г., $/т