/Rusmet.ru, Виктор Тарнавский/ На ближневосточном рынке длинномерного проката сложилась весьма странная ситуация. Цены на заготовки и арматуру с начала марта прибавили в странах региона порядка $60 за т, однако эти новые цены существуют, по большей части, в прайс-листах поставщиков. Реальных сделок на таких условиях практически не происходит: дистрибуторы отказываются покупать слишком дорогую арматуру, а прокатные заводы не имеют возможности платить втридорога за заготовки.В этих условиях реальными остаются только цены на металлолом. Из-за увеличения спроса на лом в Европе и острого дефицита этого сырья в СНГ турецким компаниям в конце концов пришлось приступить к покупкам американского материала, стоимость которого достигает более $390 за т CFR. Некоторые трейдеры, впрочем, предлагают его по $400 за т CFR и дороже.По сравнению с крайней точкой спада в конце февраля цены на импортный металлолом в Турции возросли, примерно, на $60 за т. Поэтому выглядит логичным то, что и заготовки прибавили столько же либо чуть больше. В середине марта котировки на российские и украинские заготовки при поставках в Турцию подскочили до $520-530 за т FOB, почти до уровня арматуры, которая предлагается на экспорт в страны Африки и Ближнего Востока, приблизительно, по $530-550 за т FOB. В самой Турции внутренние цены на заготовки достигли $550 за т EXW (без НДС).Не удивительно, что в такой ситуации турецкие прокатчики начали взвинчивать цены на арматуру, которая подорожала за последние четыре недели на $70-80 за т. Предложения экспортеров вышли на уровень $580-600 за т FOB. Однако проблема заключается в том, что ближневосточные покупатели, в основном, отказываются покупать арматуру по таким ценам. В ОАЭ внутренние котировки не превышают $570-580 за т с доставкой, в Саудовской Аравии и Египте лишь недавно и ненамного превысили отметку $600 за т EXW, иранский рынок практически закрылся из-за приближающихся новогодних праздников по местному календарю. Некоторые дубайские трейдеры готовы приобретать турецкую арматуру, но не дороже $580-585 за т CFR. Большинство же потребителей в странах региона покупают небольшими партиями продукцию местного производства.В принципе, большинство участников рынка считают, что взлет цен на заготовки и арматуру имеет временный характер, поскольку базируется, прежде всего, на дороговизне металлолома. При этом, практически все ожидают, что в апреле лом пойдет вниз по мере того как, накопив кое-какие запасы, рынок покинут до мая турецкие покупатели, а улучшение погодных условий и постепенный выход из кризиса металлообрабатывающих отраслей приведут к расширению сборов. Поэтому потребители стараются переждать неблагоприятный период, тем более, что спрос на конструкционную сталь в большинстве стран региона остается низким. В свою очередь, ряд прокатных компаний в Турции и других странах сократили или даже приостановили производство вследствие дороговизны полуфабрикатов и очевидных проблем со сбытом готовой продукции.Итак, практически все уверены в том, что где-то в конце марта – начале апреля цены на металлолом, заготовки и арматуру в странах региона пойдут вниз, что позволит разблокировать рынок и возобновить продажи. Однако нынешняя пауза в целом благоприятна для производителей. Отказываясь от закупок, ближневосточные компании активнее расходуют имеющиеся у них запасы. В то же время, многие эксперты считают очень вероятным увеличение спроса на конструкционную сталь по всему региону Средиземноморье – Персидский залив в ближайшие месяцы. В конце концов, количество новых проектов, анонсированных правительствами и частными компаниями стран региона, рано или поздно перейдет в качество. Этот рынок еще в конце прошлого года производил впечатление сжатой пружины, которая когда-нибудь толчком распрямится. Зимой этого не произошло, но, не исключено, что весна будет в этом отношении более перспективной. Тогда цены на длинномерный прокат пойдут вверх уже по более веским с точки зрения потребителей причинам, чем подорожание металлолома.

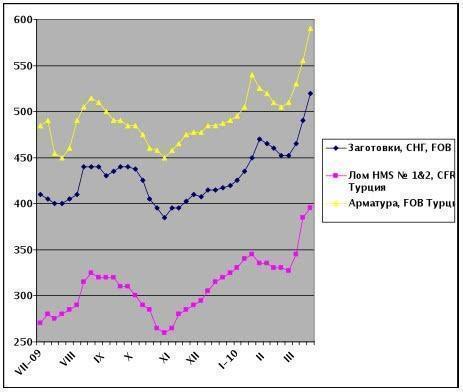

Цены на арматуру, заготовки и металлолом в странах Ближнего Востока, $/т